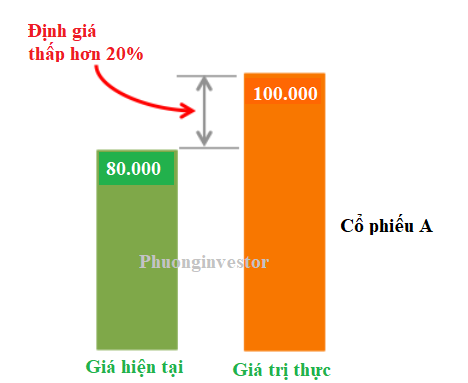

Cổ phiếu được định giá thấp là gì? Cổ phiếu bị định giá thấp là những cổ phiếu có giá hiện tại đang giao dịch giảm giá trị nội tại của nó .

Một cổ phiếu có giá hiện tại là 80k và giá trị nội tại ước tính của nó được cho là 100k, một cổ phiếu như vậy được cho là đang giao dịch ở mức định giá thấp hơn 20%.

Để đầu tư sinh lời vào thị trường chứng khoán , điều quan trọng là nhà đầu tư phải mua các cổ phiếu bị định giá thấp và bán chúng khi giá gần định giá quá cao. Đây được gọi là đầu tư giá trị . Nhưng tiếc là nhiều người không biết những tiện ích của đầu tư giá trị.

Một người bình thường đầu tư giá trị có thể mang lại nhiều lợi ích hơn so với giao dịch trong ngày (về rủi ro thua lỗ). Do đó, sẽ rất thú vị khi biết thêm về các cổ phiếu bị định giá thấp.

KHÁI NIỆM: ĐỊNH GIÁ THẤP

Một tài sản được gọi là bị định giá thấp khi giá trị nội tại của nó có thể tạo ra lợi nhuận cao hơn kỳ vọng của nhà đầu tư.

Định giá thấp: Thách thức của đầu tư chứng khoán.

Không có cổ phiếu nào có thể được định giá thấp (hoặc định giá quá cao) cho đến khi chúng ta biết đâu là giá hợp lý .

Làm thế nào để biết giá hợp lý? Bằng cách sử dụng công thức giá hợp lý này:

Hãy hiểu điều này bằng một ví dụ thực tế. [Giả định: Thu nhập từ cổ tức là cách duy nhất để kiếm tiền từ cổ phiếu].

Giả sử bạn là một nhà đầu tư mong muốn kiếm được lợi nhuận 7% mỗi năm (từ cổ phiếu).

Bạn đã tìm kiếm thông tin chi tiết về cổ tức của một số cổ phiếu. Dữ liệu chứng khoán trông giống như sau (kiểm tra bảng bên dưới):

- DPS (Dividend per share) : Cổ tức trên mỗi cổ phiếu – Lợi tức tuyệt đối .

- EY ( Expected Yield) : % Lợi nhuận mong đợi (Lợi nhuận).

- FP (Fair Price): Giá hợp lý [Giá trị nội tại]

- CP (Current Price) : Giá hiện tại

Từ cách tính trên, có thể dễ dàng nhận ra cổ phiếu nào được định giá thấp và cổ phiếu nào được định giá quá cao.

Nhưng nếu việc tìm kiếm cổ phiếu bị định giá thấp quá dễ dàng như vậy, tại sao nhiều người lại mất tiền trên thị trường chứng khoán?

- Thứ nhất , Bởi vì lợi nhuận chính từ cổ phiếu là từ sự tăng giá trong tương lai. Cổ tức chỉ đóng góp một phần nhỏ trong tổng lợi nhuận (nên ví dụ trên để đơn giản thì Phương quy định chỉ có thể kiếm tiền từ cổ tức, nhưng thực tế là không).

- Thứ hai , không phải cổ phiếu nào cũng là cổ phiếu trả cổ tức tốt . Do đó, giá hợp lý của chúng không thể được đánh giá đơn giản bằng công thức trên. Trên thực tế, hầu hết các cổ phiếu tốt nhất trên thị trường đều trả cổ tức hằng năm rơi vào 10-20% tùy tình hình kinh doanh.

Nếu đây chỉ là thế giới của cổ tức, việc dự đoán lợi nhuận trong tương lai (giá hợp lý) của cổ phiếu sẽ trở nên dễ dàng hơn rất nhiều.

Nhưng để ngoại suy tăng trưởng giá trong tương lai (lợi nhuận thực tế), dựa trên các nguyên tắc cơ bản hiện tại của một công ty thì việc định giá cổ phiếu trở nên khó khăn hơn.

Thách thức là, làm thế nào để tìm được giá hợp lý của những cổ phiếu như vậy?

Nếu chúng ta không biết thế nào là giá hợp lý thì làm sao biết nó bị định giá thấp hay không?

Vậy giải pháp là gì? Làm thế nào để đi về nó?

LÀM THẾ NÀO NHỮNG NHÀ ĐẦU TƯ CÓ THỂ XÁC ĐỊNH CỔ PHIẾU BỊ ĐỊNH GIÁ THẤP?

Bắt đầu với việc tuân theo một nguyên tắc đơn giản.

“ CHỈ mua những cổ phiếu được định giá thấp, mạnh về cơ bản”.

Nếu chúng ta có thể duy trì sự hiểu biết đầu tư của mình với thông điệp trên, chúng ta sẽ tìm ra được cổ phiếu vàng.

- Tại sao lại chọn cổ phiếu bị định giá thấp để đầu tư : Bởi vì cổ phiếu được định giá thấp có thể thu được lợi nhuận cao hơn trong dài hạn.

- Tại sao cổ phiếu phải mạnh về cơ bản : Bởi vì chúng đại diện cho những công ty đang kinh doanh tốt và tạm thời đang bị lãng quên. Những công ty như vậy có xu hướng vẫn có lãi cho dù thế nào đi nữa và nhất định dòng tiền sẽ quay trở lại tìm đến những cổ phiếu như thế này.

- Vì mua những cổ phiếu định giá thấp rất an toàn, khó để bị lỗ bởi vì bạn chỉ bỏ ra 1 đồng mà mua được tài sản giá trị > 1 đồng thì tương lai chắc chắn bạn có lời.

Lợi nhuận cao hơn (cho các nhà đầu tư) là kết quả của sự kết hợp giữa định giá thấp và các nguyên tắc kinh doanh cơ bản mạnh mẽ .

Nhưng đa phần mọi người không dựa vào định giá thấp và các nguyên tắc kinh doanh cơ bản khi đầu tư vào cổ phiếu. VÌ sao?

- Thời gian chờ đợi lâu: Bạn phải thật sự kiên nhẫn mới có thể mua và nắm giữ những cổ phiếu như thế này có thể 1 năm-2 năm trước khi nó tăng giá

- Khó để tìm ra được loại cổ phiếu dưới giá trị

- Khó để định giá ra được giá trị hợp lý

Nói thì nói vậy, nhưng đây không phải là cách đầu tư mà Phương thường xuyên làm và chia sẻ trong blog này bởi vì ở thị trường chứng khoán Việt Nam, đầu tư giá trị thật sự có ý nghĩa và kiếm được nhiều tiền khi thị trường rơi vào trạng thái “Giảm không phanh, thị trường suy thoái…”.

ĐỌc thêm: Tháp phân loại cổ phiếu đặc biệt dành riêng cho nhà đầu tư Việt Nam

CÁCH DỄ DÀNG HƠN ĐỂ ĐÁNH GIÁ CỔ PHIẾU DƯỚI GIÁ TRỊ

Cách dễ dàng hơn là trước tiên hãy lập danh sách một vài cổ phiếu blue chip (Cổ phiếu vốn hóa lớn)

Khi danh sách này đã được chuẩn bị, hãy làm theo “chiến lược chờ và xem”. Chờ cho thị trường chứng khoán giảm ( điều chỉnh hoặc sụp đổ ).

- Thị trường Bull (Uptrend) : Trong một thị trường như vậy, các chỉ số chính như Vnindex chỉ có tăng. Khi các chỉ số đang tăng, các cổ phiếu mạnh về cơ bản có xu hướng bị định giá quá cao.

- Thị trường gấu : Trong một thị trường giảm điểm, các chỉ số chính giảm (được gọi là điều chỉnh hoặc thậm chí sụp đổ). Khi các chỉ số giảm, ngay cả những cổ phiếu mạnh về cơ bản cũng có xu hướng bị định giá thấp hơn. Đọc: Các tín hiệu về sự sụp đổ của thị trường .

Nhưng nó không đủ kết luận nếu chỉ xem biến động chỉ số một mình.

Chúng ta sẽ xem xét sâu hơn một chút về tỷ lệ PE & PB của chỉ số Vnindex

Hãy xem P / E & P / B của Vnindex đã thay đổi như thế nào trong 12 tháng qua:

| Năm | Chỉ số VNindex | P / E | P / B | |

| 12/4/2020 | 775 | 11 | 1.6 | |

| 12/11/2020 | 955 | 15.6 | 2.1 |

Thật thú vị khi quan sát chỉ số về tỷ lệ PE, PB của nó. Điều này cho chúng ta một ý tưởng chung về định giá hiện tại của thị trường chứng khoán tổng thể.

Trong bảng trên, bạn có thể quan sát những điều sau:

- Vnindex đã tăng từ 775 lên 955 trong gần 1 năm (tăng 23%).

- PE của Vnindex đã tăng từ 11 lên 15.6 mức trong gần 1 năm (tăng 41.2%).

- PB của Vnindex tăng từ 1.6 lên 2.1 (tăng gần 31.2%)

Những dữ liệu này cho biết gì về thị trường?

- PE tăng 41.2% trong khi chỉ số Vnindex chỉ tăng 23%. là một tín hiệu của việc định giá quá cao. Đọc: Ý nghĩa của PE thấp .

- PB cũng tăng mạnh có nghĩa là các công ty đang tăng giá trị ròng của họ theo mạnh hơn tốc độ của thị trường, điều này là tốt.

Theo nguyên tắc chung, cổ phiếu có PE lớn hơn 15 có thể bị định giá quá cao. Tương tự, các cổ phiếu có PB lớn hơn 1,5 có thể bị định giá quá cao.

Mặc dù đó là một quy tắc lỗi thời và không thể đúng với hầu hết cổ phiếu, nhưng nó vẫn mang lại cho các nhà đầu tư cảm giác về việc định giá.

LÀM THẾ NÀO ĐỂ BIẾT LIỆU THỊ TRƯỜNG TỔNG THỂ ĐANG ĐƯỢC ĐỊNH GIÁ QUÁ CAO HAY ĐƯỢC ĐỊNH GIÁ THẤP HƠN?

Tỷ lệ PE có thể cung cấp một ý tưởng rộng rãi về định giá thị trường.

Trong các năm 1920, 1950, 2001 & 2008, v.v., thị trường chứng khoán trên toàn thế giới đã trải qua cuộc khủng hoảng tồi tệ nhất. Trong những thời điểm hỗn loạn này, tỷ lệ PE trung bình của thị trường chứng khoán đạt đỉnh và sau đó chạm đáy.

Đây là mức Vnindex và chỉ số P / E của nó trong 5 năm qua (trong thời kỳ đỉnh và đáy )….

Các nhà đầu tư mua cổ phiếu ở mức thấp nhất, kiếm được lợi nhuận cao. Nhưng đây chỉ là một mặt của câu chuyện.

Đã có những nhà đầu tư mua cổ phiếu trong thời gian cao điểm. Tỷ lệ PE của thị trường luôn ở mức cao nhất trong thời gian này.

Vậy có nghĩa là bây giờ (12/11), khi Vnindex ở mức 955, thị trường được định giá quá cao?

Hiện tại (12 tháng 11): Thị trường được định giá trung bình (Fair).

- P / E trong quá khứ : Tỷ lệ PE vào giai đoạn đỉnh của thị trường (2008 và tháng 4/2018), luôn ở mức cao so với quá khứ và so với cả trong khu vực Đông NAm Á. Nó bày tỏ điều gì? Bất cứ khi nào thị trường phá vỡ thị trường sau đó P/E cũng giảm theo.

- P / E hiện tại : Tỷ lệ PE của Vnindex hôm nay (12/11) là bao nhiêu? Nó là 15.6. Nhìn vào dữ liệu lịch sử này, khả năng hiệu chỉnh Vnindex có thể sẽ sớm xảy ra.

Nhưng các chỉ báo của Vnindex phải nói về điều gì – mua cổ phiếu nào?

Nếu Vnindex đang có xu hướng hướng tới các mức định giá quá cao hơn, điều đó không nhất thiết có nghĩa là các cổ phiếu riêng lẻ cũng được định giá quá cao.

Nhưng khi Vnindex được định giá quá cao, sớm muộn gì thị trường cũng sụp đổ. Khi thị trường sụp đổ, giá cổ phiếu của tất cả các cổ phiếu sẽ giảm.

Đó là thời điểm, khi giá của tất cả các cổ phiếu đang giảm, việc mua cổ phiếu của các công ty mạnh về cơ bản là an toàn và có thể mạng lại lợi nhuận cao đối với những nhà đầu tư đã có kinh nghiệm.

Nếu bạn có thể, hãy đợi sự điều chỉnh của thị trường chứng khoán và sau đó mua cổ phiếu.

ẢNH HƯỞNG CỦA LẠM PHÁT ĐỊNH GIÁ CỔ PHIẾU

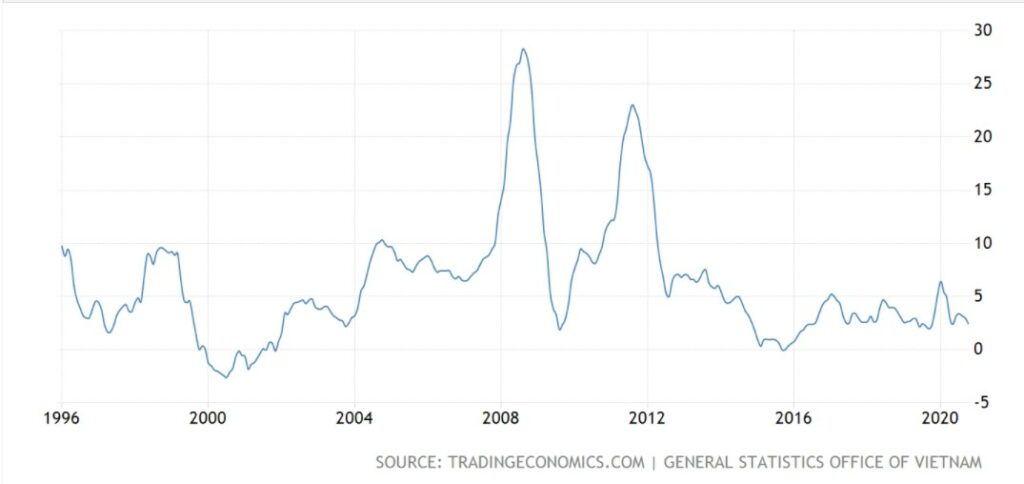

Ở những nước như Việt Nam, các nhà đầu tư cũng phải xem xét lạm phát . Tỷ lệ PE là (và do đó định giá) do tỷ lệ lạm phát tác động. Làm sao?

Tỷ lệ lạm phát cao ảnh hưởng đến tâm lý của thị trường. Làm sao?

- Người mua / Khách hàng cảm nhận được sức ép của giá tăng vọt.

- Chi phí của các công ty tăng lên nhanh chóng dẫn đến lợi nhuận ít hơn.

- Khi khách hàng mua ít hơn và các công ty kiếm được ít lợi nhuận hơn, thì EPS sẽ giảm hơn nữa.

- Khi EPS giảm tỷ lệ PE tăng làm cho cổ phiếu bị định giá quá cao.

Lạm phát được kiểm soát là tốt cho nền kinh tế. Tuy nhiên, tỷ lệ lạm phát cao và thất thường cao là điều đáng lo ngại.

Nói như vậy, cũng cần phải lưu ý rằng thị trường chứng khoán không hoạt động tốt ở những nền kinh tế có tỷ lệ lạm phát thấp.

[Phải đọc: Thế chấp dưới chuẩn: Nguyên nhân của sự sụp đổ thị trường năm 2008 ]Một nền kinh tế có lạm phát là tốt cho thị trường chứng khoán. Nó không có nghĩa là lạm phát cao sẽ tốt hơn cho thị trường. Vì lạm phát cao sẽ không tốt cho người tiêu dùng (người dân thường).

Phải có sự cân bằng. Và lạm phát được kiểm soát là một điều tốt cho thị trường chứng khoán.

[ P.Lưu ý : Bất cứ khi nào tỷ lệ lạm phát đạt đỉnh (2008, 2012,), thị trường chứng khoán sẽ tự điều chỉnh hoặc sụp đổ. Đây là thời điểm tốt để tìm các cổ phiếu được định giá thấp]

MẸO NHANH

So sánh nhanh giữa “Giá trị doanh nghiệp” và “Vốn hóa thị trường” của nó cho ta một ý tưởng đầu tiên hay về việc liệu một cổ phiếu có thể bị định giá thấp hay được định giá quá cao.

Cổ phiếu có giá trị doanh nghiệp nhỏ hơn giá trị vốn hóa thị trường của chúng có thể được coi là đang giao dịch ở mức giá được định giá thấp hơn. Đọc thêm về giá trị doanh nghiệp của cổ phiếu .

Giá trị doanh nghiệp = Vốn hóa thị trường + (Nợ – Tiền)

Giả sử có một công ty có dự trữ tiền mặt rất lớn. Mức tiền mặt của nó cao đến mức nó có thể trả hết nợ chỉ từ nguồn dự trữ tiền mặt (tiền mặt> Nợ). Đây là một trường hợp hiếm gặp nhất.

Trong trường hợp này, sử dụng phương trình trên, giá trị doanh nghiệp của các công ty sẽ nhỏ hơn vốn hóa thị trường của nó.

Những công ty như vậy có thể được coi là định giá thấp.

Bạn có thể nghiên cứu cổ phiếu bị định giá thấp này nhé!

Cơ hội cho 2021 đấy ^^