“Cổ phiếu mình đang mua vào là loại cổ phiếu gì? Đặc điểm của nó ra sao?” Có khi nào bạn đặt câu hỏi đó trước khi tiến hành mua nó không?

Mình nghĩ chắc là chúng ta chỉ phân tích rồi mua và không có khái niệm phân loại cổ phiếu.

Hôm nay lại là một bài khá căn bản nhưng lại rất quan trọng giúp bạn hiểu được mình đang nắm cổ phiếu “loại gì” để có chiến lược đầu tư thành công cho chính bản thân mình nhé.

Vậy bạn đã nghe qua “Tháp phân loại cổ phiếu” hay các kiểu cổ phiếu tồn tại trên thị trường chứng khoán chưa?

Dưới đây là tháp phân loại cổ phiếu do chính Phương tạo ra mô hình để chúng ta cùng dễ dàng vận dụng vào thực tế.

1. Cổ phiếu siêu giá trị

Đập vào mắt đầu tiên cái tháp ở trên bạn thấy là gì nào?

Cổ phiếu giá trị nó được đặt ở trên đỉnh tháp???

Có nghĩa đấy là loại cổ phiếu “đỉnh cao”.

Giúp bạn gia tăng tài sản cực khủng nếu đang sở hữu cổ phiếu siêu giá trị

Với số lượng rất ít.

Loại này trên thi trường tìm không dễ, như bài mình chia sẽ về đặc điểm của cổ phiếu giá trị trong trường phái đầu tư giá trị sẽ thấy cổ phiếu siêu giá trị là loại” đãi cát tìm vàng”.

ĐẶC ĐIỂM DOANH NGHIỆP

- Ngành kinh doanh độc quyền: là loại doanh nghiệp có “lợi thế cạnh tranh” cao nhất là chỉ mình nó là nhà cung cấp dịch vụ/ nhà sản xuất.

Không có đối thủ cạnh tranh

- Tài chính lành mạnh, ít vay nợ

- Lợi nhuận đến từ ngành kinh doanh cốt lõi

Bất kì doanh nghiệp nào muốn tồn tại phát triển lâu dài đều phải đi lên từ công việc kinh doanh chính của công ty.

Các yếu tố “độc quyền” chỉ là một yếu tố cộng thêm làm gia tăng lợi thế kinh doanh chứ nó không hẳn là yếu tố trọng yếu của doanh nghiệp đấy.

- Doanh thu lợi nhuận tăng đột biến

Có thể sản phẩm hoặc dịch vụ của doanh nghiệp đấy là độc quyền, tuy nhiên nếu không có sự đầu tư phát triển

Sản phẩm dịch vụ không có người tiêu thụ thì yếu tố “độc quyền” không phát huy tác dụng

Đối với doanh nghiệp kiểu này khi có một yếu tố bên ngoài sản phẩm/ dịch vụ tác động ảnh hưởng tích cực và kéo dài trong một khoảng thời gian đủ lâu tầm 2-3 năm trước khi có sự xuất hiện của đối thủ cạnh tranh mới hoặc đối thủ có sản phẩm thay thế mới, tốt hơn

Doanh thu và lợi nhuận sẽ đạt mức cao đột biến so với cùng kỳ năm trước đấy trong khi vẫn còn khá ít nhà đầu tư trên thị trường soi ra được cổ phiếu của doanh nghiệp này

Bạn hẳn sẽ đoán được…

…khi ra báo cáo kết quả kinh doanh giá cổ phiếu cũng sẽ tăng “đột biến” Gọi là “Thiên thời”

- Tiềm năng tăng trưởng lớn (duy trì trong 2-3 năm)

Với một thị trường đủ lớn và nhu cầu cho sản phẩm/ dịch vụ của ngành này ngày càng mở rộng.

Thì đây là doanh nghiệp “thiên thời địa lợi nhân hòa” được nhà đầu tư săn đón.

- Tỷ lệ free float thấp (thanh khoản thấp)

Hàng ngon đang bán trên thị trường thì ít

Mà số lượng người muốn mua thì nhiều

Tỷ lệ free float nó sẽ quyết định “tốc độ tăng giá cổ phiếu”

Bạn tưởng tượng…

Khi một món hàng rất giá trị mà số lượng có hạn “hàng limited” thì những người muốn mua sẽ tranh nhau mua với mức giá cao.

Vì họ biết được giá trị món đồ và biết chắc trong tương lai còn có thể bán giá cao hơn thì họ chấp nhận mua mức giá hiện tại đang rao bán.

Đặc điểm rất đặc trưng của dạng cổ phiếu này là ”thanh khoản rất thấp”

Những người nhìn ra giá trị cổ phiếu sớm sẽ tích cực “gom hàng ròng rã” từng ngày một và đợi ngày giá trị của nó được phơi bày.

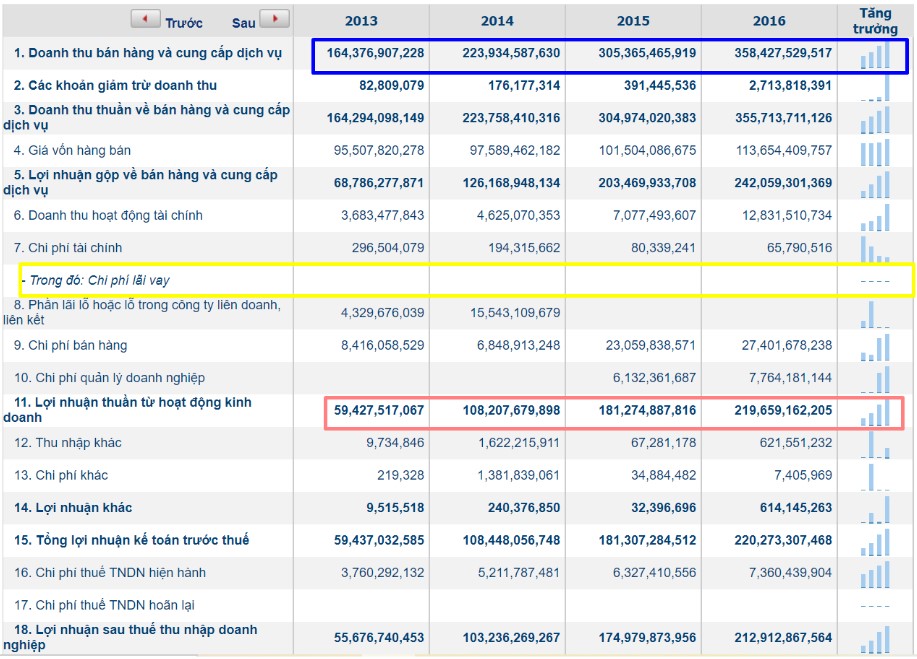

CASE STUDY

CÔNG TY CỔ PHẦN TÀU CAO TỐC SUPERDONG KIÊN GIANG

Một ví dụ khá quen thuộc với các bạn nếu đã đọc hết phần phân loại các trường phái đầu tư mà mình đã chia sẻ

Thì đây sẽ là ví dụ dễ cho các bạn hình dung nhất

Cổ phiếu công ty cổ phần tàu cao tốc Superdong Kiên Giang

- Vận tải hành khách độc quyền tại Kiên Giang – Phú Quốc

- Công ty không vay nợ

- Tăng trưởng lợi nhuận 70%(2015), 90%(2014)

- Du lịch Phú Quốc còn tiềm năng tăng trưởng mạnh trong giai đoạn 2016-2017.

Năm 2014 là năm bắt đầu có lợi nhuận đột biến 90%(2014) nhưng cổ phiếu SKG trên sàn vẫn chưa phản ánh điều đấy.

Cho đến 2015 lợi nhuận lại tăng trưởng hơn 70% thì lúc đấy SKG mới tăng giá mạnh trong năm đấy và bắt đầu giảm sút vào 2016 khi Doanh thu/ lợi nhuận có dấu hiệu chậm lại.

Nhìn vào chart biểu đồ bạn có thể thấy giá SKG đi ngang hết 2014 và đến tận tháng 4 giá cổ phiếu mới bắt đầu tăng mạnh.

Với những ai đầu tư cổ phiếu giá trị thì nên gom mua trong khung màu vàng là vùng có biên an toàn tốt nhất.

Với SKG mình lấy ví dụ của quá khứ cho bạn dễ hình dung

Còn hiện tại SKG không còn là key đầu tư nữa nhé các bạn.

2. Cổ phiếu cơ bản

ĐẶC ĐIỂM DOANH NGHIỆP

Cổ phiếu cơ bản phổ biến trên thị trường chứng khoán mà hầu như các nhà đầu tư đều dễ dàng tìm kiếm được hơn là cổ phiếu “siêu giá trị”.

Đó phải là:

- Doanh nghiệp đầu ngành, có thương hiệu, uy tín trên thị trường

Sẽ an tâm hơn khi bạn bỏ tiền vào doanh nghiệp có thương hiệu, tồn tại lâu trên thị trường bởi trải qua nhiều sự thay đổi của nền kinh tế từ hưng thịnh đến suy thoái nhưng doanh nghiệp đấy vẫn vượt qua và phát triển tốt chứng tỏ đấy là một doanh nghiệp mạnh, có uy tín, có tầm nhìn.

Hãy là người sử dụng sản phẩm, dịch vụ của công ty vì như thế bạn mới đánh giá công tâm được chất lượng sản phẩm đấy tốt, xấu ra sao mới an tâm bỏ tiền vào được.

- Doanh thu chủ yếu đến từ ngành cốt lõi, ít đầu tư ngoài ngành

Bất kỳ doanh nghiệp nào muốn đi lâu dài cũng buộc phải phát triển dựa trên nền tảng cốt lõi.

Đã có rất nhiều doanh nghiệp đang kinh doanh tốt thì lại dùng vốn đầu tư ngoài ngành (ngoài năng lực cạnh tranh tốt nhất của DN) và kết quả là doanh thu lợi nhuận giảm, đánh mất thị phần, thậm chí là thua lỗ do đầu tư sai.

Tốt hơn hết hãy cứ nghe ông cha ta bảo:

“Nhất nghệ vinh, nhất tinh vinh”

Đương nhiên nói vậy không có nghĩa là đầu tư ngoài ngành không tốt

Nhưng câu chuyện là hãy chọn doanh nghiệp làm tốt cái hiện tại và đầu tư bên ngoài khi năng lực có, nguồn lực dư và thời cơ đến.

- Tài chính lành mạnh, có vay nợ nhưng ít hoặc ở mức an toàn, tiền mặt nhiều.

Một doanh nghiệp như một cơ thể con người vậy

“Tài chính” được ví như dòng máu của DN nên một doanh nghiệp được đánh giá là tốt khi có sức khỏe tài chính tốt.

- Doanh thu, lợi nhuận tăng trưởng đều qua các năm.

- Tiềm năng tăng trưởng ổn định trong vài năm

Thử tưởng tượng…

Nếu sản phẩm/ dịch vụ của doanh nghiệp bạn đang sở hữu cổ phiếu mà bạn không nhìn ra được trong vòng 5 năm nữa nó có còn tồn tại không hay biến mất hay có sản phẩm khác tốt hơn thay thế thì bạn nên “BÁN ĐI”.

Tiềm năng tăng trưởng trong tương lai là rất quan trọng

Nó là kim chỉ nam là định hướng của DN có thể phát triển mạnh mẽ hơn trong những năm tới vì thế nếu không nhìn ra được tương lai hay tương lai không hề tốt thì rõ ràng không nên bỏ tiền vào doanh nghiệp đấy.

CASE STUDY

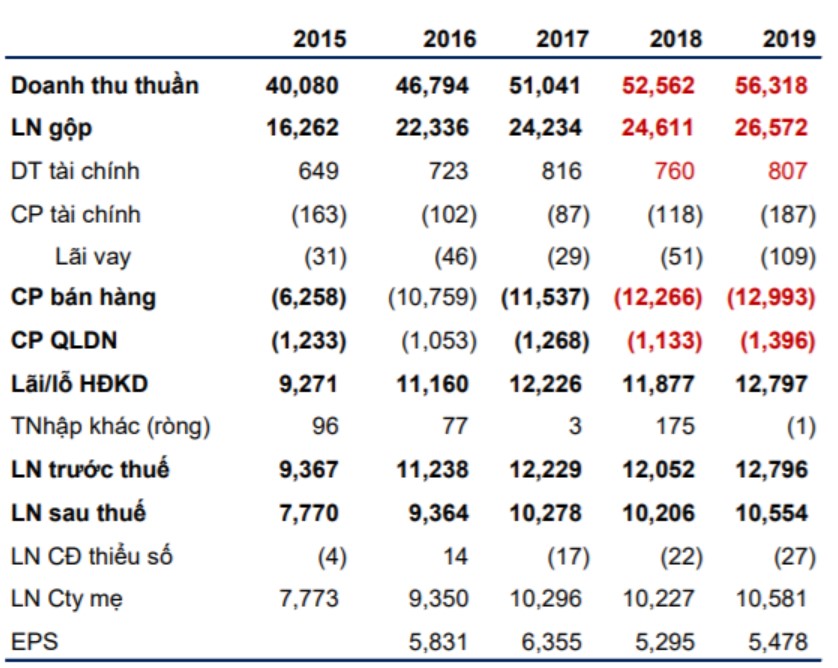

VNM: CÔNG TY CỔ PHẦN SỮA VINAMILK

- Ngành sữa tăng trưởng ổn định trong nhiều năm qua.

Theo một báo cáo ngành công nghiệp chế biến sữa Việt Nam đến năm 2020, tầm nhìn đến năm 2025, sản lượng sữa tươi sản xuất trong nước dự kiến đạt 1 tỷ lít, đáp ứng 38% nhu cầu tới năm 2020 và 1,4 tỷ lít, đáp ứng 40% nhu cầu năm 2025.

Tuy vậy, ngành sữa Việt Nam mới chỉ đáp ứng khoảng 35% nhu cầu tiêu thụ trong nước nên đây vẫn là ngành có nhiều tiềm năng phát triển.

- Dẫn đầu ngành sữa Việt Nam, thương hiệu mạnh, uy tín.

Không cần bàn cãi cái tên “Vinamilk” nó là sản phẩm mà bất kỳ gia đình nào cũng đã sử dụng.

- Doanh thu, lợi nhuận VNM tăng trưởng trung bình 17% trong 5 năm qua

Tóm tắt con số tài chính của VNM trong 5 năm qua

Mặc dù 3 năm qua 2017-2019 thì doanh thu lợi nhuận của VNM tăng trưởng thấp nhưng giai đoạn 2020-2025 VNM có được nhiều cơ hội phát triển hơn:

- Mở rộng thị phần miền Bắc sau khi hoàn tất sáp nhập với GTN

- VNM đã được Tổng cục Hải quan Trung Quốc chính thức cấp mã giao dịch cho phép 1 nhà máy của VNM xuất khẩu sữa đặc có đường và các loại sữa đặc khác cho thị trường Trung Quốc- chinh phục thị trưởng hơn 1,3 tỷ dân.

- Triển vọng xuất khẩu 2020: thị trường Trung Đông đang ấm lên nhờ VNM vừa qua đã ký thành công hợp đồng xuất khẩu sữa trị giá lên đến 20 triệu USD sang Dubai vào Q2/2020

- Catalyst: MSCI sẽ nâng hạn Kuwait lên Emerging Market vào T6/2020, vì thế thị trường Việt Nam sẽ được nâng tỷ trọng trong danh mục Frontier Market lên 30% từ 17% hiện tại.

- Có vay nợ nhưng lãi vay không quá cao, tiền mặt nhiều (xem trong BCTC)

Với VNM là một cổ phiếu cơ bản và rất được ưu chuộng bởi các nhà đầu tư dài hạn, không có nhiều thời gian phân tích cổ phiếu.

Trong đợt dịch Covid 19 tâm lý người tiêu dùng giảm đi nhưng mảng hàng F&B (đồ ăn và thức uống) vẫn được sử dụng nhiều hơn giúp tăng cường đề kháng.

ĐẶC ĐIỂM ĐẦU TƯ

Mua, nắm giữ trung và dài hạn (ít nhất trên 6 tháng)

Thanh khoản ở mức trung bình nên mua bán dễ dàng

P/E của VNM đang ở mức 15x là mức khá rẻ so với quá khứ 22x trở lên. Nhưng do tình hình dịch ảnh hưởng đến doanh thu, lợi nhuận nên P/E mục tiêu của VNM ở vùng 20x

Lợi nhuận kỳ vọng: ổn định ở mức 20% (giá mục tiêu: 115.000đ/cp)

Đây là một case mình nghĩ khá dễ để phân tích về những yếu tố cơ bản của một cổ phiếu tốt cần có.

Các bạn có thể cân nhắc tham khảo một số ý chính mình nêu ra và đương nhiên phải tự các bạn phân tích kĩ hơn để có cơ hội đầu tư hiệu quả.

3. Cổ phiếu thị trường

ĐẶC ĐIỂM DOANH NGHIỆP

Với loại cổ phiếu này nó có những đặc điểm khá giống với cổ phiếu cơ bản đã phân tích ở trên.

- Dẫn đầu ngành hoặc top những doanh nghiệp lớn trong ngành: đấy vẫn phải là doanh nghiệp có nền tảng cơ bản, làm ăn tốt.

- Ngành nghề nhiều đối thủ cạnh tranh, tuy nhiên vẫn giữ được thị phần

Miếng bánh thị phần chia sẻ cho nhiều đối thủ khác nhau và sẽ khó để gia tăng thị trường bởi các đối thủ trong ngành đều có những lợi thế cạnh tranh riêng, thu hút những khách hàng trung thành ở lại sử dụng sản phẩm dịch vụ của doanh nghiệp đấy.

- Tăng trưởng ngành ở mức trung bình.

Bởi vì tính cạnh tranh cao nên doanh nghiệp sẽ khó để phát triển bằng cách mở rộng thị phần, cướp miếng bánh người khác không hề dễ.

Doanh nghiệp phải tận dụng lượng khách hàng hiện tại và bỏ nhiều chi phí để nâng cao chất lượng sản phẩm dịch vụ để giữ khách hàng đồng thời phát triển khách hàng mới.

- Hệ số vay nợ cao.

- Giá cổ phiếu biến động theo thị trường, hệ số beta >1

Hệ số beta là gì?

Nó là thước đo rủi ro hệ thống của một cổ phiếu.

Là mức độ tương quan biến động cổ phiếu so với thị trường chung

Các mức độ so sánh như sau để bạn nắm rõ:

- Bằng 1, mức biến động của giá chứng khoán sẽ bằng với mức biến động của thị trường.

- Nhỏ hơn 1, mức độ biến động của giá chứng khoán này thấp hơn mức biến động của thị trường.

- Lớn hơn 1: mức độ biến động giá của chứng khoán này lớn hơn mức biến động của thị trường.

CASE STUDY

Với cổ phiếu VCB quá quen thuộc với giới đầu tư thì Phương chỉ list ra những ý chính mô phỏng với đặc điểm của doanh nghiệp

Còn để phân tích chuyên sâu thì bạn tìm hiểu ở BCTC hay các bài phân tích chuyên sâu của các CTCK sẽ đầy đủ hơn nhé!

- Là ngân hàng lớn tại Việt Nam, đối thủ cạnh tranh BIDV, Vietinbank, BIDV… và hiện tại có nhiều doanh nghiệp vốn hóa nhỏ hơn nhưng có rất nhiều lợi thế cạnh tranh sản phẩm dịch vụ khác mà các ông lớn phải dè chừng như: ACB, MBB, VPB…

- Ngành ngân hàng tăng trưởng mạnh trong 2-3 năm qua từ sau nghị quyết xử lý nợ xấu đã chính thức được Quốc hội thông qua ngày hôm nay 21/06/2017 đã giúp các ngân hàng xử lý tốt các khoản nợ xấu, giúp dòng tiền trong ngân hàng khỏe hơn và tạo ra được lợi nhuận cao hơn trong tương lai.

Đặc biệt sau khi xử lý nợ xấu vào 2017, không còn phải trích lập dự phòng rủi ro nên lợi nhuận của ngân hàng ở mức cao trung bình các ngân hàng thương mại là 50%-100% trong giai đoạn (2017-2018)

- VCB cũng có thể được xếp vào là “cổ phiếu cơ bản tốt” bởi trong 2 năm qua tốc độ tăng trưởng doanh thu lợi nhuận tốt trung bình 30%- đây là mức lợi nhuận khá cao với một ngân hàng

- Cổ phiếu VCB mang tính dẫn dắt thị trường, beta = 1.3 (biến độ thị trường cao)

ĐẶC ĐIỂM ĐẦU TƯ

- Cổ phiếu phù hợp lướt sóng theo VNINDEX

Trong trường hợp nền kinh tế ổn định, thị trường có sự biến động không quá lớn thì VCB phù hợp để làm cổ phiếu đầu ngành được các MM (market maker) dẫn dắt thị trường (sóng ngân hàng).

- Thời gian nắm giữ trung bình 2-3 tháng

Với cổ phiếu biến động theo thị trường thì bạn nên dùng phương pháp phân tích kỹ thuật để xác định giá mua giá bán sẽ hiệu quả hơn.

Tuy nhiên

Với tình hình hiện tại cả thị trường chứng khoán bị ảnh hưởng nặng nề bởi dịch Covid 19 thì tất cả cổ phiếu bị bán rẻ

VCB đang trở thành cổ phiếu có cơ bản tốt và giá đang chiết khấu về mức an toàn (giảm hơn 40% so với đầu năm 2020) cũng khá là hấp dẫn.

Khi mà dịch qua đi, kinh tế bắt đầu ổn định trở lại thì thị trường chứng khoán sẽ có tác động tích cực khi “công bố đỉnh dịch- dịch được kiểm soát- hay có vacxin thành công”

Thì đây cơ hội của chúng ta

Mua cổ phiếu đầu ngành (ưu tiên cổ phiếu có vốn hóa lớn trong VN30 vì dòng tiền sẽ chuyển từ smallcap với midcap để qua cổ phiếu bluechip) và VCB cũng là một lựa chọn mà mình đang list vào danh mục.

Lợi nhuận kì vọng với VCB theo bản thân Phương phân tích và định giá nó sẽ ước đạt 20%-30% trong năm 2020.

Vâng đây vẫn là nhận định riêng của cá nhân mình và không mang tính chất khuyến nghị.

Bạn chỉ nên tham khảo ví dụ lồng ghép vào phần phân loại cổ phiếu để hiểu rõ đặc điểm doanh nghiệp với mục đích giúp bạn có chiến lược đầu tư phù hợp hơn thôi nhé!

4. Cổ phiếu đầu cơ

ĐẶC ĐIỂM DOANH NGHIỆP

Khá nhiều nhà đầu tư nhầm lẫn “đầu tư chứng khoán” và “đầu cơ chứng khoán”.

“Đầu tư” được hiểu là hy sinh tiêu dùng bản thân hiện tại để có được lợi nhuận lớn hơn bền vững hơn trong tương lai.

“Đầu cơ” hiểu theo cách đơn giản nhất là việc kiếm lợi nhuận bằng sự chênh lệch giá của cổ phiếu (mua thấp bán cao).

Nếu bạn phân tích kĩ một cổ phiếu cơ bản tốt và mua nó nhưng sau đấy 1 tuần hay 1 tháng bạn bán cổ phiếu đấy đi để kiếm chút chênh lệch giá (5%-10%) thì thật ra

Bạn đang đầu cơ đấy đừng nhầm lẫn

Đấy là đang nói về hành động mua bán cổ phiếu để kết luận bạn đang đầu tư (mang tính lâu dài) hay đầu cơ (xảy ra trong ngắn hạn)

Còn trên thị trường vẫn có những cổ phiếu mang tính chất “đầu cơ” như:

- Doanh nghiệp ở top giữa

- Tỷ lệ vay nợ cao

- Doanh thu từ đầu tư ngoài ngành chiếm tỷ trọng lớn >50% doanh thu.

- Thanh khoản rất cao ( triệu cổ phiếu).

- Giá cổ phiếu thường thấp hơn mệnh giá

Thường với loại cổ phiếu này những trader lướt sóng rất ưa chuộng và sử dụng phương pháp kĩ thuật hoặc trường phái đầu tư theo tin để thực hiện mua bán.

CASE STUDY

HAG (Tập đoàn Hoàng Anh Gia Lai)

- Hệ số vay nợ cao, tổng nợ gấp 2 lần vốn điều lệ.

- Khớp lệnh nhiều triệu cổ phiếu, thanh khoản rất cao.

- Đầu tư tài chính cao

- Đầu tư ngoài ngành cao (hiện giờ HAG đã bán các mảng đầu tư thủy điện, cao su và tập trung vào phát triển nông nghiệp tại Việt Nam với vay nợ cao).

Với dạng cổ phiếu này chỉ phù hợp với đánh ngắn hạn vài ngày hoặc tuần.

Và cực kỳ rủi ro nên mình không khuyến khích bạn tham gia vào những cổ phiểu dạng như thế này.

5. Cổ phiếu siêu đầu cơ

ĐẶC ĐIỂM DOANH NGHIỆP

Đây là loại cổ phiếu mà cũng rất nhiều nhà đầu tư tham gia vào bởi vì mong muốn “làm giàu nhanh” và có một tư duy “cá cược đánh bạc”

Bởi vì những cổ phiếu này nếu may mắn mua đúng lúc cổ phiếu vừa tăng bạn có thể ăn gấp 2, gấp 3 thậm chí gấp 5 lần số vốn bạn bỏ ra.

Nhưng bạn biết đấy “món ngon thường nằm trên bẫy chuột” rủi ro của loại cổ phiếu này cũng sẽ là mất trắng vốn.

Loại doanh nghiệp này có những đặc điểm như sau:

- Công ty làm ăn thua lỗ, nằm trong diện kiểm soát hoặc chuẩn bị hủy niêm yết.

- Sản phẩm bị cạnh tranh rất cao, ngành nghề đang trong chu kỳ suy thoái (khoáng sản).

- Thanh khoản cao, giá chỉ tầm 1 -3 ngàn đồng, dễ bị làm giá.

- Một số cổ phiếu điển hình: SHN, OGC, JVC, BGM…

ĐẶC ĐIỂM ĐẦU TƯ

Vậy tại sao doanh nghiệp toàn những cái “xấu” như vậy mà nhiều người vẫn thích mua và có lí do gì để cổ phiếu tăng giá.

Lí do chính là nó bị làm giá (thổi phồng giá) bởi một nhóm nhà đầu tư vốn lớn (đội lái) họ có vốn và nắm giữ số lượng lớn cổ phiếu của doanh nghiệp đủ khả năng để tạo ra sự biến động giá theo ý đồ của họ.

- Tạo sự kích thích của các con bạc tham gia bỏ tiền vào mua cổ phiếu loại này bằng những thủ thuật như: đăng báo tin tốt về cổ phiếu này (sắp kí hợp đồng, dự án mới, xử lý khoản nợ xấu…); cho người tham gia vào các group chứng khoán đủ lớn để đăng bài PR lùa gà; vẽ chart….

- Giá cổ phiếu có thể tăng từ vài ngàn lên chục ngàn đồng, lợi nhuận x3, x4 tài khoản.

- Rủi ro lớn nhất là “kẹp hàng” nếu bạn mua cổ phiếu ở vùng giá cao phân phối đỉnh và khi đội lái xả hàng thì khả năng cao không có người mua

Có nghĩa bạn không thể bán được và mất trắng khoản đầu tư đấy.

Thời gian đầu tư nhanh: 3 – 4 tuần hoặc lướt T+2 (bán liền ngay sau khi cổ phiếu về tài khoản).

Và đương nhiên đây cũng là cổ phiếu còn nguy hiểm rủi ro hơn cổ phiếu đầu cơ mà bạn đừng dại mà để tiền vào những cổ phiếu “rác” như vậy.

Đừng mua rác dù chỉ 1 đồng nếu không bạn sẽ mất hết tiền vào đóng rác đấy. Hãy hiểu rõ những điều căn bản nhất của cổ phiếu để kiếm được tiền trên thị trường này.

Xem thêm: 5 điều người mới cần chuẩn bị nếu muốn đầu tư chứng khoán thành công

KẾT LUẬN

Lời khuyên chân thành dành cho tất cả các bạn tham gia chứng khoán là hãy tránh xa những cổ phiếu loại này.

Tránh xa cổ phiếu đầu cơ và siêu đầu cơ

Có thể bạn sẽ bị hấp dẫn bởi các cổ phiếu loại này, có thể bạn may mắn được ai đó “phím hàng” và ăn được số tiền lớn từ lần đầu tư đấy.

Nhưng bạn hãy nhớ đầu tư là cả một quá trình đời người chứ không phải vào đánh 1 trận rồi ra.

Bạn không thể may mắn cả đời hay có ai đó mách bảo bạn cả đời, sẽ có lúc bạn mất trắng gia tài nếu đi chọn cổ phiếu loại này.

Hãy “đầu tư chứng khoán” một cách nghiêm túc và bài bản.

Bắt đầu bằng “tư duy của một nhà đầu tư chứng khoán” chứ không phải “chơi chứng khoán”

Mình rất không thích những người dùng từ “chơi chứng khoán” vì nó cảm giác như các bạn đang ở sòng bài. Bạn thật sự không có trách nhiệm với chính bản thân mình và đồng tiền của mình.

Hãy bước vào thị trường chứng khoán với một đầu óc tỉnh táo, bộ não chứa nhiều kiến thức đủ để bạn tìm ra được phương pháp đầu tư đúng đắn, tìm được cổ phiếu tốt mang lại lợi nhuận bền vững cho bạn.

Trên đây là 5 loại cổ phiếu bạn cần nắm rõ và để hiểu rõ hơn chúng ta nên thực hành nào, tốt hơn hết hãy làm một bài tập nhỏ “Tìm kiếm 5 loại cổ phiếu có các đặc điểm doanh nghiệp đã nêu như trên nhé”.

Nếu bạn thấy bài blog chia sẻ này thú vị, giúp ích được cho bạn thì hãy share cho nhiều người cùng cùng biết để giúp cho cộng đồng nhà đầu tư Việt Nam ngày càng phát triển hơn nữa nhé!