Thưởng cổ phiếu và chia cổ phiếu là điều phổ biến ở tất cả các sàn giao dịch chứng khoán trên thế giới. Nhưng mình đã từng tự hỏi tại sao các công ty lại vậy và các khoản chia thưởng có thực sự làm tăng giá trị cho công ty hoặc các cổ đông của công ty không? Hãy cùng tìm hiểu qua bài blog này nhé!

Chủ đề

- Phát hành cổ phiếu thưởng và chia cổ phiếu dẫn đến việc tạo ra nhiều của cải hơn?

- Lợi ích gián tiếp của cổ phiếu thưởng và chia tách cổ phiếu

- Tính toán cổ phiếu thưởng và ví dụ.

- Chia tách cổ phiếu & Công thức.

- Ý nghĩa của chia tách cổ phiếu.

- Kết luận .

1. Phát hành tiền cổ phiếu thưởng và chia cổ phiếu có dẫn đến việc tạo ra nhiều tài sản hơn không?

Câu trả lời trực tiếp là KHÔNG.

Phát hành cổ phiếu thưởng và chia cổ phiếu làm tăng số lượng cổ phiếu mà nhà đầu tư nắm giữ. Nhưng đồng thời, thị giá cổ phiếu cũng giảm theo tỷ lệ tương ứng, tức về mặt giá trị vốn hóa không hề thay đổi. Do đó, ảnh hưởng của việc chia tách cổ phiếu và phát hành cổ phiếu thưởng là bằng 0. Nó không tạo ra nhiều của cải hơn so với những gì nó đã làm.

2. Lợi ích gián tiếp của cổ phiếu thưởng và chia tách cổ phiếu

Mình cũng muốn nói thêm rằng, nếu ngay cả những công ty tốt nhất cũng phải dùng đến cổ phiếu thưởng và chia tách, thì chắc chắn phải có lý do đằng sau nó.

Chia tách cổ phiếu có thể khiến một cổ phiếu tốt thậm chí còn đáng mơ ước hơn. Khi giá của một cổ phiếu tốt giảm do chia tách hoặc thưởng, các nhà đầu tư nhỏ lẻ có xu hướng giao dịch cổ phiếu đó thường xuyên hơn.

Theo thời gian, nó có lợi cho các nhà đầu tư nắm giữ cổ phiếu trong thời gian rất dài. Tại sao? Nhu cầu nhiều hơn đồng nghĩa với việc tăng giá nhanh hơn.

Một số doanh nghiệp mà nhà đầu tư rất mong muốn chia tách cổ phiếu để làm giảm thị giá xuống ở mức giá nhỏ để thu hút các nhà đầu tư nhỏ lẻ hơn hoặc làm tăng thanh khoản, lượng lương thông cổ phiếu ngoài thị trường như: TLG, NTC, SIP… Đương nhiên đó phải là những doanh nghiệp siêu tốt thì nhà đầu tư mới mong muốn chia cổ phiếu.

Hãy cùng tìm hiểu thêm về cổ phiếu thưởng và chia tách cổ phiếu.

3. Tính toán và ví dụ về Cổ phiếu thưởng

Khái niệm: Cổ phiếu thưởng là việc phát hành thêm cổ phiếu cho cổ đông hiện hữu (cổ phiếu đã góp vốn) của công ty thay vì chia tiền mặt.

Cổ phiếu thưởng sẽ được thực hiện từ vốn thặng dư tích lũy của doanh nghiệp. Nguồn vốn này bao gồm số tiền chênh lệch giá hiện tại và giá khi mới phát hành hoặc lợi nhuận tích lũy từ nhiều năm hoạt động được chuyển hóa thành vốn điều lệ.

#Sau khi phát hành cổ phiếu thưởng

Ví dụ : Công ty có vốn góp đang là 50 tỷ và muốn phát hành cổ phiếu thưởng theo tỷ lệ 1: 1. Có nghĩa là, cứ một cổ phiếu mà cổ đông nắm giữ, họ sẽ nhận được thêm một cổ phiếu.

Nguồn tài chính sẽ được thực hiện từ đâu? Theo quy tắc, nó có thể được thực hiện từ lợi nhuận giữ lại của công ty.

Sau khi phát hành cổ phiếu thưởng, vốn cổ phần của công ty sẽ tăng 100 tỷ và dự trữ của nó sẽ giảm đi một lượng tương tự. Do đó, sau khi phát hành thưởng, vốn cổ phần sẽ tăng từ 50 tỷ lên 100 tỷ, và Dự trữ sẽ giảm xuống 50 tỷ. Nhưng tổng giá trị ròng của công ty vẫn không thay đổi.

# Ví dụ về phát hành cổ phiếu thưởng

Nếu phát hành cổ phiếu thưởng theo tỷ lệ 1: 3, tức là cứ 3 cổ phiếu do một cổ đông nắm giữ thì được thêm 1 cổ phiếu. Giả sử có một cổ đông có 30 cổ phiếu của một công ty. Theo đợt phát hành cổ phiếu thưởng tỷ lệ 1: 3, cổ đông sẽ nhận được 10 cổ phiếu mới.

Sau khi phát hành thưởng, tổng số cổ phiếu mà người đó nắm giữ sẽ tăng từ 30 lên 40 (= 30 cũ+ 10 mới).

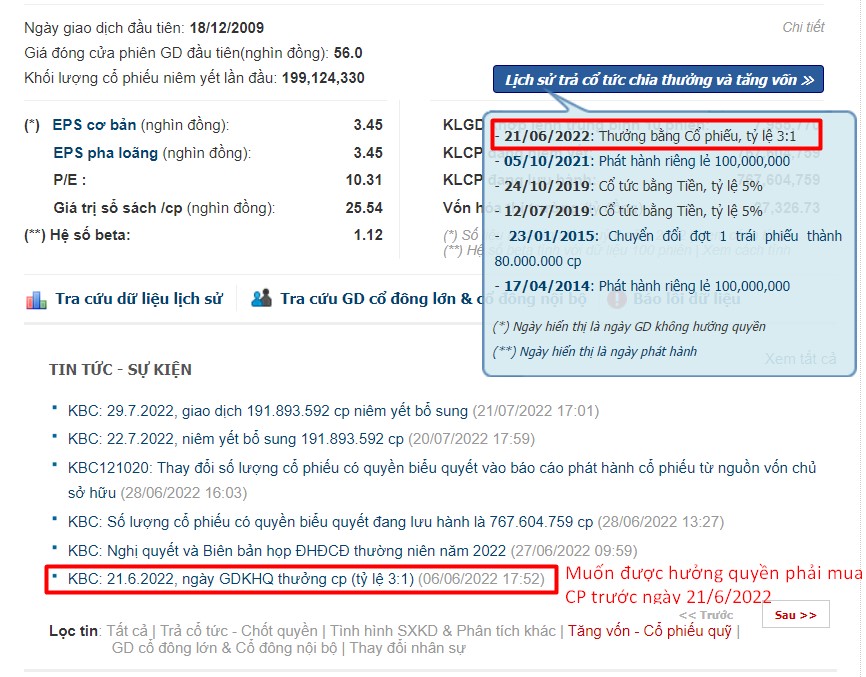

Trước khi nhận cổ phiếu thưởng, nhà đầu tư sẽ phải lưu ý một ngày đặc biệt đó là “Ngày giao dịch không hưởng quyền (GDKHQ)” hoặc “Ngày đăng ký cuối cùng (ĐKCC)”.

- Ngày GDKHQ : Đó là ngày nhà đầu tư khi thực hiện MUA cổ phiếu sẽ không nhận được cổ phiếu thưởng và đây cũng là ngày giá cổ phiếu điều chỉnh giảm tương ứng với tỷ lệ chia tách. Nên với nhà đầu tư muốn sở hữu quyền này phải thực hiện MUA sở hữu cổ phiếu TRƯỚC ngày GDHKQ.

- Ngày ĐKCC: Đó là ngày cuối cùng để các cổ đông đủ điều kiện nhận cổ phiếu thưởng. Xin lưu ý rằng phải mất T + 2 ngày (Ngày giao dịch + 2 ngày cổ phiếu chờ về) để cổ phiếu được chuyển vào tài khoản chính thức sau khi mua.

#Tại sao công ty phát hành cổ phiếu thưởng?

Một công ty muốn chia sẻ lợi nhuận dưới hình thức cổ tức (tiền mặt) với các cổ đông của mình.

Nhưng nếu không muốn đưa tiền mặt, họ có thể thực hiện bằng hình thức thưởng cổ phiếu. Một công ty đang thâm hụt tiền mặt, hoặc thấy trước một nhu cầu lớn về tiền mặt có thể sử dụng trong lương lai như mở rộng nhà máy, dự án… có thể quyết định phát hành cổ phiếu thưởng thay vì cổ tức bằng tiền.

4. Chia tách cổ phiếu & Công thức của nó

Chia tách cổ phiếu về cơ bản là một hành động được thực hiện bởi công ty để giảm thị giá cổ phiếu của mình, bằng cách chia nó thành nhiều cổ phiếu hơn.

Giả sử có một công ty có số lượng cổ phiếu lưu hành trên thị trường là 100 triệu cổ phần. Giá trị của mỗi cổ phiếu là 50.000 đồng. Tổng vốn cổ phần của công ty này, có thể nhìn thấy trong bảng cân đối kế toán của nó sẽ là 50 tỷ (= 100 triệu x 50.000).

Đọc thêm: Sự khác biệt giữa mệnh giá, giá trị sổ sách, giá trị thị trường và giá trị nội tại .

Bây giờ, giả sử công ty quyết định chia tách cổ phiếu. Họ muốn mệnh giá của mỗi cổ phiếu được giảm từ 10k đồng xuống 2k đồng. Ở đây, mệnh giá đang giảm đi 5 lần. Bây giờ, để giữ nguyên vốn cổ phần, họ phải chia mỗi cổ phần thành 5 cổ phần nữa.

Theo quy định, vốn cổ phần của công ty sẽ không thay đổi sau khi chia tách cổ phiếu.

# Công thức chia tách cổ phiếu

Đây là công thức cho thấy tỷ lệ phân chia cổ phiếu là 1: 5. Mệnh giá cổ phiếu giảm đi năm lần và số lượng cổ phiếu lưu hành tăng gấp năm lần.

Trong phương pháp chia tách 5: 1 , cứ mỗi cổ phiếu mà cổ đông nắm giữ, sau khi chia cổ phiếu, lượng cổ phiếu nắm giữ của họ sẽ tăng gấp 5 lần. Nếu một người sở hữu 10 cổ phiếu s trước khi chia cổ phiếu, thì sau khi chia tách anh ta sẽ sở hữu 50 cổ phiếu(= 10 + 40 mới).

# Tại sao công ty lại chia cổ phiếu của họ?

Chia tách cổ phiếu là tốt hay xấu? Nó chắc chắn không tệ. Nhưng cũng cần không quá lời về lợi ích của nó.

Chúng ta đã thấy rằng việc chia tách cổ phiếu không làm thay đổi vốn cổ phần của công ty. Vốn hóa thị trường của nó cũng không thay đổi. Do đó, chúng ta có thể nói rằng, về mặt giá trị gia tăng, các công ty không thu được gì từ việc chia tách cổ phiếu. Vậy tại sao họ làm điều đó?

Có thể có một số lý do tại sao một công ty có thể chọn chia cổ phiếu.

Lý do đầu tiên và quan trọng nhất là nó cho phép các công ty giữ giá cổ phiếu của họ ở mức thấp. Logic đằng sau việc giữ giá cổ phiếu thấp là gì?

Chính tâm lý của nhà đầu tư đã khiến họ đắn đo trong việc lựa chọn một cổ phiếu có thị giá quá cao. Do đó, những cổ phiếu tốt giao dịch ở mức giá thấp thường có khối lượng giao dịch cao.

Giả sử một cổ phiếu blue-chip đang giao dịch ở mức 100.000 đồng / cổ phiếu. Một cổ phiếu blue-chip khác giao dịch ở mức 20.000 đồng / cổ phiếu. Bạn nghĩ sao, cổ phiếu nào bạn có nhiều khả năng giao dịch hơn? Mình khá chắc chắn rằng nó sẽ là 20.000 đồng cho mỗi cổ phiếu, phải không?

Cổ phiếu giá thấp thường dễ thu hút với nhà đầu tư. Họ thường giao dịch thường xuyên hơn so với cổ phiếu giá cao. Đây là lý do tại sao công ty chia nhỏ cổ phiếu để giữ thị giá thấp. Điều này cuối cùng làm tăng khối lượng giao dịch của nó.

6. Ý nghĩa của thưởng và chia tách cổ phiếu.

# Đối với các nhà đầu tư

Tùy vào các loại nhà đầu tư khác nhau, việc phát hành cổ phiếu thưởng sẽ mang đến lợi ích khác nhau cho họ.

- Về mặt dài hạn, cổ phiếu thưởng sẽ không có tác dụng đối với các nhà đầu tư phân tích cơ bản hay đầu tư giá trị nắm giữ lâu dài.

- Với trader/ nhà đầu cơ: Vì việc chia tách của doanh nghiệp sẽ tác động ít nhiều đến tâm lý cũng như giá cả trong ngắn hạn nên các trader có thể tận dụng phân tích kỹ thuật để mua bán kiếm lời từ chênh lệch cổ phiếu.

- Với cổ phiếu tốt nhưng cô đặc (tức thanh khoản ngoài thị trường kém) thì chia tách, thưởng cổ phiếu sẽ hỗ trợ làm tăng khả năng thanh khoản.

- Còn đối với các nhà đầu tư ít vốn, việc này sẽ giúp họ có cơ hội đầu tư vì cảm giác được giá cổ phiếu tốt hơn.

# Đối với các doanh nghiệp

Thay vì chia cổ tức bằng các hình thức khác như tiền mặt thì các doanh nghiệp đã chọn hình thức chia cổ phiếu thưởng để hỗ trợ cổ đông trả ít thuế thu nhập cá nhân từ cổ tức bằng cổ phiếu hơn.

Đồng thời cũng là một cách thông minh để tăng vốn điều lệ doanh nghiệp, giúp nâng cao năng lực tài chính và có thể được xét duyệt các khoản vay lớn hơn để phát triển công ty.

Kết luận

Mua cổ phiếu của các công ty tốt và nắm giữ cổ phiếu của họ trong thời gian dài có lợi ích riêng của nó. Nhưng liệu lợi ích này có được cộng dồn khi công ty phát hành cổ phiếu thưởng và chia tách cổ phiếu không? Không.

Nhưng có những lợi ích gián tiếp của nó. Loại hành động này của công ty có thể làm cho một cổ phiếu tốt trở nên tốt hơn. Do đó, khối lượng giao dịch có thể tăng lên .

Nó có cải thiện lợi nhuận không? Có, nhưng không thể định lượng tỷ lệ lợi tức do các yếu tố cơ bản và khối lượng giao dịch. Dù sao thì đối với mình, lợi nhuận là 95% đến từ các nguyên tắc cơ bản và 5% từ khối lượng giao dịch .

Chúc các bạn có nhiều kiến thức về đầu tư và đừng ngại để lại câu hỏi trong phần bình luận ở dưới hoặc trao đổi trực tiếp với mình trong phần liên hệ nhé.