Trước khi bỏ số tiền mà bạn rất khó khăn để kiếm được vào một kênh đầu tư nào đó bất kỳ, bạn sẽ cần hiểu biết cơ bản về cách đầu tư tiền đúng cách.

Dưới đây là một số cách tốt nhất để quyết định đầu tư số tiền mà khó khăn lắm chúng ta tích lũy được.

Tuy nhiên, không có câu trả lời chung và đúng nhất choh tất cả mọi người. Cách tốt nhất để đầu tư tiền của bạn là cách nào phù hợp nhất với bạn. Để tìm ra điều đó, bạn sẽ muốn xem xét 3 điều:

- Phong cách của bạn

- Ngân sách của bạn

- Khả năng chấp nhận rủi ro của bạn.

1. Phong cách đầu tư tiền của bạn là gì?

Bạn muốn dành bao nhiêu thời gian để đầu tư tiền của mình?

Thế giới đầu tư có hai trường phái chính khi nói đến các cách đầu tư tiền: đầu tư chủ động và đầu tư thụ động.

Mình tin rằng cả hai phong cách đều có giá trị và hiệu quả nhất định, miễn là bạn tập trung vào dài hạn và không chỉ tìm kiếm lợi nhuận ngắn hạn.

Nhưng lối sống, ngân sách, khả năng chấp nhận rủi ro và sở thích của bạn có thể khiến bạn sẽ buộc phải ưu tiên một trong hai trường phái đấy.

# Đầu tư chủ động

Đầu tư chủ động có nghĩa là dành thời gian để tự nghiên cứu các khoản đầu tư và tự xây dựng và duy trì danh mục đầu tư của mình.

Nếu bạn định mua và bán cổ phiếu riêng lẻ thì bạn phải mở tài khoản chứng khoán online và giao dịch trên đó. Để trở thành một nhà đầu tư tích cực thành công, bạn sẽ cần ba điều:

- Thời gian: Đầu tư tiền theo phong cách chủ động đòi hỏi nhiều bài tập về nhà. Bạn sẽ cần nghiên cứu các cơ hội đầu tư, tiến hành một số phân tích cơ bản và cập nhật các khoản đầu tư của mình sau khi mua.

- Kiến thức: Mọi thứ trên đời sẽ chẳng ích gì nếu bạn không biết cách phân tích các khoản đầu tư và nghiên cứu cổ phiếu đúng cách . Ít nhất bạn nên làm quen với một số điều cơ bản về cách phân tích cổ phiếu trước khi đầu tư vào chúng.

- Kỳ vọng: Nhiều người chỉ đơn giản là không muốn dành hàng giờ cho các khoản đầu tư của họ. Và vì các khoản đầu tư thụ động trong lịch sử đã tạo ra lợi nhuận rất tốt, nên hoàn toàn không có gì sai với cách tiếp cận này.

Tuy nhiên với đầu tư chủ động thì chắc chắn có tiềm năng thu được lợi nhuận cao hơn, nhưng bạn phải dành thời gian để thực hiện đúng.

# Đầu tư thụ động

Đầu tư thụ động giống như với việc đưa một chiếc máy bay vào chế độ lái tự động so với việc bay bằng tay. Bạn sẽ vẫn nhận được kết quả tốt về lâu dài và nỗ lực cần thiết sẽ ít hơn rất nhiều.

Đầu tư thụ động liên quan đến việc bỏ tiền của bạn vào các phương tiện đầu tư mà người khác đang làm việc chăm chỉ – đầu tư vào quỹ mở là một ví dụ của chiến lược này.

Hoặc bạn có thể sử dụng phương pháp kết hợp. Ví dụ: bạn có thể thuê một cố vấn tài chính hoặc đầu tư – hoặc sử dụng một cố vấn robot để thay mặt bạn xây dựng và thực hiện chiến lược đầu tư.

Đọc thêm: Hướng dẫn đầu tư vào Quỹ mở tốt nhất

| Đầu tư thụ động | Đầu tư chủ động |

| Đơn giản hơn, ổn định hơn, dễ dự đoán hơn. – Tiếp cận phương pháp thông qua nhà đầu tư chuyên nghiệp – Lợi nhuận vừa phải và rủi ro thấp hơn – Lợi thế về thuế: Ít đóng thuế hơn |

Công việc nhiều hơn, rủi ro nhiều hơn và phần thưởng tiềm năng hơn. – Bạn tự đầu tư -Rất nhiều nghiên cứu – Lợi nhuận thu về lớn hơn tương đương rủi ro cũng lớn hơn. |

2. Ngân sách cho đầu tư tiền là bao nhiêu?

Bạn có thể nghĩ rằng bạn cần một khoản tiền lớn để bắt đầu một danh mục đầu tư, nhưng bạn có thể với 1 triệu đồng đầu tiên được rồi.

Số tiền bạn bắt đầu có không phải là điều quan trọng nhất – nó chỉ là đảm bảo rằng bạn đã sẵn sàng về mặt tài chính để bắt đầu đầu tư và bạn đang đầu tư tiền thường xuyên theo thời gian.

Một bước quan trọng cần thực hiện trước khi đầu tư là thành lập một quỹ khẩn cấp.

Đây là khoản tiền mặt được dành riêng giúp bạn có thể rút tiền nhanh chóng và chỉ dùng vào việc khẩn cấp. Tất cả các khoản đầu tư, cho dù là cổ phiếu, quỹ mở hay bất động sản, đều có một số mức độ rủi ro và bạn không bao giờ muốn thấy mình bị buộc phải thoái vốn (hoặc bán) những khoản đầu tư này trong thời điểm cần thiết.

Hầu hết các nhà hoạch định tài chính đề xuất một số tiền lý tưởng cho quỹ khẩn cấp là đủ để trang trải các khoản chi phí trong ít nhất sáu tháng.

Mặc dù đây chắc chắn là một mục tiêu tốt, nhưng bạn không cần phải đặt quá nhiều thứ này trước khi có thể đầu tư – vấn đề là bạn không muốn phải bán các khoản đầu tư của mình mỗi khi bạn call margin do thị trường giảm sâu.

3. Khả năng chấp nhận rủi ro của bạn là bao nhiêu?

Không phải tất cả các khoản đầu tư đều thành công.

Mỗi loại hình đầu tư có mức độ rủi ro riêng – nhưng rủi ro này thường tương quan với lợi nhuận. Điều quan trọng là phải tìm ra sự cân bằng giữa việc tối đa hóa lợi nhuận từ tiền của bạn và tìm ra mức độ rủi ro mà bạn cảm thấy thoải mái.

Ví dụ, trái phiếu mang lại lợi nhuận có thể dự đoán được với rủi ro rất thấp trung bình từ 8-12% tùy loại trái phiếu. Ngược lại, lợi nhuận từ cổ phiếu có thể rất khác nhau tùy thuộc vào từng công ty và khung thời gian, nhưng toàn bộ thị trường chứng khoán trung bình thu về gần 10% mỗi năm.

Ngay cả trong các loại cổ phiếu và trái phiếu, có thể có sự khác biệt rất lớn về rủi ro.

Ví dụ, trái phiếu kho bạc hoặc trái phiếu doanh nghiệp được xếp hạng tốt là một khoản đầu tư rất ít rủi ro, nhưng những trái phiếu này có thể sẽ có lãi suất tương đối thấp.

Mặt khác, một trái phiếu có lợi suất cao có thể tạo ra thu nhập lớn hơn nhưng sẽ đi kèm với rủi ro vỡ nợ lớn hơn. Trong thế giới chứng khoán, sự khác biệt về rủi ro giữa các cổ phiếu blue-chip như FPT và các cổ phiếu penny là rất lớn.

4. Bạn nên đầu tư tiền của mình vào cái gì?

Đây là một câu hỏi khó và rất tiếc là không có câu trả lời hoàn hảo. Loại đầu tư tốt nhất phụ thuộc vào mục tiêu đầu tư của bạn . Nhưng dựa trên các hướng dẫn được thảo luận ở trên, bạn nên ở một vị trí tốt hơn nhiều để quyết định xem bạn nên đầu tư vào gì .

Ví dụ: nếu bạn có khả năng chấp nhận rủi ro tương đối cao, cũng như có thời gian và mong muốn nghiên cứu từng cổ phiếu riêng lẻ thì chọn cách mở tài khoản chứng khoán và tự giao dịch đó có thể là cách tốt nhất.

Nếu bạn có khả năng chấp nhận rủi ro thấp nhưng muốn lợi nhuận cao hơn bạn nhận được từ tài khoản tiết kiệm, thì đầu tư trái phiếu (hoặc quỹ trái phiếu) có thể thích hợp hơn.

Nếu bạn giống như hầu hết người dân Việt Nam và không muốn dành hàng giờ đồng hồ cho danh mục đầu tư của mình, thì việc đặt tiền của bạn vào các khoản đầu tư thụ động như quỹ chỉ số hoặc quỹ mở có thể là lựa chọn thông minh.

- Quỹ mở

Phương tiện đầu tư phổ biến này theo dõi chỉ số thị trường và có thể giúp cân bằng danh mục đầu tư của bạn.

Các Quỹ mở có tỷ suất sinh lợi trung bình 15%/năm và dễ dàng mua bán trên thị trường chứng khoán khi bạn mở tài khoản chứng khoán.

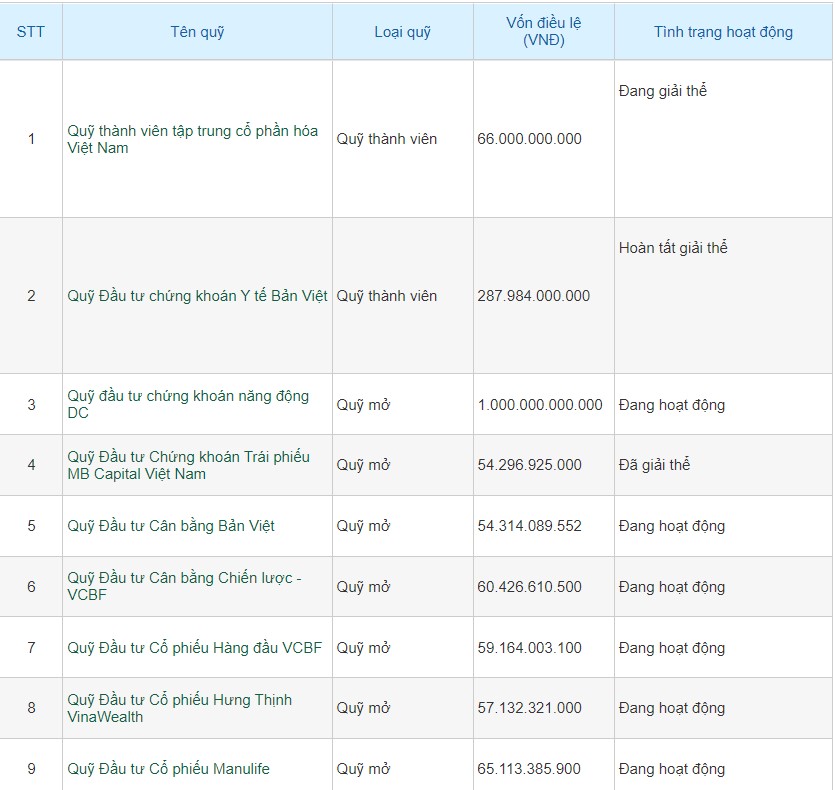

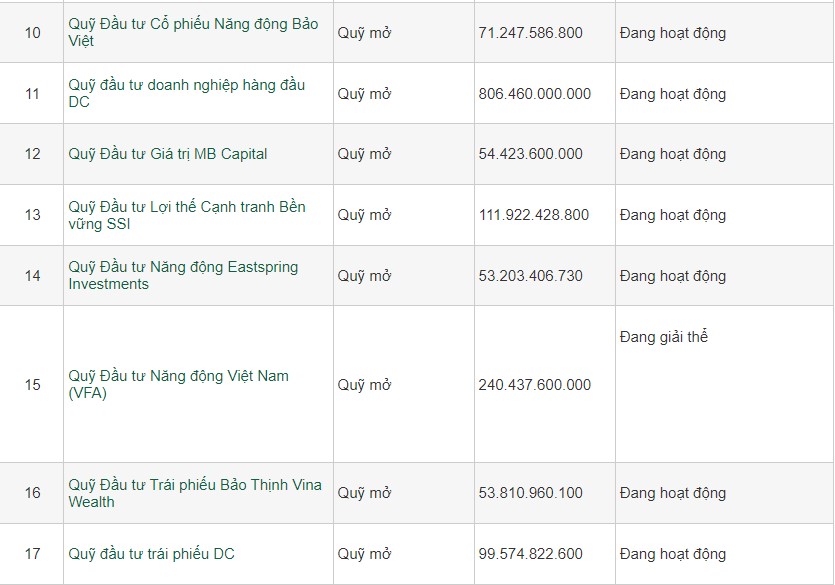

Ví dụ đây là danh sách các Quỹ mở ở Việt Nam.

ETF

Tìm hiểu về các quỹ giao dịch trao đổi hoặc ETF, nó giao dịch giống như cổ phiếu.

Mở tài khoản chứng khoán sau đó giao dịch mua bán ETF như một cổ phiếu.

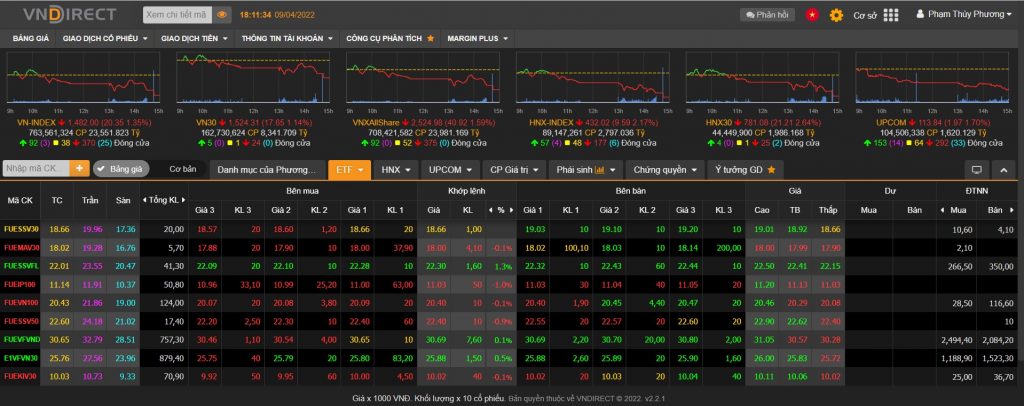

Một số ETF đang được giao dịch trên thị trường chứng khoán Việt Nam như sau:

Tham khảo rõ hơn tại: Bảng giá chứng khoán VNDIRECT

KẾT LUẬN

Đầu tư tiền có vẻ nghe thật phức tạp và đáng sợ, đặc biệt nếu bạn chưa từng làm điều đó trước đây. Tuy nhiên, nếu bạn tìm ra được 3 câu hỏi:

1. bạn muốn đầu tư như thế nào,

2. bạn nên đầu tư bao nhiêu tiền và

3. khả năng chấp nhận rủi ro của bạn, bạn sẽ có đủ khả năng để đưa ra quyết định thông minh với số tiền sẽ tại ra giá trị lớn cho bạn trong nhiều thập kỷ để đến.

Hy vọng qua bài viết này bạn có nhiều ý tưởng hơn để đầu tư tiền của mình hiệu quả hơn.