Liệu giải ngân vốn đầu tư công trong giai đoạn 2022-2025 có là động lực tăng trưởng cho nhóm ngành hưởng lợi này? Chúng ta cùng phân tích chi tiết bài viết bên dưới để có nhiều idea cho việc ra quyết định đầu tư nhé!

Phát triển hạ tầng giao thông là trọng tâm của gói kích thích đầu tư công giai đoạn 2021-2025

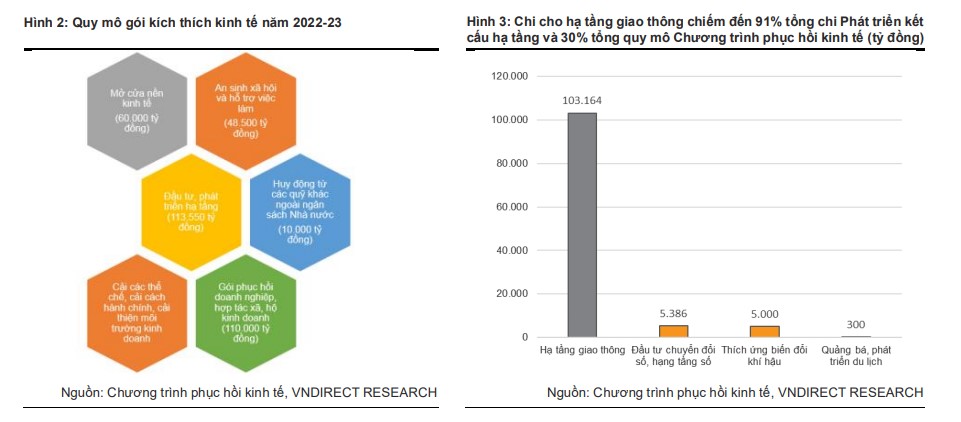

Hạ tầng giao thông được ưu tiêu giải ngân đầu tư công giai đoạn 2021-25 Quốc hội mới đây đã thông qua gói kích thích kinh tế mới trị giá 347.000 tỷ đồng trong Chương trình phục hồi và phát triển kinh tế – xã hội. Đáng chú ý, nguồn

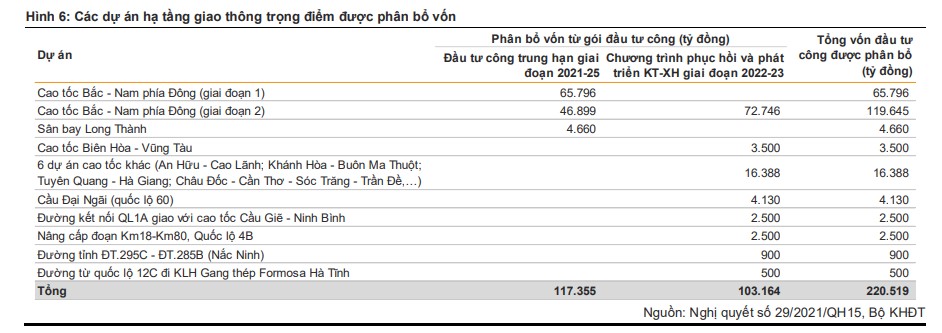

vốn thực hiện nhóm giải pháp phát triển kết cấu hạ tầng lên tới 113.850 tỷ đồng, trong đó tập trung vào phát triển 13 dự án giao thông quan trọng (dự kiến chi 103.164 tỷ đồng).

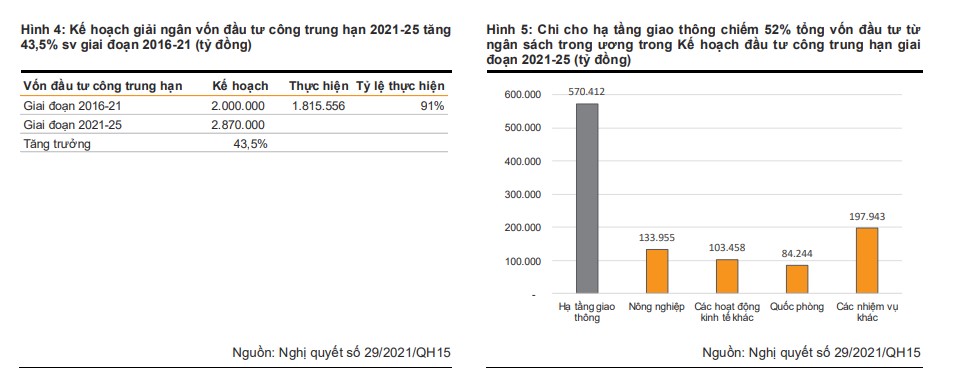

Tương tự trong kế hoạch đầu tư công trung hạn giai đoạn 2021-25, phân bổ vốn cho phát triển hạ tầng giao thông tiếp tục được chú trọng với 570.412 tỷ đồng, chiếm 52% tổng vốn đầu tư từ ngân sách trung ương.

Các dự án trọng điểm như cao tốc Bắc-Nam phía Đông, sân bay Long Thành sẽ được Chính phủ tập trung đẩy mạnh triển khai trong thời gian tới. Giải ngân đầu tư công sẽ bứt phá ngay từ đầu năm 2022.

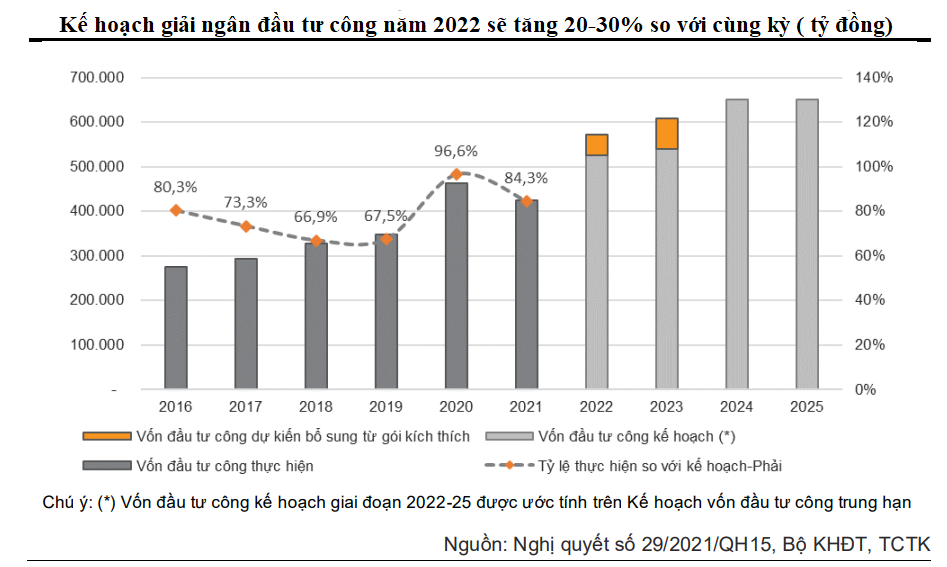

Gói giải ngân vốn đầu tư công năm 2022 sẽ tăng 20-30% so với giải ngân thực tế năm 2021 nhờ:

(1) Nguồn vốn bổ sung phát triển kết cấu hạ tầng từ gói kích thích kinh tế mới được thông qua;

(2) Nút thắt thiếu đá xây dựng và đất đắp đã được giải quyết khi Chính phủ cấp phép khai thác cho các mỏ mới;

(3) Giá vật liệu xây dựng như sắt thép, xi măng, đá xây dựng được dự báo sẽ ổn định trở lại khi cuộc chiến Nga- Ukrania chấm dứt có thể trong năm tới;

(4) Thực tế giải ngân vốn đầu tư công năm 2021 ở mức thấp, chỉ đạt 84% kế hoạch cả năm; và

(5) Nhiều dự án hạ tầng giao thông trọng điểm đã hoàn thành công tác chuẩn bị, giải phóng mặt bằng và sẽ bắt đầu thi công các hạng mục chính vào năm sau.

Nhóm ngành Xây dựng hạ tầng – Vật liệu xây dựng – Hạ tầng viễn thông sẽ được hưởng lợi trực tiếp từ chủ đề đầu tư công

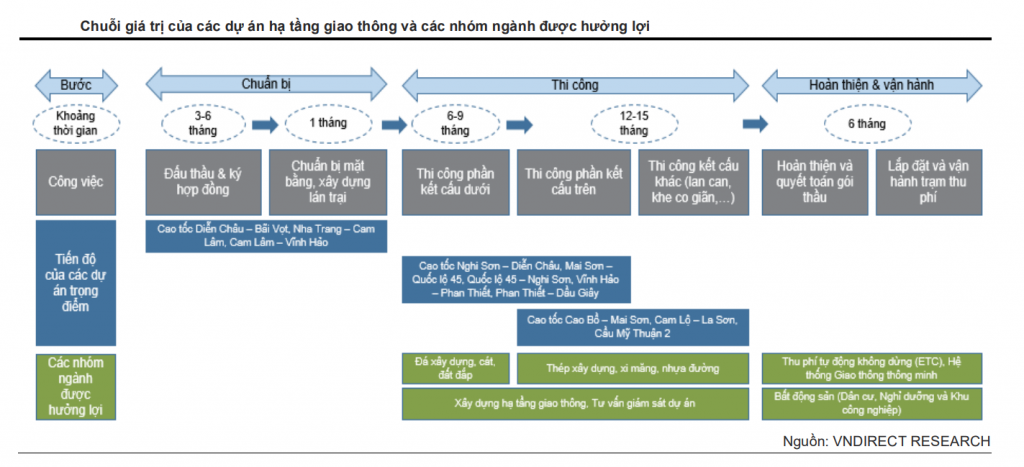

Việc hàng loạt các dự án cao tốc sẽ được đẩy mạnh triển khai trong giai đoạn 2022-25 sẽ mở ra cơ hội bứt phá lợi nhuận cho nhóm các doanh nghiệp xây dựng hạ tầng giao thông.

Nhu cầu huy động VLXD lớn tại các dự án cũng sẽ tác động tích cực đến nhóm doanh nghiệp thép xây dựng, đá xây dựng, nhựa đường và xi măng thời gian tới.

Trong khi đó nhóm doanh nghiệp hạ tầng viễn thông cũng sẽ được hưởng lợi từ gói kích thích 10.386 tỷ đồng (bao gồm 5.386 tỷ đồng đầu tư hạ tầng số & chuyển đổi số và 5.000 tỷ đồng phát triển hạ tầng viễn thông, internet).

Những yếu tố có thể tác động đến tiến độ của các dự án hạ tầng giao thông Theo Bộ Giao thông Vận tải (GTVT), 12 dự án thành phần của cao tốc Bắc – Nam giai đoạn 2 (tổng chiều dài 729km) sẽ chỉ được thực hiện trong 4 năm (2022-2025) trong khi giai đoạn 1 (653km) dự kiến sẽ thực hiện trong hơn 6 năm (từ tháng 11/2017-2023).

Liệu giải ngân vốn đầu tư công có tăng tốc trong năm 2022?

Do ảnh hưởng của dịch bệnh Covid-19 và nhiều điểm nghẽn trong công tác thực hiện dự án, giải ngân đầu tư công của Việt Nam trong năm 2020-21 đều không đạt mục tiêu đề ra của Chính phủ, khi chỉ hoàn thành lần lượt 96,6%-84,3% kế hoạch năm.

Do đó, Chính phủ đang rất quyết tâm đẩy mạnh giải ngân vốn đầu tư công trong năm 2022 với hàng loạt động thái quyết liệt như:

(1) Giữa tháng 12/2021, Bộ KHĐT đã thúc các bộ, ngành, địa phương đẩy nhanh việc phân bổ chi tiết kế hoạch đầu tư nguồn vốn ngân sách nhà nước năm 2022. Điều này sẽ giúp các cơ quan trên có thể chủ động giải ngân ngay từ đầu năm, hạn chế tình trạng “đầu năm thong thả, cuối năm vất vả”.

(2) Cho phép thí điểm tách giải phóng mặt bằng thành dự án độc lập trong năm 2022: Giải phóng mặt bằng luôn là một trong những vướng mắc chính ảnh hưởng đến tiến độ các dự án hạ tầng giao thông. Việc hoàn thành giải phóng mặt bằng mới đấu thầu xây lắp sẽ giúp tránh tình trạng tăng chi phí, đội vốn và có thể sử dụng nguồn vốn sẵn có bố trí cho các dự án khác.

Kế hoạch giải ngân vốn đầu tư công năm 2022 sẽ tăng 14% sv kế hoạch năm 2021 lên 572.000 tỷ đồng nhờ (1) dự toán ngân sách nhà nước năm 2022 là 526.000 tỷ đồng và (2) khoảng 46.000 tỷ đồng vốn từ Chương trình kích thích và phát triển kinh tế – xã hội giai đoạn 2022-23. Trong năm 2023, kế hoạch vốn đầu tư công sẽ tiếp tục tăng 7% svck lên 609.000 tỷ đồng.

Chuỗi giá trị và các ngành hưởng lợi với chính sách đầu tư công

1. Ngành xây dựng- hạ tầng giao thông

Ngành Xây dựng hạ tầng giao thông: kỳ vọng việc giải ngân đầu tư công được đẩy mạnh ngay từ đầu năm 2022 sẽ trở thành động lực tăng trưởng chính cho ngành xây dựng hạ tầng năm nay.

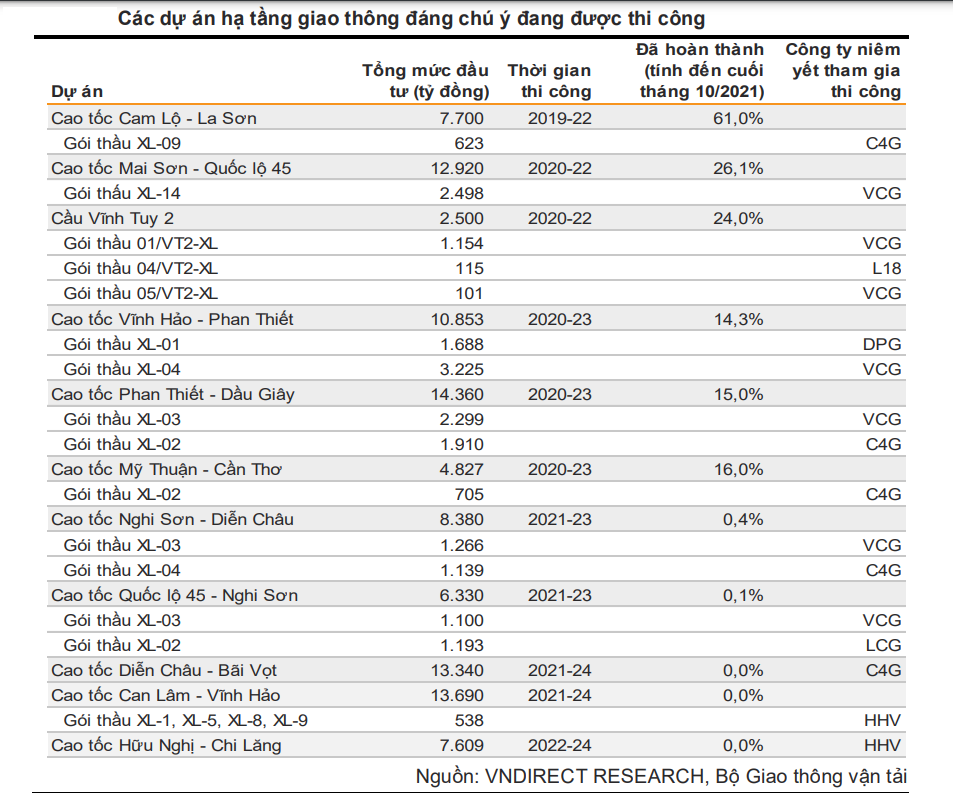

Các nhà thầu đã chứng minh được năng lực thi công và đang thực hiện hàng loạt dự án giao thông trọng điểm như VCG, HHV, C4G… sẽ đươc hưởng lợi chính từ chủ đề này. Bên cạnh đó, việc nhóm doanh nghiệp này đã vượt qua được những điều kiện đấu thầu khắt khe trước đây sẽ có tạo thêm ưu thế cho họ có thể tiếp tục tham gia các dự án hạ tầng lớn tiếp theo trong giai đoạn 2021-25.

Theo quy hoạch tại Hà Nội và TP.HCM, Chính phủ đặt mục tiêu phát triển thêm 4 tuyến Metro với tổng vốn đầu tư 7 tỷ

USD trong giai đoạn 2021-27. Thi công tuyến metro đòi hỏi trình độ chuyên môn và thiết bị kỹ thuật cao do đó những

doanh nghiệp đã có kinh nghiệm như Tập đoàn FECON (FCN VN, HOSE) và HHV (Tập đoàn Đèo Cả, HOSE) sẽ có nhiều lợi thế khi tham gia vào lĩnh vực

này.

(1) FCN đã huy động được 416 tỷ đồng (+16% vốn chủ sở hữu tính đến cuối quý 3/2021 của công ty) thông qua đợt phát hành riêng lẻ trong tháng 11/2021;

(2) C4G đã được Ủy ban Chứng khoán chấp thuận phát hành cổ phiếu cho cổ đông hiện hữu và dự kiến sẽ thu về 1.124 tỷ đồng (+88% vốn chủ sở hữu) trong tháng 2/2022; và

(3) HHV cũng có kế hoạch phát hành cổ phiếu cho cổ đông hiện hữu với tỷ lệ 1:1, với giá phát hành tối thiểu 10.000 đồng/cp, như vậy vốn chủ sở hữu của HHV có thể sẽ được tăng 35%.

2. Ngành thép xây dựng

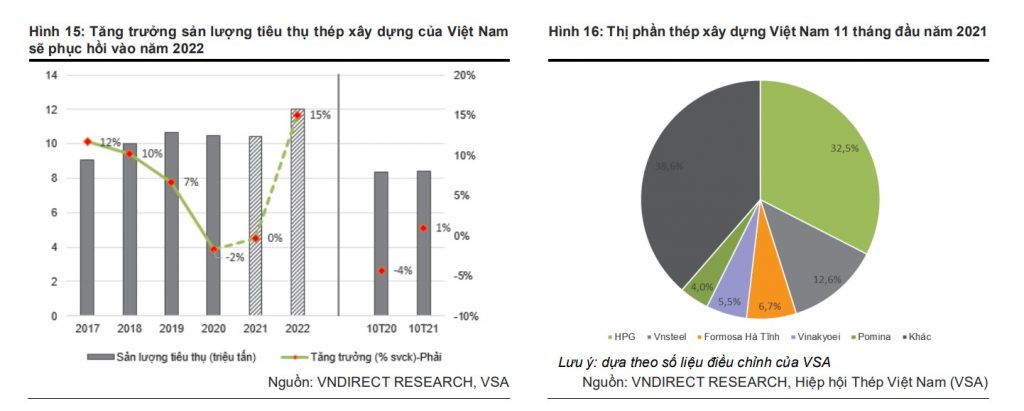

Ngành Thép xây dựng: Trong năm 2022, kỳ vọng sản lượng tiêu thụ thép xây dựng của Việt Nam sẽ tăng trưởng 10-15% svck, được hỗ trợ bởi

(1) tăng tốc phát triển hạ tầng nhờ vào việc đẩy mạnh đầu tư công và

(2) thị trường bất động sản nhà ở sẽ nóng trở lại trong năm 2022 do lãi suất giảm và nguồn cung mới mở bán cao hơn. Đáng chú ý, các doanh nghiệp sở hữu thị phần hàng đầu và hệ thống phân phối rộng khắp sẽ được hưởng lợi chính từ tăng trưởng nhu cầu nguyên vật liệu trong năm nay.

Nhờ lợi thế là doanh nghiệp sản xuất thép lớn nhất Việt Nam với 33% thị phần thép xây dựng cả nước trong 11 tháng

đầu năm 2021 và hệ thống đại lý rộng khắp, tôi cho rằng CTCP Tập đoàn Hòa Phát (HPG VN, HOSE) sẽ được hưởng lợi chính từ chủ đề này.

3. Ngành đá xây dựng

Ngành Đá xây dựng: do đặc thù của ngành đá xây dựng, chi phí vận chuyển thường chiếm tỷ trọng lớn trong giá thành thành phẩm. Tùy thuộc vào khoảng cách và loại hình vận chuyển, giá đá giao đến công trường có thể cao gấp đôi

giá đá tại mỏ.

Do đó những doanh nghiệp niêm yết sở hữu những mỏ đá nằm gần các dự án cao tốc sẽ được ưu tiên huy động nhờ ưu thế về vị trí và chất lượng sản phẩm.

Ước tính các dự án hạ tầng lớn ở phía Nam (gồm cao tốc Mỹ ThuậnCần Thơ, Phan Thiết-Dầu Giây và Sân bay Long Thành) sẽ cần từ 30-32 triệu m3 đá xây dựng trong giai đoạn 2020-25, tương đương 150-160% công suất khai thác được cấp phép của các doanh nghiệp niêm yết trong ngành.

Chính phủ đang đặt mục tiêu hoàn thành giải phóng mặt bằng tại sân bay Long Thành (giai đoạn 1) trong tháng 2/2022 và sẽ bắt đầu tiến hành san nền tại dự án, từ đó kích thích nhu cầu đá xây dựng tại khu vực trong năm 2022-23.

Chúng tôi cho rằng các công ty niêm yết đang sở hữu cụm mỏ Tân Cang và Thiện Tân (do KSB, DHA và VLB sở hữu) sẽ được ưu tiên huy động. Dự án trọng điểm này sẽ là động lực lớn thúc đẩy lợi nhuận của các doanh nghiệp đá xây dựng trong năm 2022-23.

4. Ngành nhựa đường

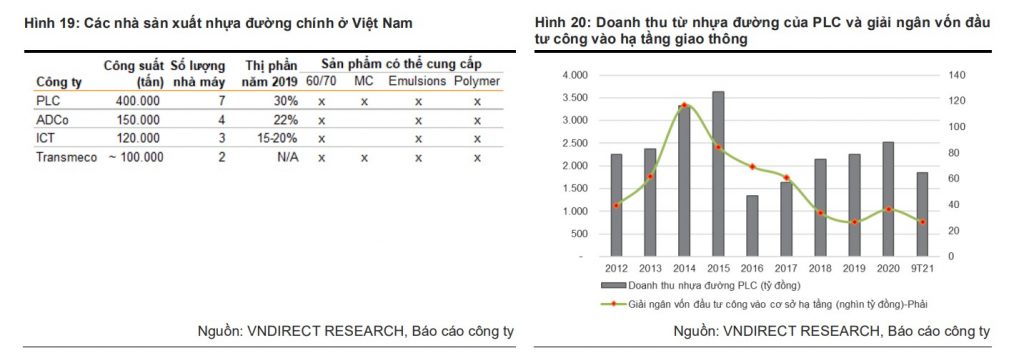

Ngành Nhựa đường: Do chưa có số liệu thống kê về ngành nhựa đường Việt Nam, chúng tôi so sánh mức tăng trưởng sản lượng tiêu thụ của ngành dựa trên Tổng công ty Hóa dầu Petrolimex – CTCP (PLC VN, HNX), công ty đã duy trì khoảng 30% thị phần nhựa đường trong nước trong giai đoạn 2015-20.

Doanh thu nhựa đường của PLC đã tăng vọt trong giai đoạn 2014-15, khi giải ngân vốn đầu tư công vào hạ tầng giao thông tăng mạnh. Chi tiêu cho cơ sở hạ tầng thấp trong năm 2016-19 được cho là do ngân sách Nhà nước không ưu

tiên và đầu tư tư nhân giảm nhiệt vào các dự án BOT, dẫn đến doanh thu nhựa đường của PLC giảm ~ 50% so với năm 2014-15.

Do việc rải nhựa đường thường diễn ra trong giai đoạn sau của các dự án xây dựng đường, nên chúng tôi kỳ vọng các công ty sản xuất nhựa đường sẽ được hưởng lợi nhiều hơn trong năm 2022-23.

5. Ngành bất động sản

Việc thúc đẩy đầu tư cơ sở hạ tầng giao thông sẽ rút ngắn thời gian di chuyển từ các thành phố trung tâm sang khu

vực đô thị vùng ven.

Từ đó, sức hút và giá bán của các dự án bất động sản sẽ được gia tăng đáng kể ở tất cả các loại hình (dân cư, nghỉ dưỡng và khu công nghiệp).

Các doanh nghiệp sở hữu các dự án dọc các tuyến cao tốc, sân bay sẽ được hưởng lợi gián tiếp từ chủ đề này đó là CTCP Tập đoàn Đầu tư Địa ốc Nova (NVL VN, HOSE; NovaWorld Phan Thiết, Aqua City, NovaBeach Cam Ranh); CTCP Tập đoàn Đất Xanh (DXG VN, HOSE; Gem Sky World); CTCP Đầu tư Nam Long (NLG VN, HOSE; Izumi City, Southgate); CTCP Sonadezi Châu Đức (SZC VN, HOSE; KCN Đô thị và sân golf Châu Đức); Tổng Công ty IDICO – CTCP (IDC VN, HNX; KCN Phú Mỹ).

Đọc thêm: Báo cáo ngành BĐS- Khu Công Nghiệp

Những yếu tố có thể tác động đến tiến độ của các dự án hạ tầng giao thông

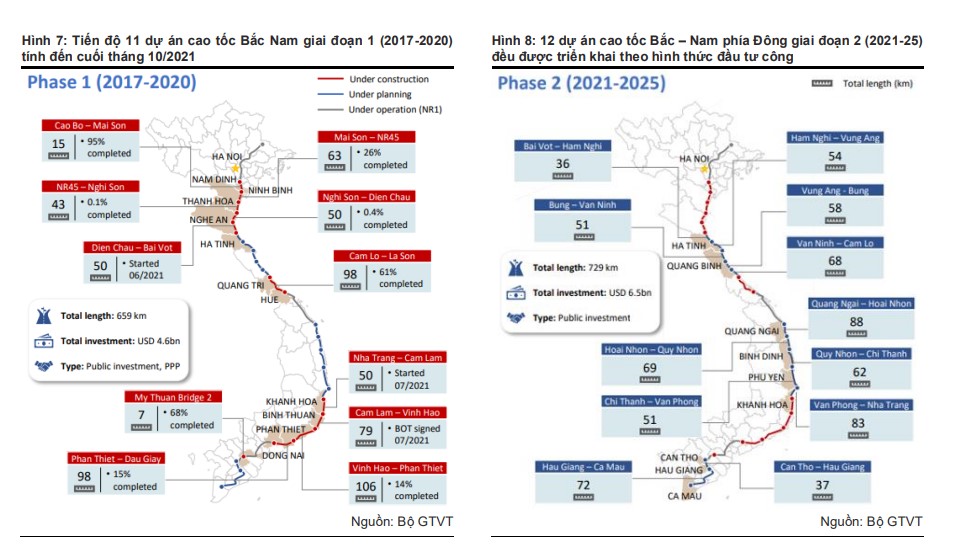

Bộ GTVT đặt mục tiêu sẽ bổ sung thêm gần 2.000 km cao tốc trong 4 năm từ 2022-25, lớn hơn quãng đường cao tốc mà Việt Nam đã phát triển trong tất cả các năm trước đó. Trọng tâm là việc đẩy nhanh tiến độ của 23 dự án thành phần cao tốc Bắc – Nam đã được Quốc hội phê duyệt.

Đặc biệt 12 dự án thành phần của giai đoạn 2 sẽ chỉ được thực hiện trong 4 năm sắp tới bao gồm tất cả các bước từ lập hồ sơ khả thi – giải phóng mặt bằng – chọn nhà thầu – thi công – quyết toán – vận hành trong khi giai đoạn 1 đã được bắt đầu từ tháng 11/2017, khởi công gói thầu đầu tiên từ tháng 9/2019 và dự kiến cuối năm 2023 mới hoàn

thành.

Do đó mục tiêu tham vọng của Bộ GTVT đang đứng trước nhiều thách thức:

(1) Suất đầu tư của dự án gây ảnh hưởng đến khả năng nhận thầu của các công ty xây lắp: Theo báo cáo nghiên cứu tiền khả thi của Bộ GTVT, suất đầu tư bình quân của các 12 dự án thành phần cao tốc Bắc – Nam giai đoạn 2 sẽ là 175,4 tỷ đồng/km (không bao gồm giải phóng mặt bằng), cao hơn đáng kể so với mức trung bình của giai đoạn 1 (120 tỷ đồng/km).

Tuy nhiên, nhóm dự án mới này đều được đánh giá là “khó” hơn giai đoạn 1 khi đi qua nhiều vùng địa hình phức tạp (vùng núi, sông và nền đất yếu). Bộ GTVT dự kiến sẽ thuê đơn vị tư vấn lập dự toán chi tiết cho từng dự án nhằm đảm bảo tiết kiệm chi phí nhất. Do đó, chúng tôi cho rằng suất đầu tư của các dự án giai đoạn 2 có thể sẽ không đủ hấp dẫn các công ty xây lắp tham gia và cơ hội sẽ chỉ giành cho số ít các nhà thầu lớn, có sẵn trang thiết bị và kinh nghiệm quản lý chi phí tốt.

(2) Giải phóng mặt bằng: đây luôn là điểm nghẽn lớn nhất của các dự án hạ tầng giao thông tại Việt Nam. Sau hơn 2 năm, giải phóng mặt bằng tại giai đoạn 1 cao tốc Bắc – Nam mới cơ bản hoàn thành, hiện đạt 652,4 km/652,9 km (đạt 99,93%). Do đó để đưa 729km mặt bằng sạch của các dự án thuộc giai đoạn 2 vào bắt đầu thi công trong năm 2023

sẽ cần sự quyết liệt lớn của Chính phủ.

(3) Nguồn cung nguyên vật liệu: Tình trạng thiếu nguyên vật liệu đất đắp và cát đã xảy ra thường xuyên tại các dự án giai đoạn 1. Trong khi đó, các dự án thuộc Đồng bằng sông Cửu Long (giai đoạn 2) đang rất khan hiếm các nguồn nguyên vật liệu này.

(4) Áp lực giải ngân lớn: Trong năm 2022, Bộ GTVT sẽ được giao giải ngân 50.000 tỷ đồng, tăng 16% svck và là mức cao nhất từ trước đến nay. Trong khi tại Kế hoạch vốn đầu tư công trung hạn giai đoạn 2021-25, Bộ cũng được Quốc hội giao giải ngân 304.104 tỷ đồng, do đó kế hoạch của các năm 2023-25 sẽ còn lớn hơn nữa.

TỔNG KẾT

Với tình hình lạm phát tăng mạnh từ đầu năm 2022, kế hoạch tăng lãi suất sẽ bắt đầu từ 2022 vì thế cơ hội kiếm cổ phiếu đầu tư trên thị trường chứng khoán sẽ trở nên khó khăn hơn.

Nhóm đầu tư công là ngành được hưởng lợi trực tiếp từ việc bơm tiền của Chính phủ từ dịch Covid triển khai từ 2020, tuy nhiên mức độ thực hiện còn chậm . Vì thế năm 2022 bắt buộc Chính Phủ phải thực hiện mạnh mẽ hơn để vực dậy nền kinh tế sau Covid.

Do đó những doanh nghiệp trong chuỗi giá trị đầu tư xây dựng hạ tầng sẽ được hưởng lợi và cơ hội của chúng ta chính là theo dõi tình hình triển khai gói kích thích này tác động ra sao đến kết quả kinh doanh của các công ty thuộc nhóm hưởng lợi chi tiêu công này.

Hy vọng qua báo cáo chuyên đề về ngành “Đầu tư công” bạn sẽ có thêm nhiều thông tin, dữ kiện để bổ sung cho kết quả đầu tư của mình.

Nếu có bất kỳ thắc mắc về cổ phiếu nào hay về thị trường nói chung đừng ngại liên hệ qua mình ở số điện thoại/ zalo ở phần liên hệ nhé!

Chúc bạn đầu tư thành công