Bất động sản khu công nghiệp trong năm 2021 đạt được những tăng trưởng tốt khi thế giới có sự dịch chuyển dòng vốn FDI vào Việt Nam bởi tác động của Dịch Covid-19. Năm 2022 được dự báo tiếp tục là một năm thành công của nhóm ngành này.

A. Điểm lại thị trường bất động sản (BĐS) khu công nghiệp (KCN) 2021

1. Thị trường miền Nam

Thị trường phía Nam: giá thuê tại các thành phố vệ tinh tăng mạnh.

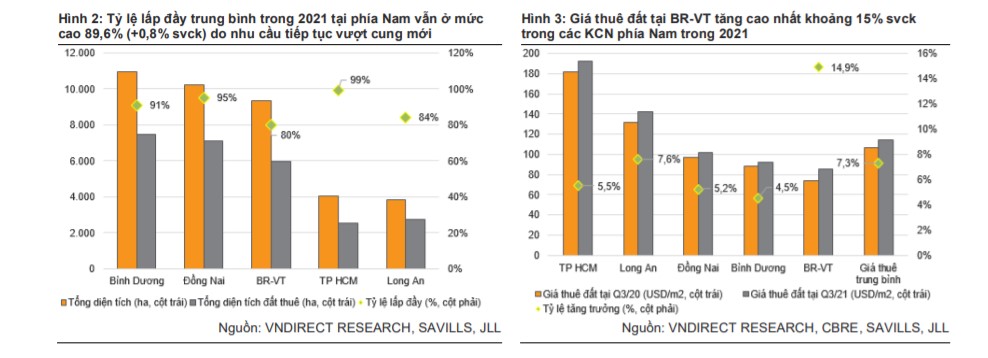

Tổng diện tích đất công nghiệp đã đưa vào hoạt động tại 5 tỉnh/thành phố công nghiệp trọng điểm phía Nam tăng 5,2% svck đạt 38.400ha trong 2021, kéo theo đó là diện tích cho thuê tăng 4,4% svck lên 26.000ha.

Nguồn cung mới chủ yếu đến từ Bà Rịa-Vũng Tàu (BR-VT), Đồng Nai và Bình Dương. Nguồn cầu tiếp tục vượt cung mới với tỷ lệ lấp đầy trung bình tăng lên 89,6%.

Trong bối cảnh nhu cầu cao và diện tích đất công nghiệp hạn chế, giá thuê đất trung bình tiếp tục tăng 8-10% svck lên 115-117 USD/m2/kỳ thuê.

Trong đó, chúng tôi nhận thấy giá thuê tại BR-VT ghi nhận mức tăng ấn tượng khoảng 15% svck lên 85 USD/m2/kỳ thuê nhờ thúc đẩy phát triển cơ sở hạ tầng.

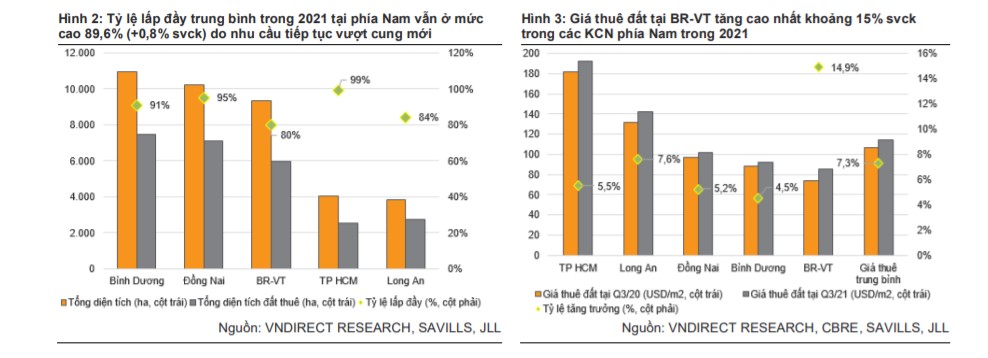

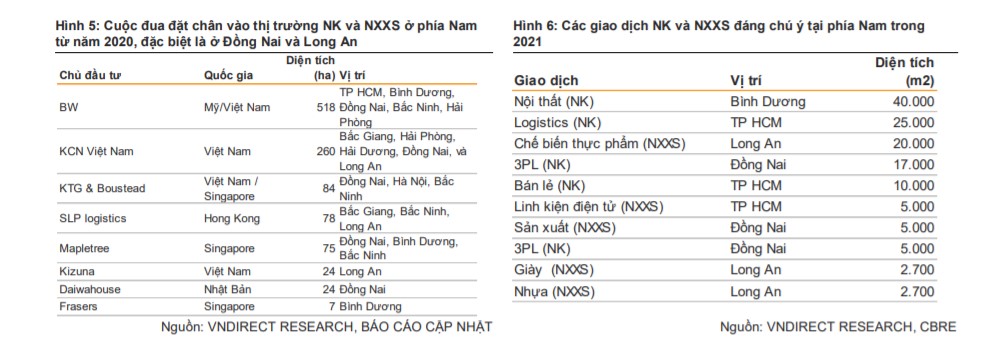

Bên cạnh đó, chúng tôi nhận thấy thị trường nhà kho (NK) và nhà xưởng xây sẵn (NXXS) đang nổi lên với nguồn cung mới tăng đáng kể, lần lượt tăng 10% svck lên 3,5 triệu m2 và 8% svck lên 3,2 triệu m2 trong 2021, theo CBRE.

Giá cho thuê trung bình tương đối ổn định ở mức 3,7-5,5 USD/m2/tháng. Thị trường NK và NXXS cũng chứng kiến các thương vụ M&A mới như Boustead mua lại 49% cổ phần trong Công ty cổ phần công nghiệp logistics KTG và Boustead; ESR Cayman Limited và BW Industrial Development JSC (BWID) đã liên doanh để phát triển 240.000m2 tại KCN Mỹ Phước 4.

2. Thị trường miền Bắc

Thị trường miền Bắc: nhu cầu vẫn ở mức cao.

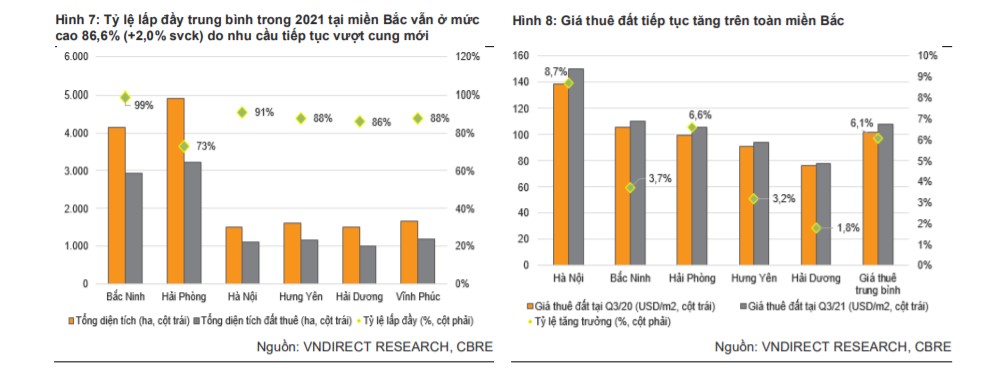

Tổng diện tích đất công nghiệp đã đưa vào hoạt động tại sáu tỉnh/thành phố công nghiệp trọng điểm phía Bắc tăng 5,8% svck 15.350ha trong 2021, kéo theo diện tích cho thuê tăng 6,0% svck lên 10.600ha.

Nguồn cung mới chủ yếu đến từ Bắc Ninh và Hải Phòng. Nguồn cầu tiếp tục vượt cung mới với tỷ lệ lấp đầy trung bình tăng 2,0% svck lên 86,6%.

Tương tự thị trường phía Nam, giá thuê đất tiếp tục tăng trong 2021, với mức tăng trung bình 6-8% svck lên 108-110 USD/m2/kỳ thuê. Trong đó, chúng tôi nhận thấy giá thuê tại Hà Nội và Hải Phòng tăng mạnh nhất khoảng 9% svck lên khoảng 150 USD/m2/kỳ thuê và 7% svck lên 108USD/m2/kỳ thuê, nhờ sự thúc đẩy của phát triển cơ sở hạ tầng tại những khu vực này.

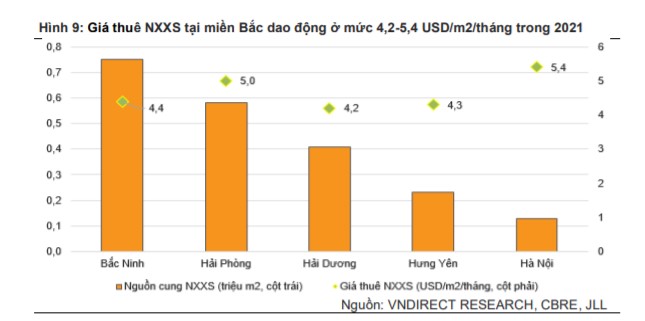

Đối với thị trường NK và NXXS, nguồn cung mới lần lượt tăng 7% svck lên 1,3 triệu m2 và 9% svck lên 2,5 triệu m2 trong 2021, theo CBRE. Giá cho thuê trung bình tương đối ổn định ở mức 4,2-5,4 USD/m2/tháng.

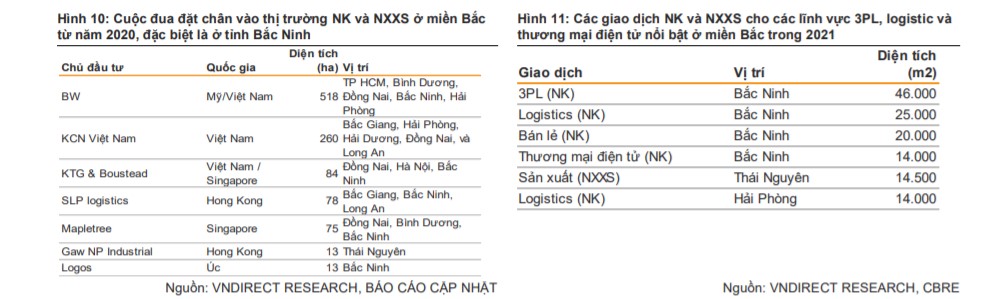

Chúng tôi quan sát thấy nhiều chủ đầu tư nước ngoài lớn bắt đầu khởi công xây dựng các dự án mới trong 2021 như Logos tại VSIP Bắc Ninh, liên doanh giữa SEA Logistic Partners (SLP) và GLP tại Hải Phòng. KCN Việt Nam đã mua lại 250ha quỹ đất để phát triển NXXS và NK cho thuê với danh mục đầu tư trải dài tại Bắc Giang, Hải Phòng, Hải Dương, Đồng Nai và Long An.

3. Các doanh nghiệp BĐS khu công nghiệp niêm yết.

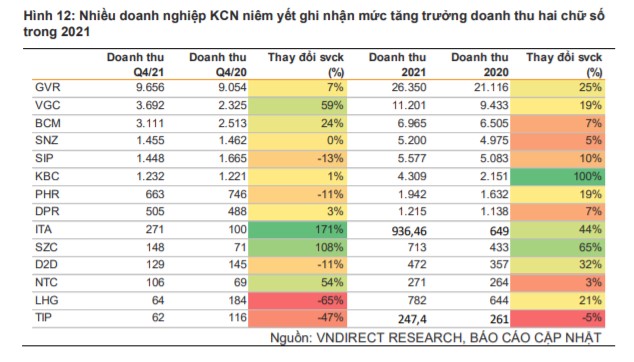

Các doanh nghiệp bất động sản khu công nghiệp niêm yết ghi nhận mức tăng trưởng doanh thu ấn tượng trong 2021.

Chúng tôi quan sát thấy nhiều doanh nghiệp KCN niêm yết đạt mức tăng trưởng doanh thu ấn tượng hai chữ số trong 2021.

Doanh thu của KBC tăng mạnh nhất 100,3% svck lên 4.308 tỷ đồng nhờ cho thuê 113,9ha đất KCN (+91,2% svck)

và 4,6ha đất đô thị (+86,2% svck), theo đó là SZC (+64,7% svck) nhờ DT cho thuê đất tại KCN Châu Đức tăng 98,1% svck và ITA (+44,3% svck) nhờ sự đóng góp của KCN Tân Đức.

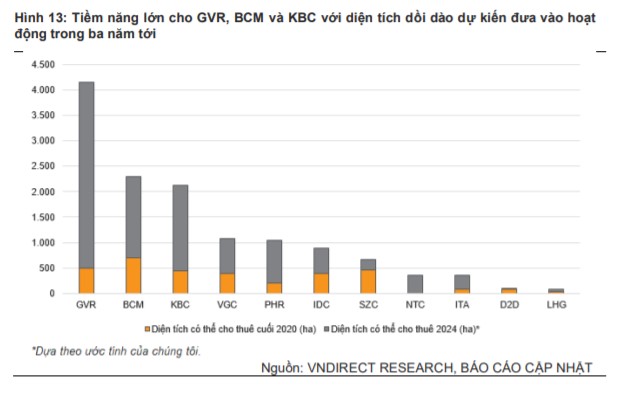

Chúng tôi quan sát thấy các công ty KCN niêm yết đang tăng tốc mở rộng quỹ đất để nắm bắt cơ hội nhu cầu ngày càng tăng.

Xét về diện tích cho thuê tiềm năng giai đoạn 2022-24, GVR có khả năng dẫn đầu với khoảng 4.000 ha diện tích có thể cho thuê đưa vào hoạt động nhờ chuyển đổi diện tích đất cao su thành KCN, theo đó là BCM với 2.200 ha và KBC với khoảng 1.700 ha.

B. Triển vọng năm 2022: Bốn xu hướng định hình thị trường Bất động sản Khu công nghiệp (BĐS-KCN)

Câu chuyện đẩy mạnh đầu tư công vào cơ sở hạ tầng sẽ hỗ trợ cho nhóm BĐS KCN.

Quốc hội mới đây đã thông qua gói kích thích kinh tế mới trị giá 347.000 tỷ đồng trong Chương trình phục hồi và phát triển kinh tế – xã hội.

Đáng chú ý, nguồn vốn thực hiện nhóm giải pháp phát triển kết cấu hạ tầng lên tới 113.850 tỷ đồng, trong đó tập trung vào phát triển 13 dự án giao thông quan trọng (dự kiến chi 103.164 tỷ đồng).

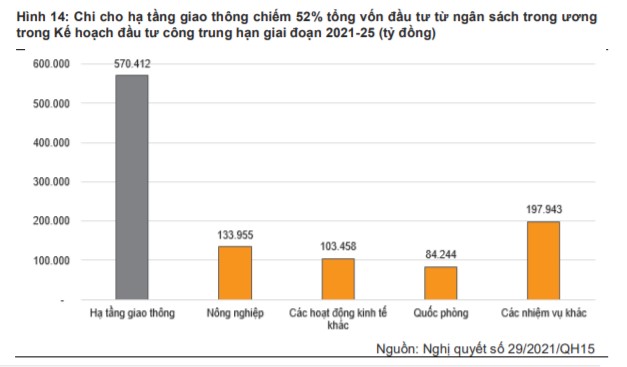

Tương tự trong kế hoạch đầu tư công trung hạn giai đoạn 2021-25, phân bổ vốn cho phát triển hạ tầng giao thông tiếp tục được chú trọng với 570.412 tỷ đồng, chiếm 52% tổng vốn đầu tư từ ngân sách trung ương.

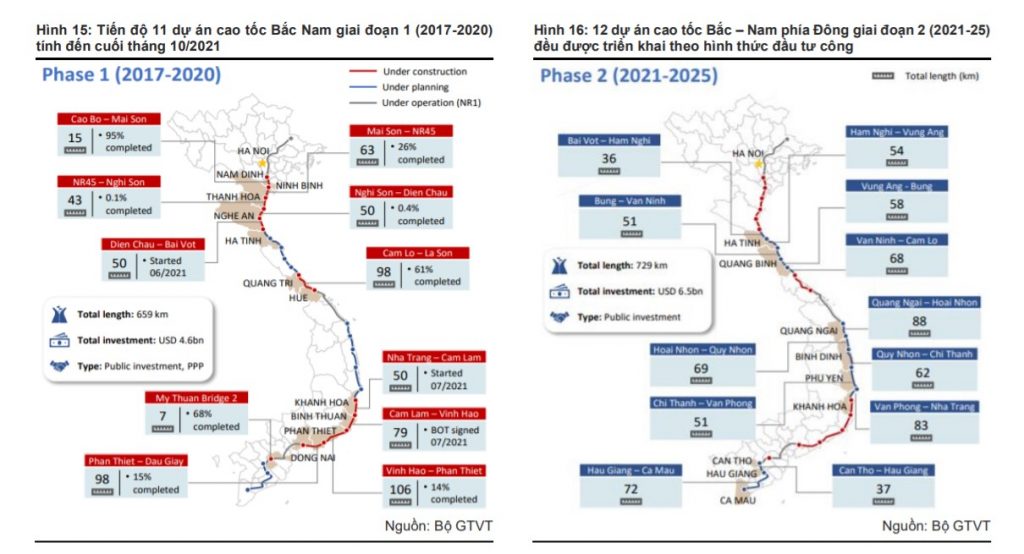

Theo Bộ GTVT, Chính phủ đang đặt mục tiêu cả nước sẽ sở hữu 3.000 km cao tốc đến cuối năm 2025 (từ mức 1.163 km cao tốc hiện nay). Do đó, các gói đầu tư công sắp tới sẽ tập trung giải ngân vào hàng loạt cao tốc, trọng tâm là tuyến cao tốc Bắc – Nam.

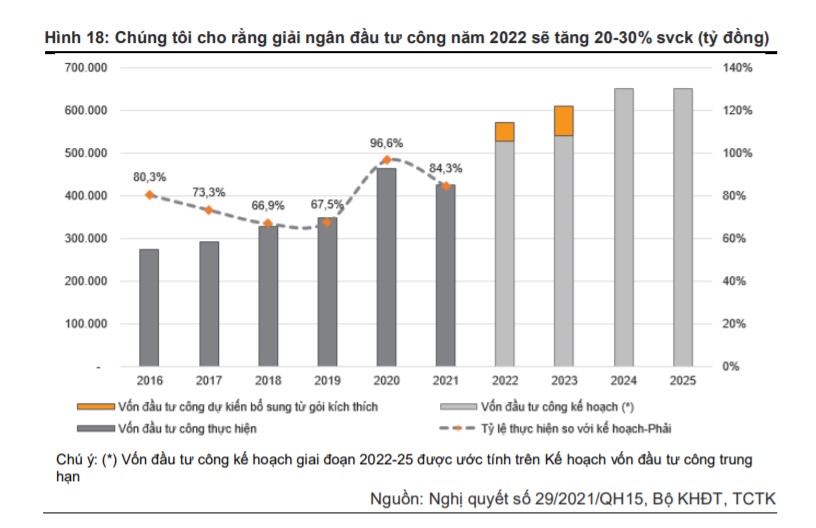

Chúng tôi tin rằng giải ngân vốn đầu tư công năm 2022 sẽ tăng 20-30% so với giải ngân thực tế năm 2021 nhờ:

(1) Nguồn vốn bổ sung phát triển kết cấu hạ tầng từ gói kích thích kinh tế mới được thông qua;

(2) Nút thắt thiếu đá xây dựng và đất đắp đã được giải quyết khi Chính phủ cấp phép khai thác cho các mỏ mới;

(3) Giá vật liệu xây dựng như sắt thép, xi măng, đá xây dựng được dự báo sẽ giảm trong năm tới;

(4) Thực tế giải ngân vốn đầu tư công năm 2021 ở mức thấp, chỉ đạt 85% kế hoạch cả năm; và

(5) Nhiều dự án hạ tầng giao thông trọng điểm đã hoàn thành công tác chuẩn bị, giải phóng mặt bằng và sẽ bắt đầu thi công các hạng mục chính vào năm sau (hình 10).

Chính phủ cũng cho biết sẽ tập trung đẩy nhanh tiến độ các dự án hạ tầng lớn trong năm 2022 như Sân bay Long Thành, cao tốc Bắc-Nam.

Mở rộng sản xuất được thúc đẩy bởi cả doanh nghiệp FDI và doanh nghiệp trong nước.

Chúng tôi tin rằng dòng vốn đầu tư trực tiếp nước ngoài (FDI) vào Việt Nam sẽ phục hồi mạnh trong năm 2022 nhờ:

(1) Việt Nam có kế hoạch nối lại các chuyến bay thương mại quốc tế từ đầu năm 2022, điều này sẽ tạo điều kiện thuận lợi cho các nhà đầu tư và chuyên gia quay trở lại Việt Nam và thúc đẩy đầu tư trong năm tới;

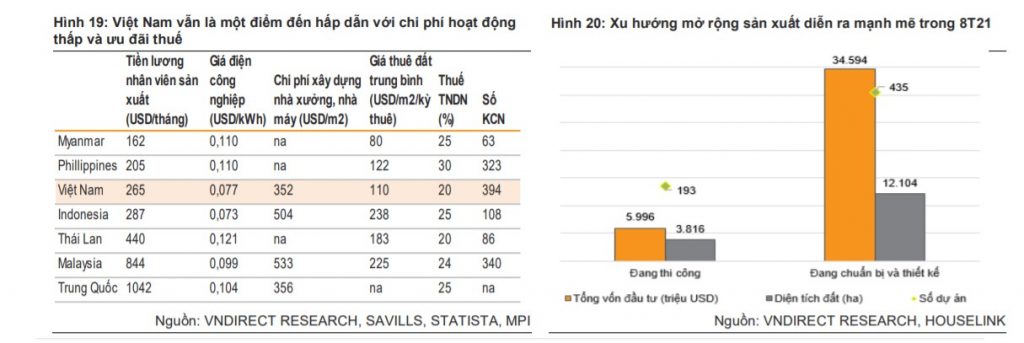

(2) Việt Nam vẫn là một địa điểm hấp dẫn đối với các công ty nước ngoài trong chiến lược đa dạng hóa ” Trung Quốc + 1 ” do các lợi thế như giá nhân công cạnh tranh và dân số lớn;

(3) Cuối cùng nhưng không kém phần quan trọng, Việt Nam đã ký kết các hiệp định thương mại tự do (FTA) rất tiến bộ với các đối tác lớn trên thế giới như CPTPP, EVFTA, RCEP … Do đó, các nhà đầu tư vào Việt Nam sẽ được hưởng những ưu đãi lớn về thuế khi xuất khẩu sản phẩm sang các nước đã có FTA với Việt Nam.

Bên cạnh đó, chúng tôi quan sát thấy cả doanh nghiệp nước ngoài và nội địa đang tích cực mở rộng sản xuất nhờ nền tảng sản xuất vững chắc của Việt Nam như LG Electronics, Intel, Mitsubishi Motors, O.N Vina. Theo Houselink, có 193

dự án mở rộng sản xuất (3.816ha diện tích đất) đang được xây dựng trong 8T21, với tổng vốn đầu tư là 6 tỷ USD.

Bên cạnh đó, có 435 dự án mở rộng (12.104ha diện tích đất) đang trong giai đoạn chuẩn bị và thiết kế trong 8T21, cao hơn so với 387 dự án mới (6.597ha), do đó chúng tôi cho rằng xu hướng mở rộng sản xuất vẫn còn mạnh mẽ trong năm 2022.

Thương mại điện tử bùng nổ, yêu cầu hàng tồn kho tăng và đa dạng hóa chuỗi cung ứng giúp thúc đẩy nhu cầu đất KCN cho các dịch vụ kho bãi.

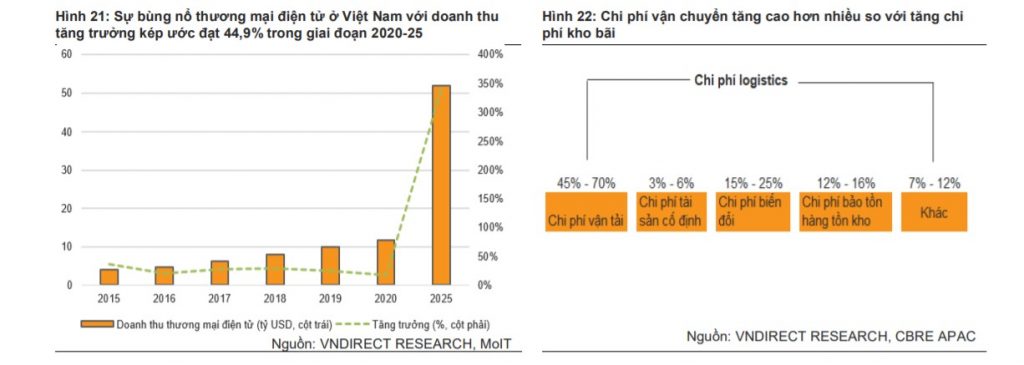

Theo Bộ Công Thương, doanh thu từ thương mại điện tử của Việt Nam đang bùng nổ, với tốc độ tăng trưởng kép ước tính đạt 44,9% lên 52 tỷ USD trong giai đoạn 2020-25. Theo CBRE Châu Á, doanh thu từ thương mại điện tử đạt khoảng 25-27 tỷ USD ước tính sẽ yêu cầu thêm khoảng 350.000m2 diện tích kho mới, tương đương với yêu cầu hơn 700.000m2 kho bãi trong năm 2025 cho Việt Nam.

Bên cạnh đó, nhu cầu hàng hóa mạnh mẽ và sự gián đoạn chuỗi cung ứng cũng làm tăng nhu cầu về diện tích nhà kho để dự trữ hàng hóa và giảm thiểu gián đoạn trong tương lai, theo CBRE Econometric Advisors. Chi phí vận tải tăng cao hơn nhiều so với chi phí kho bãi, chi phí vận tải chiếm 45%-70% tổng chi phí chuỗi cung ứng, trong khi chi phí tài sản cố định (bao gồm cả bất động sản) chỉ chiếm 3%-6%.

Chúng tôi tin rằng kho bãi có vị trí gần các đầu mối giao thông chính như các sân bay và bến cảng có mạng lưới kết nối giao thông tốt sẽ được săn đón mạnh mẽ. Chúng tôi cho rằng các chủ đầu tư sở hữu quỹ đất tại BRVT, Hải Phòng như SZC, IDC, KBC sẽ được hưởng nhiều lợi thế nhất.

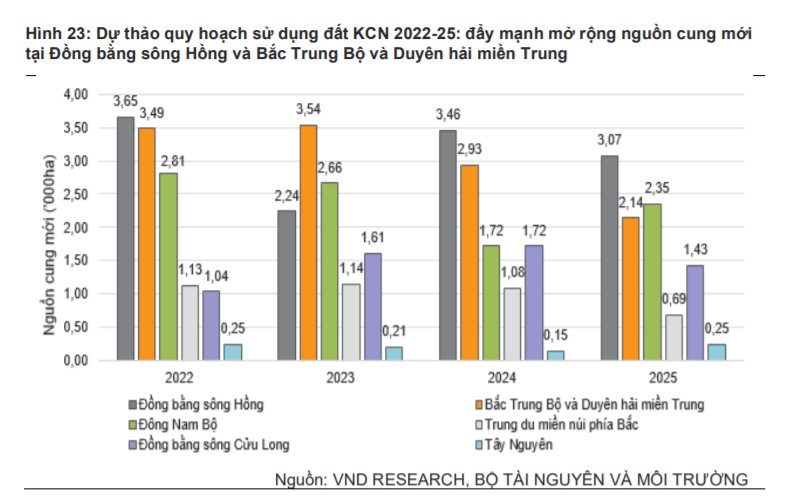

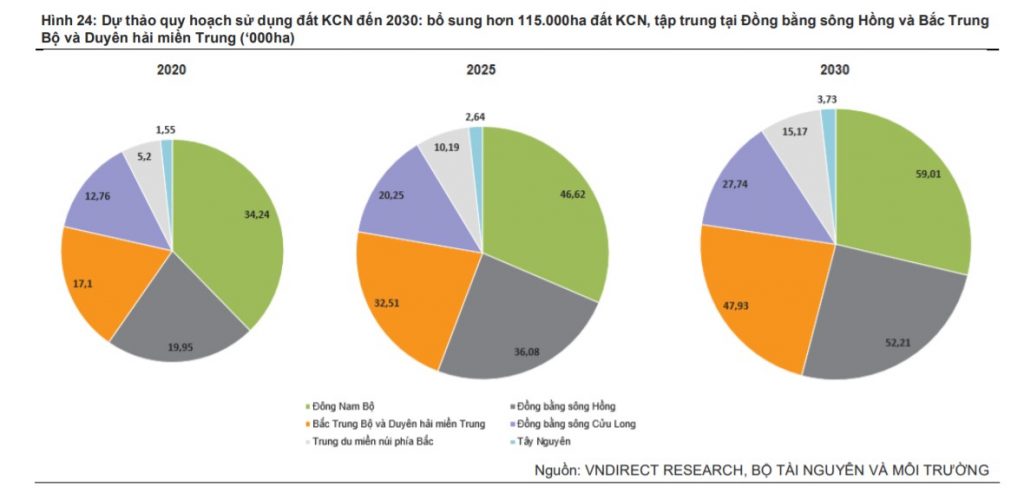

Đẩy mạnh mở rộng nguồn cung mới tại Đồng bằng sông Hồng và Bắc Trung Bộ và Duyên hải miền Trung.

Nguồn cung đất KCN Việt Nam dự kiến tăng 44.760ha trong 2022-25 để đáp ứng nhu cầu thuê đất KCN đang ngày càng mạnh mẽ tại Việt Nam, trong đó sẽ đẩy mạnh mở rộng nguồn cung mới tại Đồng bằng sông Hồng và Bắc Trung Bộ và Duyên hải miền Trung.

Bên cạnh đó, chúng tôi tin rằng nhà kho và nhà xưởng xây sẵn sẽ tiếp tục thu hút trong năm 2022 với việc hàng loạt các chủ đầu tư cả trong nước và nước ngoài đang tìm kiếm cơ hội gia nhập vào thị trường này.

CBRE dự báo tăng trưởng kép của nguồn cung mới NK/NXXS lần lượt là 22%/14% ở phía Nam và 46%/10% tại phía Bắc trong giai đoạn 2021-23.

C. Lựa chọn cổ phiếu

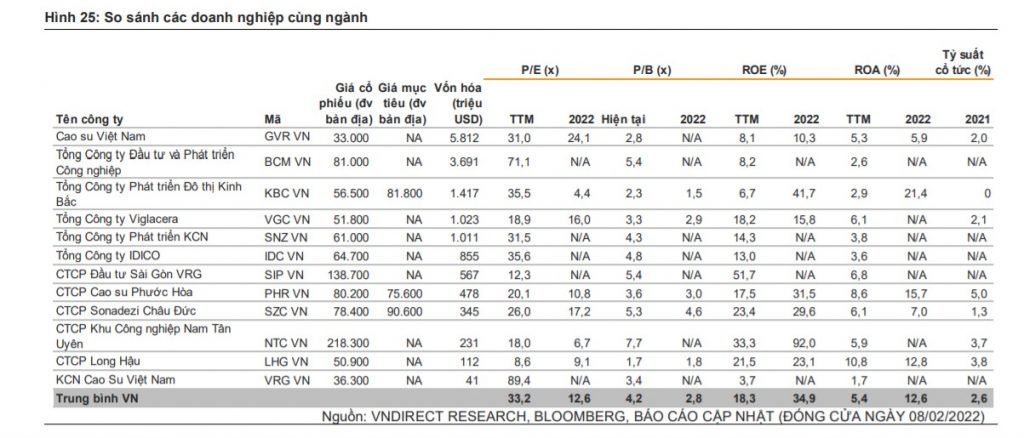

Chúng tôi tin rằng giá cổ phiếu của hầu hết các công ty bất động sản khu công nghiệp niêm yết đang ở mức hợp lý. Tuy nhiên, chúng tôi vẫn lựa chọn KBC, PHR, SZC để đầu tư dài hạn vì:

1. TCT Phát triển Đô thị Kinh Bắc (KBC)

Chúng tôi tin rằng KBC có vị thế thuận lợi để nắm bắt nhu cầu BĐS KCN ngày càng tăng vì

1) sở hữu quỹ đất lớn với hơn 2.000ha đất KCN được kỳ vọng đưa vào khai thác trong 2022-24,

2) KBC giữ vị thế dẫn đầu trong việc thu hút FDI với danh mục khách hàng là những tập đoàn công nghệ lớn, bao gồm Samsung Electronics Việt Nam tại KCN Quế Võ, LG Electronics tại KCN Tràng Duệ, Foxconn tại KCN Quang Châu và sắp tới là OPPO tại KCN Nam Sơn Hạp Lĩnh. Ngoài ra, chúng tôi cho rằng kể từ 2022 sẽ là điểm rơi lợi nhuận cho họat động kinh doanh BĐS nhà ở của KBC.

KBC hiện đang hoàn thành các thủ tục pháp lý cho dự án KĐT Tràng Cát (581ha) với tổng giá trị phát triển chúng tôi ước đạt 55.829 tỷ đồng và dự kiến sẽ mở bán buôn 50ha đất thành phẩm đầu tiên trong 2022.

KBC cũng dự kiến sẽ bàn giao 6ha đất tại KĐT Phúc Ninh trong 2022, với doanh thu ước khoảng 1.300 -1.400 tỷ đồng. Các dự án này sẽ hỗ trợ mạnh mẽ cho tăng trưởng doanh thu dài hạn cho KBC.

Chúng tôi dự báo LN ròng của KBC năm 2022-23 sẽ đạt 7.323 tỷ đồng (+591,5% svck) / 8.558 tỷ đồng (+16,9% svck). Tiềm năng tăng giá đến từ việc bán đất nhanh hơn và liệu KBC có thể xoá các rào cản pháp lý để bắt đầu các KCN mới hay không.

Rủi ro giảm giá gồm 1) bán đất KCN kém hơn dự kiến, 2) chậm trễ hoàn tất thủ tục pháp lý tại các dự án KĐT Tràng Cát và KCN Tràng Duệ 3 và 3) chậm trễ ghi nhận doanh thu từ các dự án nhà ở.

Mục tiêu giá trung lập: 81.800 đồng/ cổ phiếu

2. CTCP Cao su Phước Hoà (PHR)

PHR đặt mục tiêu chuyển đổi hơn 5.600ha quỹ đất cao su thành KCN tại Bình Dương, để nắm bắt nhu cầu thuê đất KCN đang ngày càng tăng tại Việt Nam.

Chúng tôi kỳ vọng 4 KCN (tương đương 2.600ha) có thể đưa vào khai thác trong 3 năm tới. Chúng tôi tin rằng PHR có thể ghi nhận 898 tỷ đồng tiền bồi thường và hỗ trợ tái định cư cho 691ha tại KCN VSIP 3 trong 2022, giúp LN ròng năm 2022 tăng mạnh mẽ 161,1% svck.

Chúng tôi dự báo LN ròng của PHR sẽ đạt tăng trưởng kép 48,1% giai đoạn 2023 -25, được hỗ trợ bởi

1) tăng trưởng kép doanh thu KCN đạt 85,7% và tăng trưởng kép thu nhập từ công ty liên kết đạt 43,8% nhờ sự đóng góp của 4 KCN mới và

2) tăng trưởng kép doanh thu mảng cao su tự nhiên đạt 9,6% nhờ nhu cầu mạnh mẽ từ thị trường ô tô Hoa Kỳ và Trung Quốc.

Động lực tăng giá đến từ việc liệu PHR có thể giải quyết các rào cản pháp lý tại các KCN mới và nhận tiền đền bù đất sớm hơn dự kiến hay không.

Rủi ro giảm giá: 1) dịch bùng phát kéo dài làm ảnh hưởng tiến độ đầu tư và bán hàng, 2) sự chậm trễ trong phê duyệt pháp lý tại các KCN, dẫn đến việc trì hoãn đưa vào khai thác và nhận tiền đền bù đất, 3) rủi ro giá cao su giảm do cung vượt cầu và vấn đề tồn kho toàn cầu, mảng này vốn có biên lợi nhuận thấp.

Giá mục tiêu trung lập: 75.600 đồng/ cổ phiếu.

3. CTCP Sonadezi Châu Đức (SZC)

Đối với mảng bất động sản khu công nghiệp, SZC có vị thế thuận lợi để nắm bắt nhu cầu BĐS KCN ngày càng tăng tại phía Nam nhờ:

1) quỹ đất lớn (660ha) và giá cho thuê cạnh tranh giữa các doanh nghiệp cùng ngành niêm yết tại Việt Nam;

2) khả năng thu hút tệp khách hàng đa dạng nhờ vị thế gần cảng biển, sân bay và các KCN khác của Bà Rịa – Vũng Tàu;

3) UBND tỉnh Đồng Nai đã ban hành quyết định đến cuối 2022 là thời hạn cuối cùng cho tất cả các doanh nghiệp tại KCN Biên Hòa 1 (do Tổng công ty Sonadezi phát triển) phải di dời.

Chúng tôi tin rằng KCN Sonadezi Châu Đức với hậu thuẫn từ công ty mẹ và giá cho thuê cạnh tranh trong khu vực sẽ là một trong những KCN được hưởng lợi nhiều nhất.

Ngoài ra, hoạt động kinh doanh BĐS nhà ở của SZC có thể đón điểm rơi lợi nhuận trong 2022 -24 với giai đoạn đầu tiên- Sonadezi Hữu Phước (40,5ha) đã mở bán thành công trong nửa cuối năm 2021.

Thêm vào đó, SZC đã thông qua Báo cáo Nghiên cứu khả thi dự án Khu đô thị Châu Đức với tổng giá trị phát triển dự kiến hơn 14.500 tỷ đồng sau hơn 10 năm. Chúng tôi tin rằng công ty sẽ đẩy mạnh việc hoàn thành các thủ tục pháp lý tại dự án này và đưa vào khai thác để nắm bắt xu hướng giá đất tăng tại BR -VT trong những năm gần đây.

Tiềm năng tăng giá là 1) doanh thu bán đất KCN và nhà ở tốt hơn dự kiến, 2) giải phóng mặt bằng nhanh hơn giúp đẩy nhanh tiến độ thực hiện dự án.

Rủi ro giảm giá là 1) dịch bùng phát kéo dài làm ảnh hưởng tiến độ đầu tư và bán hàng, và 2) các dự án KĐT và sân gôn hoãn mở bán, đưa vào khai thác.

GIá mục tiêu trung lập: 90.600 đồng/ cổ phiếu

Đọc thêm: Báo cáo chi tiết về SZC

4. Rủi ro tăng giá

1) Chúng tôi tin rằng khi RCEP có hiệu lực từ ngày 1 tháng 1 năm 2022 có thể mang lại cho KCN một cú hích và đánh dấu cột mốc quan trọng cho các nước ASEAN có thể trở thành một trung tâm sản xuất toàn cầu.

RCEP không chỉ duy trì sự cởi mở thương mại mà còn giúp tăng cường kết nối giữa ASEAN với Trung Quốc, Hàn Quốc và Nhật Bản, vốn dẫn đầu về các ngành công nghiệp điện tử, ô tô, dệt và may mặc; và

Nghị định mới về quản lý KCN và KKT công bố dự thảo vào 07/06/2021 sớm được phê duyệt, điều này sẽ tạo khung pháp lý cho các hoạt động đầu tư phát triển các KCN và KKT.

Ngoài ra nghị định mới sẽ bổ sung quy định về việc xử lý các trường hợp chủ đầu tư tăng giá thuê trên 30% so với giá thuê đã đăng ký với địa phương quản lý; hỗ trợ doanh nghiệp vừa và nhỏ, công nghiệp hỗ trợ và doanh nghiệp đổi mới sáng tạo; rút ngắn thời gian cấp giấy phép.

5. Rủi ro giảm giá

1) Một làn sóng khác của biến thể Covid-19 trên toàn cầu có thể hạn chế hoạt động bán hàng với các doanh nghiệp nước ngoài;

2) Giá thuê đất tiếp tục tăng cao có thể làm mất lợi thế chi phí hoạt động thấp của Việt Nam

3) Cạnh tranh ngày càng tăng từ các nước trong khu vực. Không chỉ Việt Nam mà các nước lân cận cũng nhanh chóng bổ sung thành lập các khu công nghiệp mới. Indonesia thành lập KCN 4.000ha vào năm 2020, Myanmar hợp tác

với Hàn Quốc, Thái Lan, Singapore thành lập KCN Myanmar Singapore (436ha), Yangon Amata Smart và Eco City (800ha) để thu hút thêm các công ty sản xuất nước ngoài..

Nguồn: Tổng hợp Báo cáo chuyên ngành về ngành bất động sản khu công nghiệp do Phòng Phân tích của Công ty cổ phần Chứng khoán VNDirect thực hiện.

Chúc các bạn đầu tư thành công!