Vốn hóa thị trường là một chỉ số khá là quan trọng trong phân tích đầu tư cổ phiếu để so sánh được giá trị thực và giá trị thị trường của doanh nghiệp. Nhưng không hẳn nhà đầu tư nào vào thị trường chứng khoán cũng hiểu rõ và quan tâm đến. Vậy cùng tìm hiểu một chút nhé

1. Vốn hóa thị trường là gì?

Vốn hóa thị trường là tổng giá trị cổ phiếu của một công ty được giao dịch công khai.

Nói dễ hiểu hơn là: số tiền cần bỏ ra để mua toàn bộ doanh nghiệp theo giá cổ phiếu thị trường hiện tại.

Công thức để xác định vốn hóa thị trường của một công ty

Vốn hóa= Giá cổ phiếu (P) x Số lượng CP đang lưu hành.

Ví dụ: Cổ phiếu NTC (Công ty cổ phần khu công nghiệp Nam Tân Uyên) đang niêm yết và giao dịch trên sàn UPCOM có đặc điểm như sau:

Ta thấy với NTC đang có khối lượng cp đang lưu hành là : 24.000.000

Giá hiện tại trên thị trường: P= 256.800 đồng

Khi đó, Vốn hóa thị trường của NTC là:

Giá X KLCP = 256,800 x 24.000.000 = 6.163.200.000.000 đồng

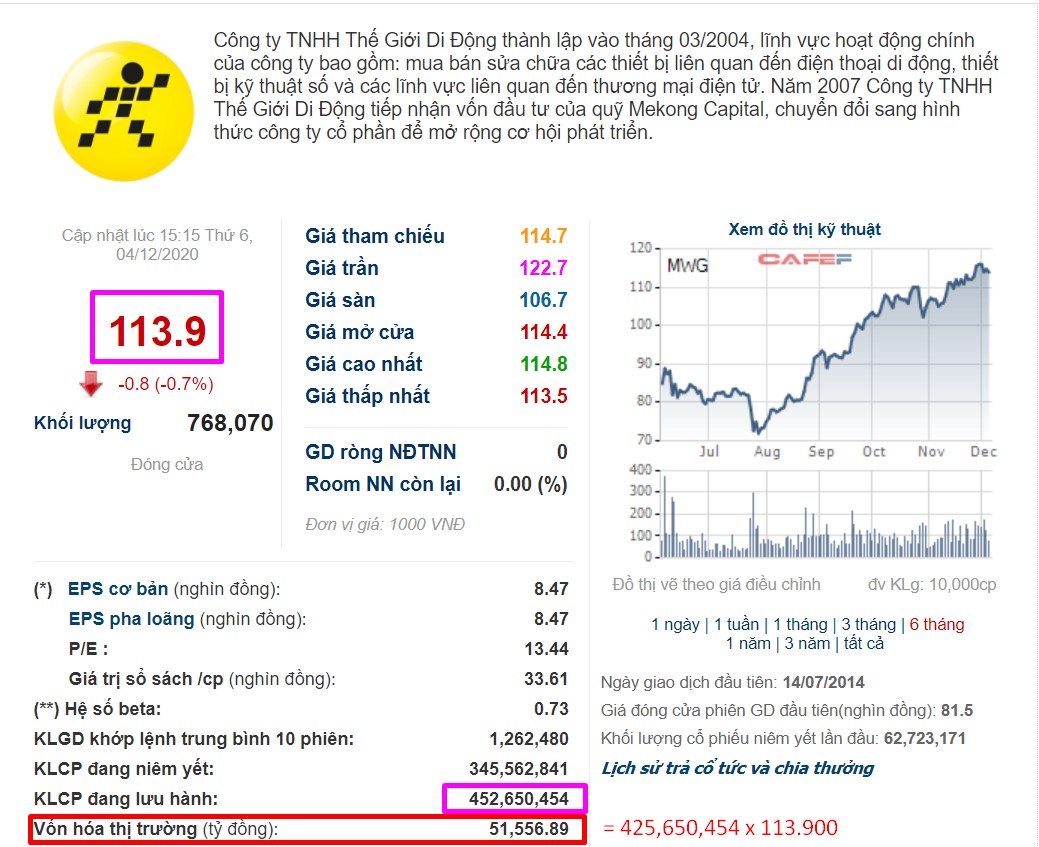

Mình ghi rõ ra công thức tính vốn hóa thị trường của một cổ phiếu để bạn hiểu bản chất của nó, còn thực tế để cho đơn giản và nhanh chóng trên Cafef.vn luôn cập nhật đủ thông tin về Vốn hóa thị trường và bạn không cần tính.

Ví dụ tương tự: MWG tính đến ngày 4/12/2020 có vốn hóa là: 51,556.89 nghìn tỷ

2. Ý nghĩa vốn hóa thị trường

Vốn hóa thị trường thể hiện quy mô của một doanh nghiệp là lớn hay nhỏ và tiềm năng tăng trưởng trong tương lai như thế nào.

Đối với dân đầu tư thì vốn hóa là yếu tố quan trọng cần xem xét khi quyết định mua nắm giữ.

- Với Quỹ đầu tư thường size vốn rất lớn vài trăm đến vài nghìn tỷ thì khi lựa chọn cổ phiếu bổ sung trong danh mục họ luôn có tiêu chí lựa chọn như: Thanh khoản cao, vốn hóa lớn, chỉ số P/E đủ hấp dẫn, EPS cao…

Các quỹ lớn thường rất ít, thậm chí là không lựa chọn những cổ phiếu có thanh khoản bé, vốn hóa nhỏ bởi tính rủi ro cũng như vốn rót vào doanh nghiệp đó bị giới hạn. - Với nhà đầu tư cá nhân thì có lợi thế hơn vì với size vốn nhỏ thường họ có nhiều sự lựa chọn. Có thể cổ phiếu có vốn thấp, thanh khoản bé nhưng tiềm năng tăng trưởng cao có thể giúp họ kiếm gấp 2, 3 lần mà cổ phiếu vốn hóa lớn chắc chắn là khó để đạt được mức lợi nhuận như vậy.

Đọc thêm: Ưu và nhược điểm của từng size vốn lớn và nhỏ

Vậy thì vốn hóa chính là thước đo của nhiều loại nhà đầu tư khác nhau như phân tích ở trên. Những công ty có vốn hóa càng cao thể hiện năng lực và sự vĩ đại của doanh nghiệp đó thì rủi ro có xu hướng thấp hơn và ngược lại. Do đó, các quỹ và nhà đầu tư sẽ có chiến lược đa dạng hóa danh mục sao cho tối ưu và mang lại lợi nhuận cao, trong mức rủi ro chấp nhận.

3. Cách phân loại cổ phiếu theo giá trị vốn hóa

#Vốn hóa thị trường chứng khoán Việt Nam

Theo Ủy ban chứng khoán nhà nước thì tính đến 30/6/2020, tổng vốn hóa TTCK Việt nam đạt mức 5,5 triệu tỷ tương đương 236 tỷ USD. Một con số quá ấn tượng khi tăng trưởng gần 25% so với cùng thời điểm năm 2019.

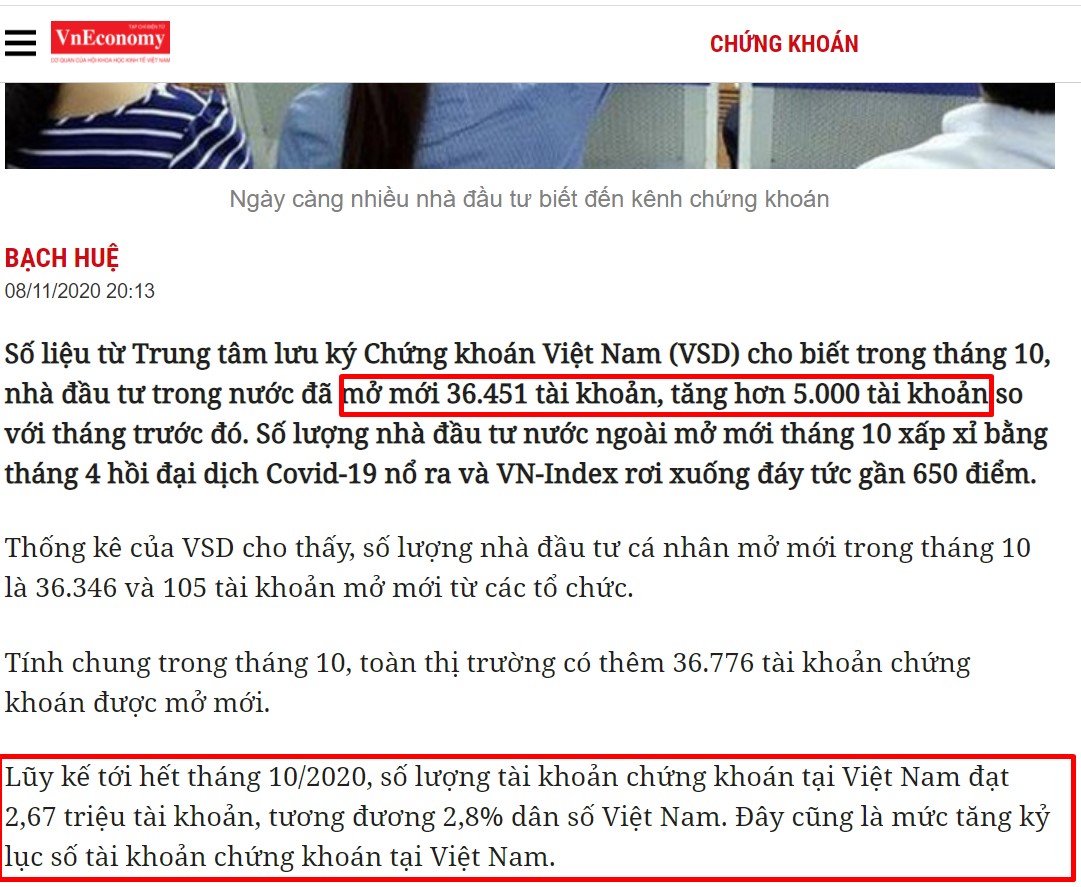

Để có được con số vốn hóa thị trường lớn như vậy là một phần chứng khoán Việt Nam đã được nhiều người dân quan tâm và tham gia đầu tư từ đợt dịch Covid-19 diễn ra hồi tháng 4. Thanh khoản mỗi phiên giao dịch lên đến 8 nghìn tỷ/ mỗi phiên là con số đạt kỷ lục của chứng khoán Việt Nam.

Lí giải là do: Người dân họ không thể tiếp tục kinh doanh trong thời điểm bùng phát dịch và lockdown toàn thành phố, tiền trong người dân quá nhiều, lãi suất ngân hàng rẻ bèo còn 4.5% thì một kênh đầu tư thuận tiện mang lại tỷ suất sinh lời cao hơn lãi suất ngân hàng sẽ được mọi người chú ý chính là thị trường chứng khoán.

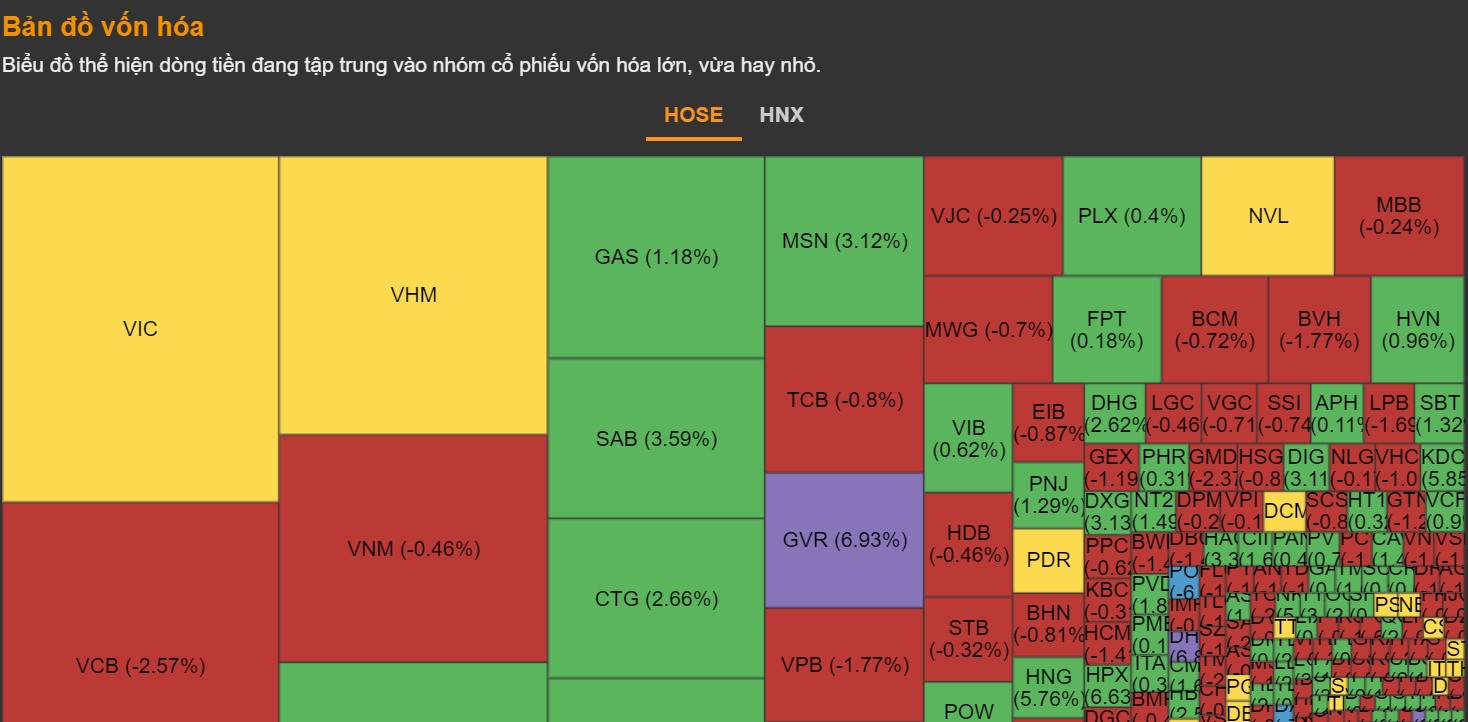

#Bản đồ vốn hóa thị trường chứng khoán Việt Nam

Biểu đồ thể hiện vốn hóa của hơn 20 mã cổ phiếu ảnh hưởng nhất đến chỉ số Vndinex.

Nhìn vào biểu đồ là bạn sẽ thấy được riêng cổ phiều nhà Vingroup (VIC, VHM, VRE) đã chiếm tới gần 25% tổng vốn hóa của toàn thị trường.

Tiếp theo là đến các cổ phiếu như: SAB, VNM, VCB, GVR, CTG, GAS, MSN… những cổ phiếu nằm trong rổ VN30 (TOP 30 doanh nghiệp có vốn hóa lớn nhất trên sàn HOSE). Mỗi sự biến động của những cổ phiếu vốn hóa lớn này sẽ tác động lớn đến sự biến động của chỉ số VNINDEX, từ đó gây tác động đến giá cổ phiếu của toàn bộ thị trường.

Vì những yêu cầu khắt khe về vốn hóa, thanh khoản cổ phiếu nên thường các công ty lớn hay được niêm yết tại sàn HOSE. Dù ở Việt Nam có đến 3 sàn gồm HOSE, HNX, UPCOM tuy nhiên đối với nhà đầu tư nước ngoài đều lấy chỉ số Vn-Index (sàn HOSE) coi là đại diện chỉ số thị trường Việt Nam.

#Cách phân loại vốn hóa tại thị trường chứng khoán Việt Nam

Chắc hản bạn nghe quen các từ như Blue-chip, Midcap, Penny… Đây cũng là một tên gọi khác thể hiện mức vốn hóa của cổ phiếu.

Thị trường chứng khoán Việt Nam có cách cách phân loại như sau:

- Công ty có vốn hóa lớn (Large Cap): > 10.000 tỷ đồng.

Nhóm này còn được Sở giao dịch chứng khoán Hồ Chí Minh (sàn HOSE) còn phân loại là rổ VN30 (Nhóm Large-Cap): Là chỉ số đo lường sự tăng trưởng 30 công ty có vốn hóa thị trường lớn nhất và thanh khoản lớn nhất thị trường, nhóm VN30 chiếm tầm 70% toàn thị trường.

Đặc điểm:

- Các doanh nghiệp niêm yết có thanh khoản cao, thường có bề dày lịch sử lâu năm trên thị trường, thuộc TOP doanh nghiệp trong ngành nghề kinh doanh (VNM, SAB, HPG, GVR, VHM…).

- Thường không mang lại lợi nhuận lớn trong ngắn hạn; không có nhiều sự đột biến về mặt doanh thu, lợi nhuận, tuy nhiên về lâu dài, các công ty thường tăng giá ổn định về giá cổ phiếu và được chi trả cổ tức.

- Đây là những cổ phiếu ưu thích của các nhà đầu tư ngoại và Quỹ đầu tư vì đáp ứng được nhiều tiêu chí.

2. Công ty có vốn hóa trung bình (Mid-cap): 1.000 tỷ < Vốn hóa < 10.000 tỷ.

Đặc điểm:

- Các doanh nghiệp đang trong giai đoạn phát triển, mở rộng có nhiều cơ hội để tăng trưởng bức phá. Ngược lại cũng sẽ chứa nhiều rủi ro nhất định.

- Thanh khoản cổ phiếu khá tốt, phù hợp với nhà đầu tư cá nhân và một số tổ chức, quỹ đầu tư với size vốn vừa và nhỏ (DXG, NLG, SZC, VHC, TCM…).

- Khả năng doanh nghiệp tạo ra sự đột biến về doanh thu, lợi nhuận là nhiều vì thế cũng sẽ mang lại tỷ suất lợi nhuận cao hơn. Ngược lại thì cũng rủi ro hơn nếu doanh nghiệp bước vào giai đoạn khó khăn.

3. Công ty có vốn hóa nhỏ (Small-Cap): 100 tỷ < Vốn hóa < 1.000 tỷ.

Đặc điểm:

- Doanh nghiệp thuộc các ngành nghề kinh doanh đặc biệt, quy mô đầu tư nhỏ, doanh nghiệp địa phương (MLS, SZL, THG, CLC…), ít sự biến động bởi thị trường

- Thanh khoản cổ phiếu một số doanh nghiệp khá tốt, một số thì kém thanh khoản và chỉ có thanh khoản khi bản thân doanh nghiệp đang bước vào giai đoạn tăng trưởng tốt như MLS năm nay lợi nhuận dương đột biến sau nhiều năm lỗ lũy kế… Đây chính là cơ hội cho những nhà đầu tư cá nhân vốn nhỏ nhưng giỏi tìm kiếm những doanh nghiệp dạng như thế này sẽ mang lại lợi nhuận rất cao vì cổ phiếu khá là cô đặc và khi cổ phiếu chạy thì chạy rất mạnh.

4. Công ty có vốn hóa siêu nhỏ (Micro Cap): < 100 tỷ

- Đặc điểm: Thường là các doanh nghiệp địa phương, ngành nghề kinh doanh đơn giản, thị trường nhỏ (thị trường ngách).

- Thanh khoản thấp vì cổ phiếu cô đặc

- Rủi ro đầu tư khi thanh khoản quá thấp sẽ không phù hợp với size vốn lớn.

Đọc thêm: Cách phân loại cổ phiếu để đầu tư thành công

4. Khác biệt giữa giá trị thị trường và vốn hóa

Vốn hóa thị trường (Market Capitalization) và Giá trị thị trường (market value), đều được sử dụng để đánh giá tài sản của công ty.

Tuy nhiên có khác nhau nhiều ở góc độ tính toán giá trị thực sự của công ty.

Chi phí mà một người phải trả để mua lại, mua đứt toàn bộ công ty chính là “giá trị vốn hóa thị trường”. (Chính là bằng giá cổ phiếu nhân với số lượng cổ phiếu đang lưu hành).

Thế nhưng liệu cái giá đó đã hợp lý hay chưa thì không thể dùng vốn hóa thị trường mà phải sử dụng đến công thức tính “Giá trị thị trường”. Bởi có rất nhiều trường hợp giá trị thực sự của doanh nghiệp đó thấp hơn/ cao hơn nhiều so với vốn hóa của nó.

Phương có giải thích bằng ví dụ rất chi tiết về sự khác biệt giữa vốn hóa thị trường và giá trị cổ phiếu. Bạn có thể đọc kĩ hơn ở đây nhé

5. Chiến lược đầu tư dựa vào vốn hóa

Dựa vào những kiến thức mà Phương chia sẻ ở bên trên thì chúng ta những nhà đầu tư nhỏ lẻ (ý là nhà đầu tư cá nhân, không phải tổ chức tay tao dư tiền đủ tác động giá cổ phiếu) thì chúng ta nên lựa chọn phương pháp phù hợp nhất với tình trạng hiện tại của bản thân.

Thường các cổ phiếu sẽ lần lượt thay phiên nhau dẫn dắt thị trường vì từng nhóm cổ phiếu thường sẽ bị ảnh hưởng và biến động giá (tăng/ giảm) với từng giai đoạn phát triển thị trường hoặc kinh tế. Đặc biệt là chu kỳ ngành.

Nên không có công thức chung rằng cổ phiếu có vốn hóa lớn là tốt, cổ phiếu có vốn hóa nhỏ là xấu. Mà thay vào đó là chiến lược đa dạng hóa, duy trì sự pha trộn của các công ty có vốn hóa thị trường khác nhau thuộc các ngành nghề khác nhau trong danh mục đầu tư của bạn.

Lí do?

Khi các cổ phiếu lớn đang giảm giá, rất có thể các cổ phiếu midcap hay Small cap đang tăng lên và có khả năng giúp bù đắp những tổn thất và kết quả làm cho danh mục bạn ít biến động nhất lúc thị trường khó khăn.

Để xây dựng danh mục đầu tư với sự tập hợp giữa các cổ phiếu có vốn hóa khác nhau. Bạn cần có chiến lược cụ thể:

- Tình hình tài chính hiện tại đang như thế nào: tiền nhàn rỗi hay tiền vay mượn.

- Mục tiêu lợi nhuận

- Khả năng chịu đựng rủi ro

- Thời gian đầu tư

- Sự hiểu biết và kiến thức của bạn

Một danh mục đầu tư đa dạng có chứa nhiều nhóm vốn hóa thị trường sẽ giúp có thể giúp giảm rủi ro đầu tư và tối ưu hóa lợi nhuận.

Tính hiệu quả về mặt dài hạn, bạn nên tự có phương pháp mà nó xuất phát từ sự hiểu biết cụ thể của bản thân.

Độ tuổi, tính cách, văn hóa và thu nhập khác nhau sẽ cho ra những chiến lược đầu tư khác nhau. Không thể một người thu nhập 100 triệu/ tháng lại giống với một bạn trẻ mới ra trường thu nhập 6 triệu/ tháng.

Tuy nhiên với số tiền nhỏ ( cỡ 5 tỷ trở xuống) bạn hoàn toàn có thể tham gia vào bất kỳ loại cổ phiếu nào mà bạn nắm rõ thông tin về nó. Khác với các Quỹ lớn họ cũng có chiến lược khác nhau, tuy nhiên nhìn chng sự lựa chọn tối ưu của họ là cổ phiếu vốn hóa lớn. Còn chúng ta hoàn toàn có thể chinh chiến mọi mặt trận. Bạn lưu ý cho:

- Về lâu dài, nếu bạn chọn những công ty nhỏ nhưng có triển vọng sẽ mang lại nhiều lợi nhuận cao hơn so với công ty đã có tên tuổi.

- Nếu không giỏi tìm tòi cổ phiếu lạ có khả năng tăng đột biến và ngại rủi ro thì bạn nên chọn công ty vốn hóa lớn, doanh nghiệp dễ nhận biết (tốt nhất là trong rổ VN30) sẽ tốt hơn.

- Quan tâm đến cổ phiếu thường nhưng lợi nhuận phi thường, nhưng phải chú ý đến thanh khoản của nó (có thể sử dụng PTKT) như những cổ phiếu: MLS, AFX, ORS…

Suy cho cùng tất cả những kiến thức mà bạn đã đọc được từ nhiều nơi, từ blog của Phương với nhiều hướng dẫn khác nhau thì Phương vẫn muốn khuyên bạn hãy tự có những phân tích của riêng mình để cho ra một bộ quy tắc của riêng bản thân. Vì chỉ có bạn mới hiểu bạn cần gì, thiếu gì và mong muốn gì.

Nếu có thắc mắc gì bạn cứ để lại comment bên dưới nhé!