Giá trị tài sản ròng hiện tại trên mỗi cổ phiếu (NCAVPS viết tắt của Net Current Asset Value Per Share) là gì?. Tại sao đây là chỉ số dễ tính nhất và đáng tin cậy nhất trong phân tích định giá doanh nghiệp.

Nhưng vấn đề lớn với phương pháp NCAVPS là, ước tính của nó quá thấp, đến mức không thể tìm thấy những cổ phiếu tốt đang giao dịch ở mức NCAVPS. Vậy tại sao phải sử dụng nó? Bởi vì nó cho chúng ta cảm nhận rõ về giá trị nội tại của cổ phiếu .

Mặc dù giá trị nội tại phải luôn là MỘT số. Nhưng điều này đúng với những nhà đầu tư huyền thoại như Warren Buffett . Đối với những nhà đầu tư nhỏ bé như chúng ta thì giá trị nội tại là một phạm vi con số, chứ không hẳn tính toán ra đúng duy nhất 1 số. Nó có giới hạn dưới và giới hạn trên.

Ai đã làm cho khái niệm giá trị tài sản ròng hiện tại NCAVPS trở nên phổ biến hơn? Vâng đó là Ngài Benjamin Graham…

1. KHÁI NIỆM: GIÁ TRỊ TÀI SẢN HIỆN TẠI RÒNG

Khái niệm Giá trị tài sản ròng hiện tại trên mỗi cổ phiếu (NCAVPS) được đưa ra bởi Benjamin Graham. Đây là những lời của Benjamin Graham liên quan đến “Giá trị tài sản hiện tại ròng” được chọn từ cuốn sách Nhà đầu tư thông minh.

“…. Loại vấn đề mặc cả có thể được xác định dễ dàng nhất là một cổ phiếu phổ thông được bán với giá thấp hơn vốn lưu động ròng của công ty , sau khi trừ đi tất cả các nghĩa vụ trước đó. Điều này có nghĩa là người mua sẽ không phải trả bất kỳ khoản nào cho tài sản cố định – nhà cửa, máy móc, v.v., hoặc bất kỳ mặt hàng tổn kho nào đang tồn tại. Rất ít công ty có giá trị cuối cùng nhỏ hơn vốn lưu động … ”

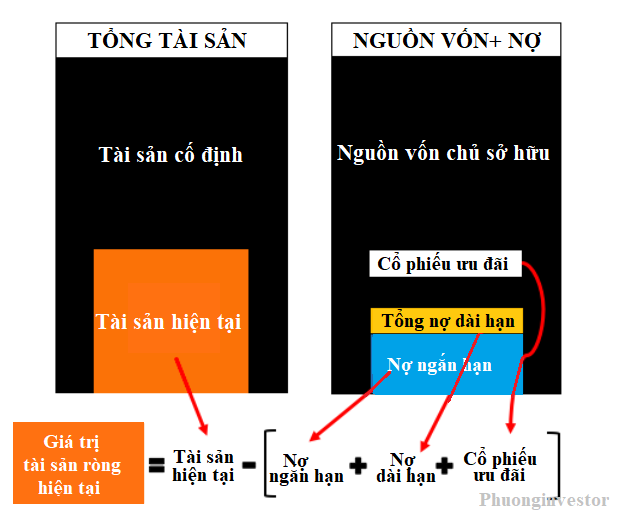

“Vốn lưu động ròng” đối với Benjamin Graham là “Tài sản lưu động ròng” đối với chúng ta đang nhắc đến trong bài này. Về công thức Vốn lưu động ròng của Graham có dạng như sau:

Vốn lưu động ròng = Tài sản lưu động – (nợ ngắn hạn + nợ dài hạn + cổ phiếu ưu đãi)

Bây giờ chúng ta hiểu những gì Ngài Benjamin Graham nhắc tới là Vốn lưu động ròng (Net Current Asset).

“ … được bán với giá thấp hơn vốn lưu động ròng của công ty ”

Khi một cổ phiếu đang giao dịch ở mức giá thấp đến mức tổng vốn hóa thị trường của nó nhỏ hơn tài sản lưu động ròng của nó, trong trường hợp này, chúng ta có thể nói rằng cổ phiếu đó bị định giá thấp .

Một cổ phiếu đang giao dịch ở các mức giá như vậy, nó giống như thể nó có sẵn gần như miễn phí. Rất có thể giá thị trường của một cổ phiếu như vậy sẽ tăng đột biến trong tương lai.

… Tại sao chúng ta lại nói rằng bị định giá quá thấp?

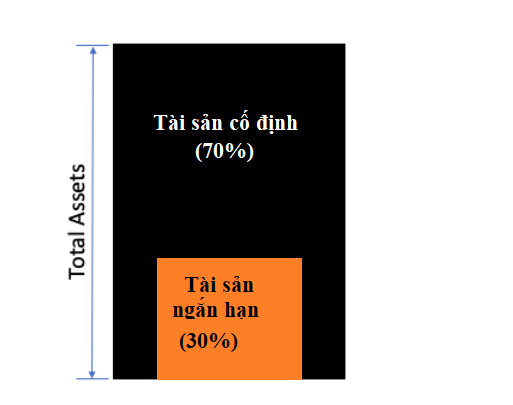

Nói chung, bất kỳ công ty nào cũng được tạo thành từ tài sản của nó . Những tài sản này có thể là tài sản cố định như đất đai, máy móc thiết bị, công trình đang xây dựng dở dang, bằng sáng chế, nội thất, ô tô, vv Các tài sản cũng có thể là có thanh khoản cao gọi là Tài sản lưu động như tiền mặt, các khoản đầu tư ngắn hạn, các khoản phải thu, hàng tồn kho, vv

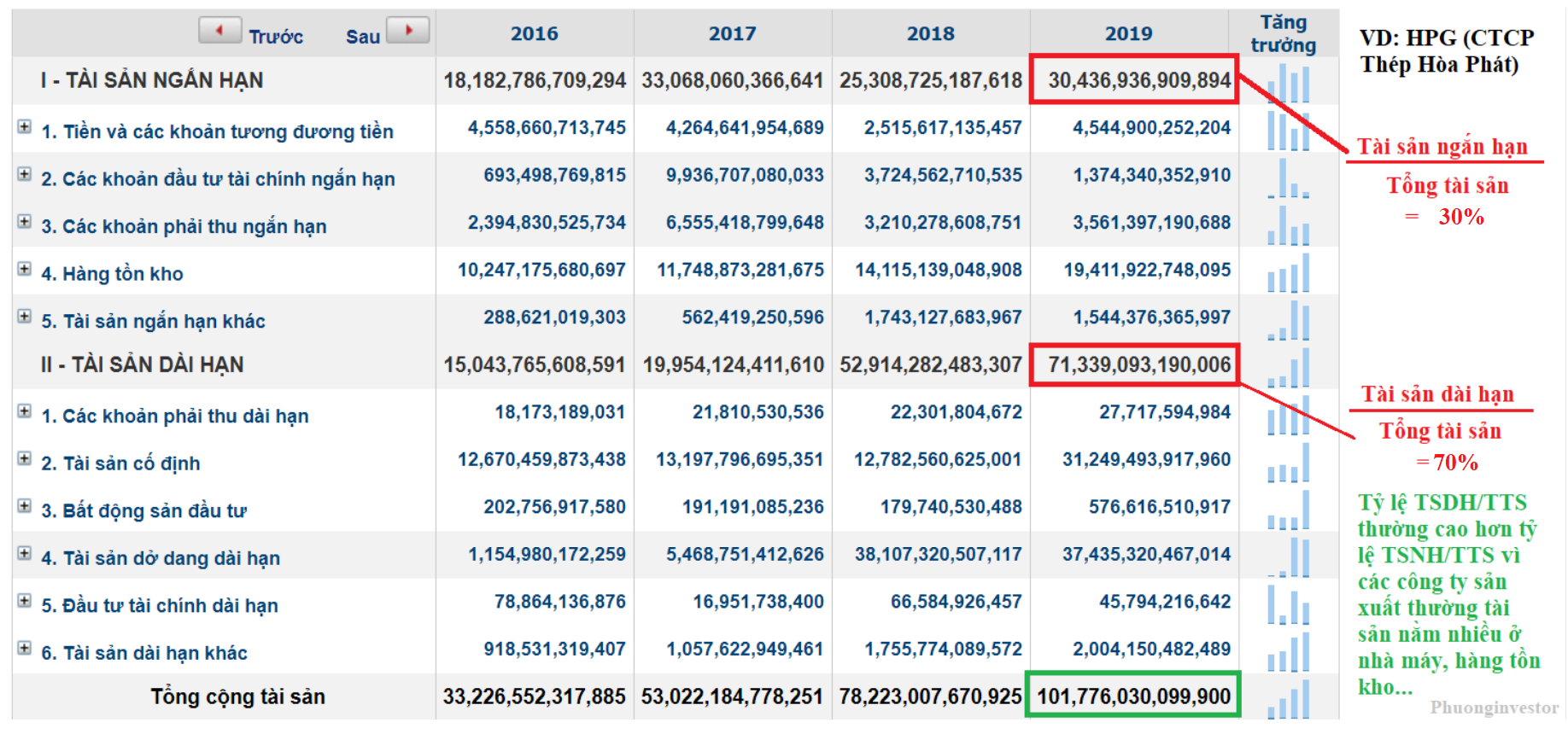

Trong ví dụ trên (HPG), bạn có thể lưu ý rằng tỷ trọng giữa tài sản cố định (tài sản dài hạn) và tài sản lưu động (tài sản ngắn hạn) lần lượt là 76% so với 29.9%. Chỉ cần ghi nhớ điều này, đối với một công ty sản xuất điển hình, tỷ lệ giữa tài sản lưu động và tổng tài sản là 1: 4 thậm chí 1:5.

Bây giờ, những gì Benjamin graham nói là giảm trọng lượng của tài sản ngắn hạn hơn nữa. Bằng cách điều chỉnh nó cho các khoản nợ ngắn hạn, nợ dài hạn và cổ phiếu ưu đãi nếu có. Sau đó, những gì còn lại trên tài sản hiện tại được gọi là “Tài sản hiện tại ròng” .

Tại sao lại bị định giá thấp? Điều này là do khi một nhà đầu tư chỉ thanh toán cho tài sản lưu động ròng, thì họ sẽ không thanh toán cho tài sản cố định. Nhà đầu tư có thể mua toàn bộ công ty với tỷ lệ tài sản hiện tại ròng. Đây là một mức giá phi thường.

Hãy tưởng tượng nó như thế này : bạn có thể mua một chung cư cao cấp chỉ bằng cách trả tiền cho mỗi phòng ngủ chính.

Hy vọng bạn đã hiểu khái niệm về định giá tài sản hiện tại ròng của cổ phiếu, và tại sao lại khó tìm được cổ phiếu tốt giao dịch ở mức giá như vậy. Bây giờ chúng ta hãy tìm hiểu cách tính NCA từ các báo cáo tài chính .

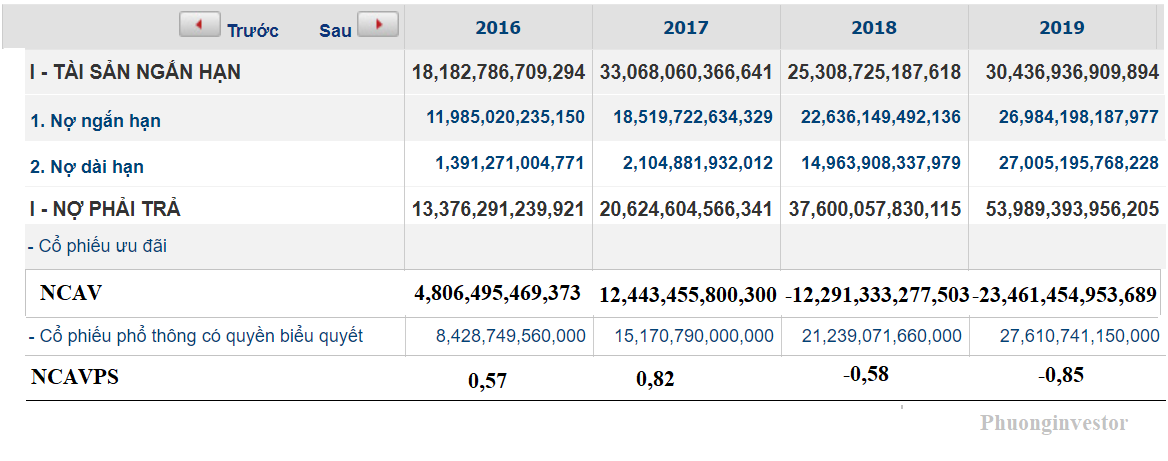

2. TÍNH TOÁN: TÀI SẢN LƯU ĐỘNG RÒNG (NCA)

Nhìn bản tổng hợp ở trên, bạn có thể dễ dàng hình dung cách tính Giá trị tài sản hiện tại ròng (NCAV) từ một số con số trong bảng cân đối kế toán.

- Tài sản hiện tại: Đây chính là giá trị tài sản ngắn hạn

- Nợ ngắn hạn: Nợ hiện tại cùng với các khoản nợ và nghĩa vụ khác sẽ tạo thành tổng nợ.

- Nợ dài hạn(Các khoản vay dài hạn) : Tất cả các khoản vay có thời hạn dài hơn 12 tháng thuộc loại này. Các khoản vay ngắn hạn là một phần của nợ ngắn hạn. Giá trị này cũng có sẵn trong bảng cân đối kế toán.

- Cổ phiếu ưu đãi : Không nhiều công ty phát hành cổ phiếu này. Thực tế 90% công ty chỉ phát hành cổ phiếu phổ thông. Nhưng đối với công ty đã phát hành cổ phiếu ưu đãi, giá trị này phải được trừ vào tài sản lưu động để chuyển đến NCAV. Giá trị này cũng có sẵn trong bảng cân đối kế toán.

Khi bạn có tất cả những con số này, hãy sử dụng công thức được hiển thị trong hình trên để tính ‘Tài sản hiện tại ròng’.

3. GIÁ TRỊ NỘI TẠI: GIÁ TRỊ TÀI SẢN HIỆN TẠI RÒNG TRÊN MỖI CỔ PHIẾU

Những gì chúng ta đã thấy cho đến bây giờ là phương pháp tính toán ‘giá trị tài sản lưu động ròng’. Nhưng làm thế nào để chuyển giá trị này thành giá trị nội tại? Làm thế nào để biết một cổ phiếu đang được định giá thấp hoặc được định giá quá cao ?

Có hai cách để tiếp cận :

- Phương pháp vốn hóa thị trường : Giá trị tài sản hiện tại ròng (NCAV) được tính thực tế là giá trị nội tại của công ty. So sánh NCAV với tổng vốn hóa thị trường của công ty. Nếu vốn hóa thị trường thấp hơn NCAV, thì chúng ta có thể nói rằng công ty đang bị định giá cực kỳ thấp.

- Phương pháp giá trị thị trường : Chọn ‘số lượng cổ phiếu đang lưu hành’ từ các báo cáo tài chính của công ty. Chia NCAV được tính toán với ‘số lượng cổ phiếu đang lưu hành’. Giá trị bạn nhận được được gọi là Giá trị tài sản hiện tại ròng trên mỗi cổ phiếu (NCAVPS). Đây là giá trị nội tại. So sánh với giá hiện tại của công ty để biết liệu cổ phiếu đang được định giá thấp hay định giá quá cao.

4. Ý NGHĨA KHI MUA MỘT CỔ PHIẾU VỚI GIÁ TRỊ TÀI SẢN RÒNG NCAVPS?

Đây là một lời giải thích khác về lý do tại sao giao dịch cổ phiếu ở mức NCAVPS được cho là bị định giá thấp.

Giả sử bạn đã mua cổ phiếu của một công ty đang giao dịch ở mức giá tương đương với mức NCAVPS của nó. Do một số lý do, sau vài tháng kể từ ngày mua, công ty quyết định đình chỉ hoạt động. Điều gì sẽ xảy ra với các cổ đông?

Khi một công ty niêm yết kết thúc hoạt động, điều họ sẽ làm là bắt đầu thanh lý tất cả tài sản của mình . Khi thanh lý, bất kỳ khoản tiền nào thu được sẽ được sử dụng để thanh toán tất cả các khoản nợ phải trả / phải trả. Số tiền còn lại sau khi thanh toán tất cả các khoản nợ phải trả, sẽ được phân phối theo tỷ lệ giữa các cổ đông.

Ví dụ, giá mua là 18k/ cổ phiếu. Sau khi thanh lý, số tiền mà các cổ đông nhận được là 47k / cổ phiếu. Có lợi nhuận mặc dù công ty đã thanh lý.

Bạn cũng phải lưu ý rằng, trong quá trình thanh lý, hai sự cố sau đây cũng đang xảy ra:

- Tài sản cố định : Được bán với giá vứt bỏ gần 50% giá trị sổ sách.

- Tài sản lưu động : Được thanh lý bằng 90% giá trị thị trường.

Đây là những gì được gọi là bán tống bán tháo. Mặc dù tài sản được bán với giá như vậy nhưng cổ đông vẫn không bị lỗ. Mức tăng của họ là 29k/ cổ phiếu (18k đến 47k).

Điều này trở nên khả thi khi cổ đông này đã mua cổ phiếu với giá thị trường tương đương với NCAVPS.

Những gì được trình bày ở trên là một trường hợp hơi vô lý về việc công ty ngừng hoạt động. Trong trường hợp bình thường, cổ phiếu của một công ty tốt, giao dịch ở mức NCAVPS, sẽ sớm ghi nhận mức tăng giá mạnh trong tương lai.

5. GIỚI HẠN CỦA GIÁ TRỊ NỘI TẠI? LÀM THẾ NÀO ĐỂ KHẮC PHỤC

Nếu NCAVPS là một chỉ số có thể định giá và tìm ra cổ phiếu siêu ngon như vậy, tại sao nó không phải là một thước đo phổ biến đối với các cổ đông? Có hai lý do cho nó:

- Hiếm để tìm kiếm: Hầu như không thể xác định được một công ty kinh doanh tốt ở mức giá thấp như vậy (dưới NCAVPS). Do đó nó không quá phổ biến.

- Chất lượng thu nhập : Chỉ so sánh NCAVPS với giá thị trường là không đủ. Nó cũng cần thiết để xem xét thu nhập. Một công ty đã báo cáo lỗ trong 5 năm qua, có thể giao dịch ở mức NCAVPS. Nhưng không hẳn là lựa chọn tốt để mua đầu tư

Vì vậy, để ngăn không cho người ta mua phải một cổ phiếu đã chết, tốt hơn hết là bạn nên chuẩn bị sẵn một số liệu tài chính khác trong túi để kiểm tra kỹ. Chỉ số này được gọi là Lợi tức trên tài sản (ROA) .

Kiểm tra ROA 5 năm gần nhất của công ty. Nếu chúng khả quan và đang tăng trưởng mà giá thị trường vẫn dưới NCAVPS thì nó sẽ trở thành một cổ phiếu cần cân nhắc đầu tư.

Nhưng nếu việc tìm thấy một cổ phiếu ở mức giá trị tài sản ròng NCAVPS là rất hiếm, thì tại sao phải đi vào tính toán của nó? Nếu chúng ta cố gắng xác định cổ phiếu NCAVPS trong danh mục “ cổ phiếu blue-chip ”, chúng ta có thể không bao giờ tìm thấy nó. Nhưng vẫn có khả năng hợp lý để tìm thấy những cổ phiếu như vậy trong những loại cổ phiếu small cap hoặc penny.

Hãy nhớ rằng : Ý tưởng là tìm một giao dịch cổ phiếu mạnh về cơ bản ở các mức giá NCAVPS.

PHẦN KẾT LUẬN

Có thể mất thời gian để các nhà đầu tư xác định cổ phiếu đang giao dịch ở mức giá NCAVPS. Nhưng một khi đã nghiên cứu xong thì lợi ích của nó là không cần bàn cãi. Nhưng nhà đầu tư không được quên về giới hạn của giá trị tài sản ròng NCAVPS và cách quản lý nó .

Thông thường, điều gì cần tìm ở một cổ phiếu sẽ có ‘Giá trị tài sản hiện tại ròng trên mỗi cổ phiếu’ cao? Trước hết, đó phải là một công ty giàu tiền mặt. Thứ hai, đó phải là một công ty nợ rất thấp . Những đặc điểm này sẽ giữ cho NCAV của công ty luôn ở mức cao.

Nhưng vì NCAVPS có những hạn chế của nó, do đó các mô hình định giá khác được sử dụng cho các mục đích thực tế.

Hy vọng bạn thích bài viết về Giá trị tài sản hiện tại ròng trên mỗi cổ phiếu. Đó là một khái niệm đơn giản. Hãy cho Phương phản hồi của bạn bằng cách comment trong phần bình luận bên dưới .

Cảm ơn và chúc bạn đầu tư vui vẻ.