Dòng tiền tự do (FCF) có giá trị hơn lợi nhuận ròng (PAT) của một công ty. Để hiểu nó, chúng ta sẽ sử dụng một ví dụ giả định và tính toán dòng tiền tự do cho một cá nhân.

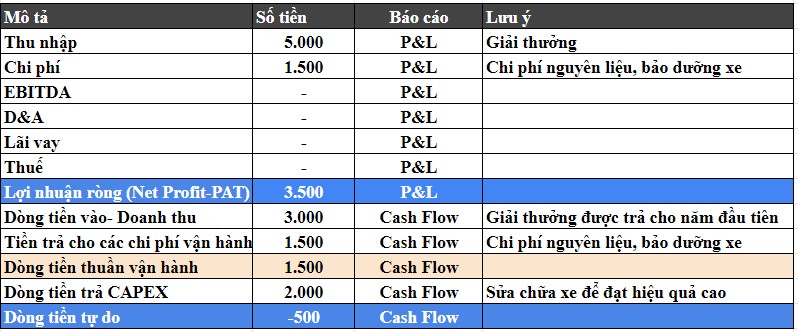

Giả sử bạn đã giành được giải thưởng trong một cuộc thi đua xe hơi. Quà tặng được trả bằng tiền mặt trị giá 5.000$. Nhưng sẽ được trả thành hai đợt. Khoản đầu tiên 3,000$ sẽ đến trong năm hiện tại, và số còn lại 2,000$ sẽ trả cho năm tới.

Trong báo cáo tài chính cá nhân của bạn , bạn có thể hiển thị 5.000 $ là thu nhập cho năm hiện tại. Nhưng dòng tiền của bạn trong năm hiện tại sẽ chỉ là 3,000$.

Hơn nữa:

- Bạn đã trả bằng tiền mặt 2,000$ cho việc sửa chữa chiếc xe để nâng cao hiệu suất của nó. Nó sẽ là chi phí CAPEX của bạn .

- Bạn cũng đã trả bằng tiền mặt 1,500 $ để tiếp nhiên liệu và bảo dưỡng chung cho chiếc xe.

Xem xét dữ liệu trên, hãy tính lợi nhuận ròng (PAT) và dòng tiền tự do (FCF) của bạn :

Dòng tiền tự do trong ví dụ này là âm . Mặc dù công ty có vẻ có lãi trong tài khoản P&L, nhưng FCF âm sẽ chỉ mang lại giá trị nội tại bằng không . Những nhà đầu tư giá trị như Warren Buffett sẽ tránh xa những công ty như vậy.

I. Dòng tiền tự do (FCF) là gì?

Dòng tiền tự do (Free Cash Flow) là dòng tiền có sẵn mà một doanh nghiệp còn lại sau khi đã chi trả cho mọi chi phí cần thiết cho hoạt động kinh doanh.

Dòng tiền này tự do bởi vì nó không có nghĩa vụ ngay lập tức . Chủ doanh nghiệp có thể dùng để mở rộng đầu tư, sản xuất hoặc nếu không thì tất cả đều có thể được tận dụng dưới dạng chia cổ tức .

Chủ doanh nghiệp có nó vào cuối năm tài chính, sau khi thanh toán tất cả các khoản nợ hiện tại, bao gồm cả lãi suất (trong trường hợp FCFE ), và cả thuế.

Chúng ta sẽ biết FCFE và FCFF là gì ở phần sau của bài viết này . Hiện tại, chúng ta hãy giới thiệu thêm về FCF.

FCF giúp các nhà đầu tư phân tích khả năng sinh lời hiện tại của công ty bằng cách loại bỏ tất cả các giao dịch không dùng tiền mặt.

II.Ý nghĩa của dòng tiền tự do FCF?

Khi các cổ đông nói về dòng tiền tự do thì có nghĩa là Dòng tiền tự do trên vốn chủ sở hữu (FCFE). FCFE là tiền mặt của chủ sở hữu không có nghĩa vụ , bao gồm cả các khoản phí phải trả cho người vay.

Các chủ sở hữu (cổ đông) được tự do giữ lại FCFE trong công ty hoặc trả một phần của nó dưới dạng cổ tức .

FCFE giữ lại có thể được sử dụng để xóa nợ, tăng vốn lưu động, mua lại cổ phần, tăng tài trợ R&D, lên kế hoạch tiếp thị mới, mua lại, mua đầu tư, v.v. Tất cả những hoạt động này được thực hiện để nâng cao giá trị của cổ đông theo thời gian.

Đối với các cổ đông, lượng FCFE càng lớn thì lợi nhuận tiềm năng của họ càng cao. Bởi vì:

- Trong ngắn hạn , họ có thể kiếm được nhiều hơn từ cổ tức.

- Khi FCFE được tái đầu tư, thị phần của công ty sẽ tăng lên và mang lại lợi nhuận cao hơn trong dài hạn cho các cổ đông.

III. Phân loại FCF

Có hai loại người đầu tư vào công ty, người đi vay và người sở hữu vốn cổ phần .

Người đi vay cho vay tiền (nợ) với lợi tức cố định được gọi là lãi suất. Những người nắm giữ cổ phần cho vay tiền để lấy một phần lợi nhuận của công ty.

Dòng tiền tự do là dòng tiền có sẵn để phân phối cho cả người đi vay và người sở hữu vốn chủ sở hữu.

Có hai biến thể về FCF đó là: FCFF và FCFE.

- Chúng ta thường sử dụng thuật ngữ FCF, tức là chúng ta đang đề cập đến Dòng tiền tự do đến doanh nghiệp (FCFF). FCFF phục vụ cho cả chủ sở hữu vốn vay và vốn chủ sở hữu.

- Dòng tiền tự do trên vốn chủ sở hữu (FCFE) chỉ phục vụ cho chủ sở hữu vốn cổ phần (cổ đông)

Sự khác biệt toán học giữa FCFF và FCFE có thể được nhìn thấy trong công thức này:

FCFF = FCFE + Nợ đi vay ròng – Lãi vay * (1- tỷ lệ thuế)

| Thông số | FCFF | FCFE |

| Mô tả | Nó là tiền mặt tự do có sẵn cho cả chủ sở hữu vốn vay và vốn chủ sở hữu | Nó là tiền mặt miễn phí chỉ dành cho chủ sở hữu vốn cổ phần (cổ đông) |

| Nợ | FCFF không xem xét ảnh hưởng của nợ đến lượng tiền mặt tự do hiện có của công ty. | FCFF xem xét ảnh hưởng của nợ đối với lượng tiền mặt tự do hiện có của công ty. Nó bổ sung thêm khoản nợ mới cho FCFF, trừ gốc và lãi đã trả cho các khoản vay hiện có. |

| Cân nhắc tỷ lệ chiết khấu khi sử dụng Mô hình DCF | Chi phí vốn bình quân gia quyền (WACC = Chi phí Nợ + Chi phí Vốn chủ sở hữu) | Chỉ Chi phí vốn chủ sở hữu (hoặc Lợi nhuận kỳ vọng của các cổ đông) |

| Ưu đãi cho cổ đông | KHÔNG | CÓ |

IV. FCF & Giá trị nội tại

FCF được sử dụng để ước tính giá trị nội tại của một công ty. Dòng tiền chiết khấu (DCF) là mô hình tài chính sử dụng ước tính giá trị nội tại.

Trong ước tính giá trị nội tại, việc tính toán chính xác dòng tiền tự do là điều cần thiết. Chính xác sẽ là tính toán FCF, chính xác sẽ là ước tính giá trị nội tại.

Trong bài viết này, chúng ta sẽ tìm hiểu về cách tính FCF của một công ty.

V. Làm thế nào để tính toán dòng tiền tự do?

Có hai cách để tính toán dòng tiền tự do của một công ty. Đầu tiên, bằng cách sử dụng các con số trong báo cáo lưu chuyển tiền tệ . Thứ hai, từ bảng cân đối kế toán và tài khoản lãi lỗ .

Các nhà phân tích thích sử dụng Báo cáo lưu chuyển tiền tệ hơn vì nó chỉ giao dịch bằng tiền mặt. Nó loại bỏ các khoản phải thu vì nó là một khoản mục không dùng tiền mặt. Tương tự, tất cả các khoản chi không phải tiền mặt vẫn chưa được thanh toán hoặc đã được thanh toán trước đều bị loại bỏ.

Khi người ta đang tính toán lượng tiền của dòng tiền tự do, các con số xuất hiện trong báo cáo dòng tiền, là mạng lưới các khoản mục không phải tiền mặt, trông phù hợp hơn.

1. Từ báo cáo dòng tiền

Con số quan tâm đầu tiên là EBIT . Con số này bao gồm chi phí lãi vay và là khoản thuế thực tế đã trả . Kiểm tra công thức của nó.

EBIT = PAT + (Chi phí thuế – Đã trả thuế) + Chi phí lãi vay

Tại sao chi phí lãi vay lại được cộng vào LNST? Đó là bởi vì hai lý do:

- Thứ nhất , lãi vay không phải là chi phí hoạt động. Nó sẽ được nhìn thấy dưới dòng tiền từ các hoạt động tài chính .

- Thứ hai , để tính toán FCFE, chúng ta cần tiền lãi thực trả bằng tiền mặt chứ không phải tổng chi phí lãi vay được hiển thị trong tài khoản P&L.

Sau khi biết EBIT, nó phải được điều chỉnh cho bất kỳ giao dịch không dùng tiền mặt nào. Sau khi tất cả các khoản mục không phải tiền được điều chỉnh, phần còn lại được gọi là dòng tiền thuần từ hoạt động kinh doanh .

Bây giờ, công thức dưới đây có thể được sử dụng để tính FCFF và FCFE:

FCFF = Tiền ròng từ hoạt động – CAPEX

FCFE = FCFF + Nợ ròng mới – Lãi đã trả

Giá trị của Capex và số tiền lãi thực trả được thể hiện rõ ràng trong báo cáo lưu chuyển tiền tệ. Đề xuất Đọc : Cách đọc báo cáo lưu chuyển tiền tệ .

Trong trường hợp, báo cáo lưu chuyển tiền tệ có sẵn không chi tiết, bảng cân đối kế toán và báo cáo Kết quả hoạt động kinh doanh có thể được sử dụng để tính toán FCF.

2. Từ Bảng cân đối kế toán và bảng báo cáo kết quả kinh doanh (P&L)

Có những trường hợp công ty đã báo cáo LNST dương trong tài khoản P&L nhưng khi tính toán, FCF của công ty lại âm. FCF âm có nghĩa là, giá trị nội tại của nó sẽ bằng không.

Trong tính toán giá trị nội tại, các chuyên gia thích sử dụng Dòng tiền tự do thay vì PAT. Tại sao? Bởi vì dòng tiền tự do là một đại diện chính xác hơn của lợi nhuận tiền mặt có sẵn trong tay của các chủ sở hữu.

Biểu đồ dưới đây nêu bật sự khác biệt giữa Lợi nhuận ròng (PAT) và Dòng tiền tự do (FCFF & FCFE).

3. Công thức FCF

1. Lợi nhuận ròng (PAT)

PAT là thu nhập ước tính sau khi điều chỉnh tất cả các chi phí. Chi phí này bao gồm khấu hao bắt buộc và khấu hao, lãi vay và thuế thu nhập.

Có một nhận thức chung rằng lợi nhuận ròng là lợi nhuận của các chủ sở hữu. Nhưng thực tế thì không phải vậy. Để tiếp tục hoạt động kinh doanh có lãi và phát triển, có một số chi phí chiến lược bổ sung phải được tính đến.

Việc điều chỉnh tất cả các chi phí chiến lược và các giao dịch không dùng tiền mặt này mang lại lợi nhuận thực tế của chủ sở hữu, được gọi là dòng tiền tự do.

Các chi phí chiến lược có thể như trả trước nợ, tài trợ cho Capex, tài trợ cho việc tăng vốn lưu động, v.v.

2. Khấu hao (D&A)

Đây là một khoản chi phí không dùng tiền mặt được báo cáo trong báo cáo kết quả hoạt động kinh doanh của công ty. Đây là việc điều chỉnh Chi tiêu vốn (CAPEX) đã được công ty thực hiện trong quá khứ.

Nó có nghĩa là gì? Nó có nghĩa là, khấu hao có thể nhìn thấy trong báo cáo tài chính chỉ là một con số. Dòng tiền thực tế đã xảy ra trong quá khứ. Tất cả dòng tiền này trong quá khứ không được hạch toán vào cùng năm xảy ra. CAPEX có thể được điều chỉnh, như chi phí khấu hao, trong suốt vòng đời của tài sản mới.

Ví dụ, một tài sản trị giá 100 triệu đã được công ty mua. Việc thanh toán nó (100 triệu) được thực hiện vào năm 2021. Tuổi thọ của tài sản được mua là 8 năm. Vì vậy, công ty có thể ghi nhận tổng CAPEX trong tất cả 8 năm tới. Do đó, vào năm 2022, nó sẽ ghi nhận khấu hao là 12,5 triệu. Điều tương tự sẽ được lặp lại trong 7 năm tới. Vào cuối năm thứ tám, toàn bộ nguyên giá của tài sản sẽ được điều chỉnh (12,5. X 8 = 100).

Vì khấu hao là một khoản chi phí không phải bằng tiền, do đó trong ước tính dòng tiền tự do, chúng ta có thể cộng chi phí này trở lại LNST. Và nó đại diện cho số tiền mặt thực tế hiện có trong tay của công ty.

3. Chi phí lãi vay

Trong FCFF, chúng ta đang tính toán dòng tiền tự do có sẵn cho tất cả các loại nhà đầu tư của công ty (người vay và người sở hữu vốn cổ phần). Do đó, ảnh hưởng của nợ không được xem xét.

Nợ ảnh hưởng đến công ty như thế nào? Theo ba cách, tăng dòng tiền, tăng chi phí lãi vay và tiết kiệm thuế do trả lãi vay.

Trong tính toán FCFF, ba tác động của nợ không được xem xét. Tại sao? Bởi vì ở đây chúng ta muốn biết lượng tiền mặt tự do có sẵn cho cả người vay và cổ đông.

4. Tăng vốn lưu động

Đầu tiên chúng ta hãy tìm hiểu về các bộ phận cấu thành của vốn lưu động.

- Tài sản lưu động (CA) : Tổng tài sản lưu động có thể chuyển đổi thành tiền mặt trong một năm tới. Ví dụ về các tài sản đó là các khoản phải thu, nguyên vật liệu, sản phẩm dở dang, hàng tồn kho đã hoàn thành, nợ phải trả trước (tạm ứng), tiền gửi tiết kiệm, v.v.

- Nợ ngắn hạn (CL) : Tổng số nợ phải trả trong một năm tới. Ví dụ về các khoản nợ phải trả đó là các khoản phải trả tài khoản, phí lãi vay, thuế thu nhập doanh nghiệp, các khoản nợ ngắn hạn, v.v.

Vốn lưu động (WC) = CA – CL

Tầm quan trọng của vốn lưu động : Chúng ta đang ở trong năm 2022. Giả sử một công ty giả định ABC đã báo cáo 100 tỷ trong tài sản lưu động (CA) vào năm 2021. Công ty cũng báo cáo nghĩa vụ trả ngay là 75 tỷ trong nợ ngắn hạn (CL).

Có nghĩa là, trong số 100 tỷ sẵn có, 75 tỷ đã được ghi sổ để xử lý các khoản nợ ngắn hạn cho năm qua 2021. Do đó, những gì khả dụng cho năm 2022 chỉ là 25 tỷ.

WC (25 tỷ) = CA (100 tỷ) – CL (75 tỷ)

25 tỷ này là cái mà chúng ta gọi là vốn lưu động. Đây là quỹ khả dụng ròng do hoạt động của công ty tạo ra trong năm 2021, có thể được sử dụng để tài trợ cho các nhu cầu hoạt động vào năm 2022.

Giả sử có một công ty giả định khác là XYZ đã báo cáo 120 tỷ trong tài sản lưu động (CA) trong năm 2021, và 130 tỷ trong nợ ngắn hạn (CL). Vì CL nhiều hơn CA, do đó vốn lưu động của nó sẽ âm.

WC (-10 tỷ) = CA (120 tỷ) – CL (130 tỷ)

Vốn lưu động âm có nghĩa là trong năm 2021, công ty đã không tạo ra đủ tiền mặt để trang trải cho các khoản nợ ngắn hạn. Kết quả là, vào năm 2022, công ty bắt đầu với WC bằng không.

Hơn nữa, đến năm 2022, công ty cũng phải đảm bảo đủ tài sản lưu động để bù đắp thâm hụt nợ ngắn hạn cho năm 2021 và đáp ứng yêu cầu nợ ngắn hạn sắp tới cho năm 2022.

Ảnh hưởng của thay đổi trong vốn lưu động WC

Thay đổi trong WC (theo năm), ảnh hưởng đến Dòng tiền tự do của công ty như thế nào?

- Mức tăng WC là dương : nó giống như một dấu hiệu cho thấy công ty muốn giữ nhiều tài sản có tính thanh khoản hơn cho nhu cầu hoạt động sắp tới của mình. Do đó, số tiền này được khấu trừ vào LNST đã báo cáo.

- Tỷ lệ WC tăng là âm : nó giống như một dấu hiệu cho thấy công ty muốn giữ ít tài sản có tính thanh khoản hơn cho nhu cầu hoạt động sắp tới của mình. Do đó, số tiền này được thêm vào LNST được báo cáo.

5. Chi tiêu vốn (CAPEX)

Capex là số tiền mà một công ty đã chi để mở rộng và nâng cấp cơ sở tài sản của mình. Trong quá trình này, họ hoặc mua tài sản mới (mở rộng), hoặc họ nâng cao khả năng của tài sản hiện có (hiện đại hóa).

CAPEX cũng là một khoản chi phí cho công ty. Nhưng cách Capex được báo cáo trong báo cáo tài chính khác với các chi phí khác. Thông thường, tất cả các chi phí được báo cáo trong P&L của công ty khi nó được ghi sổ. Nhưng chi phí CAPEX được ghi nhận một cách khác, vì khấu hao, kéo dài tuổi thọ của tài sản.

CAPEX cũng có thể được tính toán từ các con số được công bố trong bảng cân đối kế toán. Chúng ta có thể sử dụng công thức dưới đây để tính CAPEX:

Kết luận

Có một lý do tại sao Warren Buffett đề cập đến Dòng tiền tự do là Thu nhập của chủ sở hữu. Đây là số tiền mà đó là lợi nhuận thực sự của các chủ sở hữu của công ty.

Sau khi thanh toán tất cả các chi phí cần thiết để hoạt động và duy trì sự cạnh tranh kinh doanh lâu dài, những gì còn lại trong tay của chủ sở hữu được gọi là dòng tiền tự do.

Nhưng để tính toán giá trị nội tại của một công ty, chỉ tính dòng tiền tự do trong một năm là không đủ. Warren Buffett sẽ nghiên cứu ít nhất dữ liệu tài chính trong 10 năm qua để dự báo dòng tiền trong tương lai của một công ty.

NHưng ít nhất qua bài phân tích về dòng tiền tự do này sẽ giúp bạn hiểu rõ chi tiết hơn về cách dòng tiền một doanh nghiệp vận động để từ đó lựa chọn doanh nghiệp đủ tốt cho cơ hội đầu tư.

Chúc bạn thành công