Lợi nhuận trên vốn chủ sở hữu (ROE) là gì? Đây là một tỷ số tài chính được tính bằng cách lấy lợi nhuận ròng (PAT- Profit After Tax) chia cho tổng nguồn vốn (Giá trị ròng – NW ) của một công ty.

ROE là thước đo hiệu quả của công ty, cho thấy công ty đang sử dụng vốn của cổ đông tốt như thế nào để mang lại lợi nhuận ròng.

Giả sử có hai công ty có lợi nhuận ròng là 500 tỷ. Công ty đầu tiên đã sử dụng 5,000 tỷ từ vốn của các cổ đông để tạo ra những khoản lợi nhuận đó. Công ty thứ hai chỉ sử dụng 4,000 tỷ vốn của các cổ đông. Theo cách này, ROE của cả hai công ty sẽ lần lượt là 10% và 12,5%.

Mặc dù hai công ty đang tạo ra lợi nhuận như nhau, nhưng chúng không thể được coi là ngang nhau. Công ty thứ hai hiệu quả hơn trong việc sử dụng vốn của các cổ đông, do đó nó có lợi thế hơn.

Nhưng chỉ một con số ROE cao không thể dùng để tạo nên thương hiệu tốt cho một công ty. Chúng ta sẽ đọc thêm về nó trong bài viết này. Nhưng trước đó, chúng ta sẽ xem xét một số khái niệm cơ bản về ROE là gì?

Tỷ suất sinh lời trên vốn chủ sở hữu (ROE) – Cách tính

Công thức của ROE rất đơn giản.

ROE = Lợi nhuận ròng (LNR) / Vốn cổ đông

ROE có thể được tính cho bất kỳ công ty nào. Chỉ có một hạn chế, vốn của cổ đông ( NW ) không được âm. Đây là một cân nhắc quan trọng trong khi tính toán Tỷ suất sinh lợi trên vốn chủ sở hữu (ROE) của một công ty.

Làm cách nào để đánh giá ROE được tính là Cao hay Thấp?

Không có quy tắc nào liên quan đến ROE cao hay thấp.

Giá trị có thể được phân tích chỉ dựa trên đánh giá tương đối . Nhưng điều quan trọng là chỉ so sánh ROE giữa các công ty tương đương.

Nếu chúng ta so sánh ROE của một công ty xi măng với một công ty phần mềm, thì rất là chênh lệch và không có giá trị so sánh.

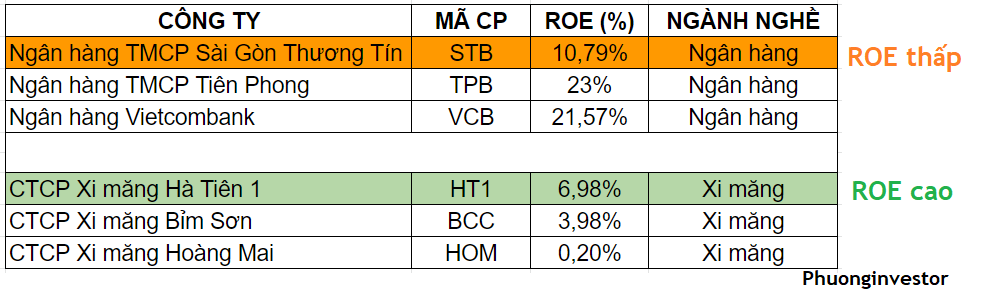

Ví dụ:

Nếu so sánh ROE của STB và ROE của HT1 thì rõ ràng STB đang có ROE thấp trong nhóm ngành (3 cổ phiếu đại diện) nhưng lại cao hơn so với ROE của HT1 (trong khi trong nhóm ngành xi măng, ROE của HT1 đang là cao nhất).

Nhưng để thực sự đánh giá một công ty tốt hay xấu, chúng ta phải so sánh cùng một hệ quy chiếu .

ROE đáng tin cậy có thể được so sánh với ROE của một công ty sẽ là ROE trung bình của ngành.

Một công ty có ROE cao hơn mức trung bình ngành có thể được cho là tốt.

Một số liệu đáng tin cậy hơn sẽ là để so sánh số ROE là số liệu trung bình của 3 hoặc 5 năm qua. Một công ty giữ ROE trung bình 5 năm cao hơn mức trung bình ngành thì đáng tin cậy hơn.

Tỷ lệ phần trăm ROE cao là một chỉ số mạnh mẽ về chất lượng quản lý của công ty . Các nhà đầu tư có thể xem một công ty như vậy là một công ty tạo ra lợi nhuận tốt hơn so với các công ty cùng ngành của họ.

Nếu một người chỉ muốn nhớ một số ( vì mục đích ghi nhớ nó như một quy tắc chung ) cho ROE, thì đây là thống kê. Mình đã phân tích Tỷ suất lợi nhuận trên vốn chủ sở hữu (ROE) trong 5 năm của 500 công ty hàng đầu được liệt kê trên Vietstock .

ROE trung bình của 500 công ty con số này trông như thế này.

| ROE trung bình trong 5 năm | 15,95 |

Tỷ suất lợi nhuận trên vốn chủ sở hữu (ROE) và tốc độ tăng trưởng

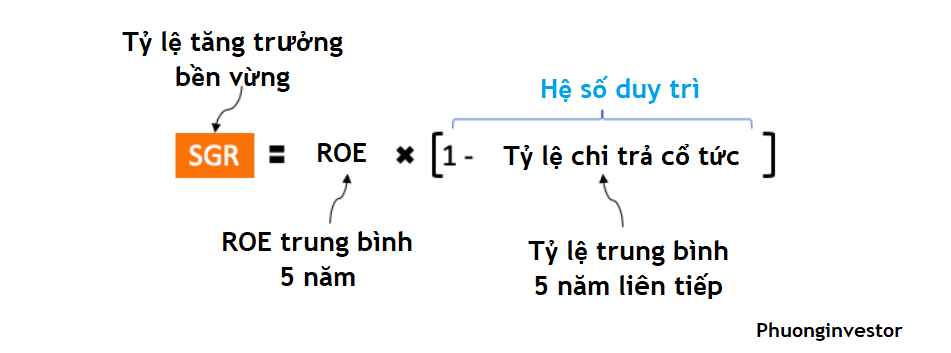

Có một khái niệm gọi là tỷ lệ tăng trưởng bền vững (SGR)

Khi xác định được tỷ suất sinh lời trên vốn chủ sở hữu (ROE) là gì, nó chính là cơ sở để người ta có thể ước tính SGR của một công ty.

Về mặt công thức, SGR có dạng như sau:

Khái niệm SGR trong bài viết này. SGR là gì? Nó là một tỷ lệ ước tính mà tại đó một công ty có thể phát triển bằng cách sử dụng cơ sở vốn của chính mình.

Cơ sở vốn RIÊNG của công ty là gì? Vốn tích lũy của các cổ đông là vốn RIÊNG của công ty.

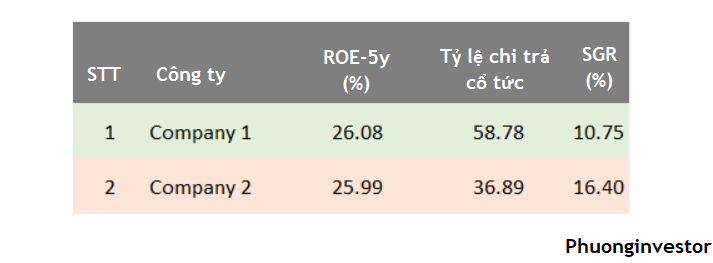

Đây là hai công ty được niêm yết trên thị trường chứng khoán. Cả hai đều là công ty hoạt động trong ngành Công nghiệp A. Cả hai công ty đều có ROE tương tự nhau (khoảng 26%). Nhưng tỷ lệ chi trả cổ tức của họ khác nhau. Điều này sẽ làm cho tốc độ tăng trưởng bền vững (SGR) của họ khác nhau. Kiểm tra bảng dưới đây.

Như thể hiện trong bảng trên, SGR cho công ty-1 và công ty-2 lần lượt là 10,75% [26,08 x (1-58,78%)] và 16,40% [25,99 x (1-36,89%)].

Làm thế nào chúng ta có thể sử dụng số ROE để đánh giá giá cổ phiếu? Định giá mức sơ bộ có thể được thực hiện bằng cách sử dụng số Lợi nhuận trên vốn chủ sở hữu (ROE) và SGR.

Các bước như sau:

- # 1. Bước đầu tiên sẽ là chuyển đổi ROE trung bình trong 5 năm thành SGR bằng cách sử dụng công thức hiển thị ở trên.

- # 2. Bước thứ hai sẽ là tính toán mức tăng trưởng giá của cổ phiếu trong 5 năm qua.

- # 3. Bước thứ ba sẽ là so sánh giá và SGR. Nếu tốc độ tăng giá của cổ phiếu cao hơn SGR được tính toán, thì đó là một dấu hiệu cho thấy giá có thể đang giao dịch ở mức định giá quá cao. Nhưng nó cũng có thể có nghĩa là các yếu tố khác đang tạo điều kiện cho tốc độ tăng trưởng nhanh hơn. Nếu tốc độ tăng giá chậm hơn, cần phân tích sâu hơn để tìm nguyên nhân.

ROE và ROIC

Sự kết hợp giữa ROE và ROIC (Lợi tức trên vốn đầu tư) là tốt để phân tích.

ROE là thước đo mức lợi nhuận ròng mà công ty đang tạo ra bằng cách sử dụng vốn của cổ đông làm cơ sở. Nhưng một công ty cũng có thể tăng ROE của mình một cách giả tạo bằng cách sử dụng nợ vượt mức.

Những công ty như vậy là quá rủi ro để đầu tư. Phân tích thay thế là gì? Chúng ta có thể sử dụng kết hợp hai tỷ lệ để tránh rơi vào bẫy ROE cao. Tỷ lệ thứ hai là ROIC.

Mình đã viết một bài phân tích chi tiết ROIC . Mình cũng khuyên bạn nên đọc bài báo đó. Nó chắc chắn sẽ cải thiện sự hiểu biết của người đọc về hiệu quả sử dụng vốn của các công ty .

Trong phân tích ROIC, việc đánh giá hiệu quả được thực hiện dựa trên tổng vốn đầu tư. Không giống như ROE chỉ lấy thành phần vốn chủ sở hữu để phân tích, phạm vi của vốn đầu tư rộng hơn nhiều. Do đó, sự kết hợp giữa số ROE và ROIC cao sẽ cho thấy rằng cả vốn chủ sở hữu và nợ đều mang lại lợi nhuận tốt.

Phân tích DuPont – Ba thành phần của ROE

Trong phân tích DuPont, công thức ROE được chia thành ba thành phần. Hai thành phần đầu tiên là tham số hiệu quả và thành phần thứ ba là thước đo đòn bẩy tài chính.

Nhìn sâu vào ba thành phần này của ROE cho biết nhiều điều về doanh nghiệp hơn là một con số ROE độc lập.

Hãy để tôi chỉ ra ba thành phần của ROE bằng cách sử dụng Phân tích DuPont:

Ba thành phần của ROE là: Biên lợi nhuận ròng, Vòng quay tài sản và Đòn bẩy tài chính.

Như các công thức chỉ ra, tỷ suất lợi nhuận ròng đo lường lợi nhuận ròng mà công ty tạo ra cho mỗi đồng doanh thu.

Tương tự, vòng quay tài sản là thước đo doanh số mà công ty tạo ra cho mỗi đồng của tài sản tích lũy. Đòn bẩy tài chính đo lường quy mô tổng tài sản được xây dựng cho mỗi đồng mà các cổ đông đầu tư.

Các tham số được sử dụng trong công thức DuPont không được chọn ngẫu nhiên. Mỗi thành phần cung cấp cho chúng ta một cái nhìn nhanh về cách doanh nghiệp được xây dựng và vận hành.

Chúng ta có thể sử dụng công thức DuPont để đánh giá chất lượng ROE của một công ty.

Hai công ty có thể có ROE giống nhau, nhưng các nguyên tắc cơ bản của họ có thể khác nhau. Loại quan điểm chuyên sâu này có thể thực hiện được khi chúng ta so sánh ROE của một công ty dựa trên ba thành phần của nó.

Kết luận

Tỷ suất sinh lời trên vốn chủ sở hữu (ROE) là gì? Nó một số liệu tài chính quan trọng mà các nhà đầu tư có thể sử dụng để đánh giá hiệu quả sử dụng vốn của các công ty.

ROE cũng là một chỉ số mạnh mẽ về chất lượng quản lý. Ban lãnh đạo quan tâm đến cổ đông của mình sẽ cố gắng cải thiện mức ROE trong dài hạn.

ROE càng cao càng tốt. Nhưng chúng ta không được sai lầm khi so sánh ROE của các ngành / Ngành khác nhau.

Cũng cần hiểu rằng việc đề cập đến các số ROE độc lập có thể gây hiểu lầm. Vậy giải pháp là gì? Trong bài viết này, mình đã đề xuất hai số liệu bổ sung phải được đề cập đến ngoài ROE. Chỉ số đầu tiên là ROIC và chỉ số thứ hai là phân tích Dupont.

Chúc bạn đầu tư vui vẻ.