Khi mình đang đọc một chương của quyển sách “Nhà đầu tư thông minh” và những gì mình thấy là không thể kiềm chế bản thân khi viết blog về nó.

Tại sao mình lại nói rằng các nhà đầu tư thông minh sẽ không chia sẻ những quy tắc này với chúng ta? Bởi vì họ biết rằng, ngay cả khi họ làm như vậy, nó sẽ được coi là nhàm chán và rất rất nhiều chuyên gia nói đi nói lại điều đó . Vì vậy, thay vào đó, họ giữ nó cho riêng mình và áp dụng để tự kiếm tiền cho bản thân mà thôi.

Các nhà đầu tư thông minh không bao giờ quên 2 điều:

- Xây dựng danh mục một cách thận trọng : Việc thêm và bớt cổ phiếu một cách tự ý, không theo kế hoạch nào cả và chỉ theo cảm tính là điều không nên có trong đầu tư.

- Duy trì sự giàu có : Việc xây dựng một danh mục đầu tư mới chỉ hoàn thành một nửa công việc. Sự cám dỗ chi tiêu vào những thứ vật chất hào nhoáng và thoải mãn các ham muốn là rất mạnh. Do đó, nhà đầu tư phải khôn ngoan để tiết kiệm tiền và tiếp tục đầu tư.

Với tiền đề này, bây giờ chúng ta có thể đọc ba (3) quy tắc được các nhà đầu tư thông minh sử dụng để xây dựng danh mục đầu tư.

3 Quy tắc nhà đầu tư thông minh sử dụng để xây dựng danh mục.

# 1. Khi nào nên đầu tư – Dự đoán thị trường là điều không thể?

Chiến lược dự báo thời điểm thị trường là một ý tưởng tuyệt vời, nhưng vấn đề là, nó không thể. Tại sao? Bởi vì không ai biết khi nào chỉ số sẽ đạt đỉnh và khi nào nó sẽ tạo đáy.

Tiếc là đây lại là điều mà hầu hết các nhà đầu tư ở Việt Nam thường xuyên làm, họ thích thú dự đoán chỉ số VN-index nhiều hơn là nghiên cứu doanh nghiệp, ngành 🙂

Cuốn sách Phương đang đọc đã đưa ra những ví dụ về việc ngay cả những người chuyên nghiệp cũng hiểu sai thời điểm của thị trườnng. Vì vậy, với nhà đầu tư đang mới bắt đầu hoặc chưa đạt đến trình độ chuyên nghiệp như chúng ta thì tốt nhất không nên thử.

Vậy chúng ta có thể làm gì? Ba thứ.

- Trước tiên , hãy hiểu xu hướng của chỉ số luôn có xu hướng lặp lại theo chu kỳ.

- Thứ hai , nhận ra hành vi đầu tư của các nhà đầu tư chưa qua đào tạo (nhà đầu tư mới, F0), trong một thị trường theo chu kỳ, tâm lý và hành vi của họ dẫn đến thua lỗ như thế nào.

- Thứ ba , kiến thức về cách chúng ta có thể hưởng lợi từ sự đảo ngược xu hướng như vậy.

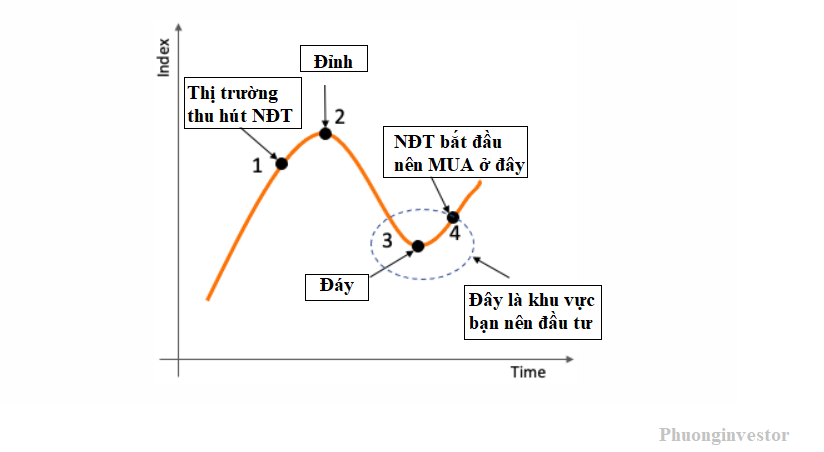

Xu hướng theo chu kỳ của chỉ số

- Điểm số 1 : Phần lớn các nhà đầu tư mới bị thu hút bởi thị trường chứng khoán khi chỉ số gần đạt đỉnh. Đa số các cổ phiếu ở giai đoạn này đã sẵn sàng cho sự đảo ngược xu hướng (xu hướng giảm).

- Điểm # 2 : Vào thời điểm các nhà đầu tư mới thực sự bắt đầu đầu tư , chỉ số này đang ở mức cao nhất. Họ bị tâm lý FOMO và bắt đầu mua vào thời điểm này ==> Sai lầm tệ hại nhất.

- Điểm # 3 : Đây là phần cuối của chỉ số. Không thể dự đoán đáy của chỉ số. Tốt hơn là nên bắt đầu đầu tư khi chỉ số đạt đến vùng được chỉ ra bởi đường chấm (xem hình trên). Nói chung, mình cảm thấy hứng thú khi chỉ số đã điều chỉnh ít nhất 10% so với mức đỉnh của nó .

Là một nhà đầu tư, chúng ta phải quan sát xu hướng hiện tại của chỉ số . Nếu chỉ số này đang tăng giá quá nóng, hãy hạn chế mua đuổi cổ phiếu và sử dụng đòn bẩy.

Nếu chỉ số đang giảm, hãy kiểm tra xem nó đã điều chỉnh được bao nhiêu so với mức đỉnh cuối cùng của nó. Quy tắc chỉnh ít nhất 6% -12% thì hãy hành động (Đây là những biến cố nhỏ, còn khi thị trường vào chu kỳ suy thoái thì chỉ số có thể giảm >20%, thậm chí 30% là có khả năng).

# 2. Đầu tư vào đâu?

Ở điểm trước, chúng ta đã hiểu khi nào thì bắt đầu đầu tư vào thị trường. Bây giờ chúng ta sẽ kiểm tra xem đầu tư tiền vào đâu.

Cổ phiếu tăng trưởng giá trị

Nhưng mua gì khi đến thời điểm thích hợp? Lời khuyên dễ dàng, mua cổ phiếu tăng trưởng với mức định giá phù hợp . Nói dễ hơn làm, phải không? Đúng. Nhưng nói thẳng ra, đó là cách duy nhất. Mình sẽ chia sẻ một số hiểu biết về khái niệm đầu tư tăng trưởng. Những điều đầu tiên trước tiên…

“Một công ty tuyệt vời không phải là một khoản đầu tư tuyệt vời nếu bạn trả quá nhiều cho cổ phiếu”

- Công ty tuyệt vời là như nào? Một công ty có thể tăng thu nhập nhanh (cổ phiếu tăng trưởng).

- Trả quá nhiều đồng nghĩa với việc mua một cổ phiếu đắt đỏ.

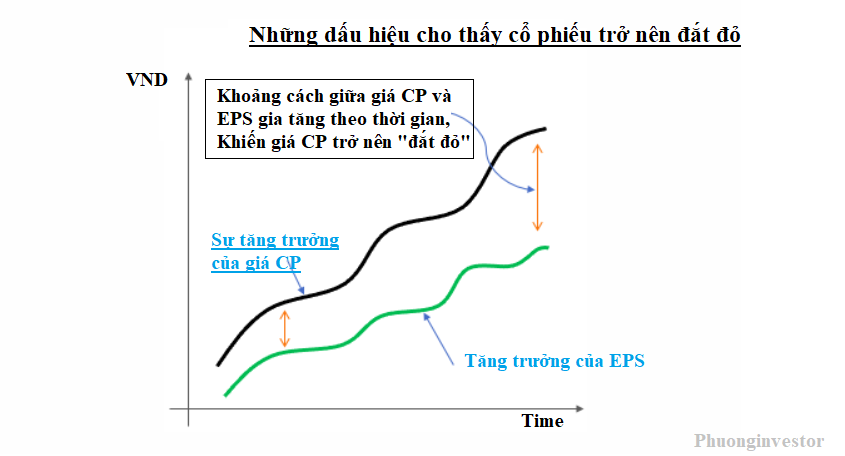

Các công ty phát triển nhanh là thiên đường của các nhà đầu tư. Các công ty này thu hút sự chú ý vì tốc độ tăng thu nhập của họ . Nhưng bởi vì nó đang ở trong ánh đèn sân khấu, giá cổ phiếu của nó tăng mạnh. Và khi giá cổ phiếu bắt đầu tăng nhanh hơn lợi nhuận của công ty, nó sẽ trở nên đắt đỏ. Hiện tượng này có thể được hiểu từ biểu đồ dưới đây của EPS so với giá.

Có ba khía cạnh của cổ phiếu tăng trưởng mà chúng ta phải nhớ:

- # 1. Thu nhập của cổ phiếu thúc đẩy giá : Giá cổ phiếu được thúc đẩy bởi các nguyên tắc cơ bản của hoạt động kinh doanh cơ bản của nó. Trong dài hạn, thu nhập (lợi nhuận) là yếu tố chi phối nhiều nhất ảnh hưởng đến giá. Nếu thu nhập chậm lại, sự tăng giá cuối cùng sẽ theo xu hướng.

- # 2. Quy mô làm giảm tốc độ tăng trưởng : Một công ty không phải lúc nào cũng phát triển với tốc độ nhanh. Khi nó phát triển và trở nên lớn hơn, nó có thể phát triển chậm hơn. Tại sao? Một công ty Việt Nam như Hòa Phát, Vinamilk có thể mở rộng thị trường sang các nước khác và phát triển nhanh hơn. Nhưng một Big company như Apple, Amazon sẽ tìm kiếm sự phát triển ở đâu?

- Chỉ số P/E : Cổ phiếu tăng trưởng thường giao dịch ở P/E cao. Nhưng PE bao nhiêu là chấp nhận được? Nó phụ thuộc đặc điểm từng ngành nghề. Nên tránh mua cổ phiếu giao dịch ở tỷ lệ PEG trên 1,2. Tại sao?

PEG là gì? Nó là một tỷ lệ giữa PE của một công ty và tốc độ tăng trưởng EPS. Khi PEG của cổ phiếu bằng một hoặc thấp hơn, giá đang tương xứng sự tăng trưởng của nó. Theo quy luật chung, PE trên 15 làm cho một cổ phiếu trở nên đắt đỏ. Vì vậy, để cổ phiếu này có PEG là một, tốc độ tăng trưởng EPS của nó phải là 15% mỗi năm.

Làm cách nào để đưa ra các giả định về tăng trưởng?

- Cổ phiếu Blue Chip : Trong dài hạn, chúng sẽ tăng trưởng với tốc độ cao hơn một phần tỷ lệ tăng trưởng GDP của cả nước . Giả định rằng, GDP của Việt Nam sẽ tăng trưởng với tốc độ 8% mỗi năm trong 10 năm tới. Có nghĩa là, cổ phiếu blue chip chất lượng có thể tăng trưởng ở mức 12% trong cùng kỳ (mức tăng trưởng 4%)

- Các công ty nhỏ hơn : Chất lượng các công ty nhỏ hơn thường có khả năng phát triển nhanh hơn. Trong điều kiện thị trường thuận lợi, thậm chí những công ty smallcap còn mang lại lợi nhuận vượt trội so với nhóm Bluechip.

Làm thế nào để tìm được cổ phiếu tăng trưởng chất lượng? Mình sẽ tìm kiếm cái mà Benjamin Graham gọi là “ công ty lớn tương đối không nổi tiếng ”.

- Giữ danh sách các công ty hàng đầu trong ngành giao dịch ở tỷ lệ PE thấp

- Sẽ không mua cổ phiếu từ danh sách này khi giá đang tăng. Mình sẽ chờ một tin xấu.

- Khi giá cổ phiếu điều chỉnh khoảng 10%, nó sẽ trở nên hấp dẫn.

- Việc điều chỉnh giá như vậy mang lại cho các công ty đầu ngành có upside tăng giá cao hơn.

# 3. Luôn đa dạng hóa

Việc chỉ tập trung tiền vào một số ít cổ phiếu có khả năng tạo ra vận may. Do đó, một số chuyên gia cho rằng việc đa dạng hóa là không cần thiết nếu chúng ta hiểu rõ về công ty . Nhưng thực tế là chúng ta không biết rõ về một công ty như chủ doanh nghiệp để sẵn sàng all in vào một cổ phiếu.

Vì vậy, các nhà đầu tư thông minh chắc chắn sẽ giữ cho danh mục đầu tư của họ đa dạng .

Trong số tất cả các công ty xuất hiện trong danh sách Forbes 400 năm 1982, chỉ có 16% trong số họ có thể lọt vào danh sách năm 2002. Để lọt vào danh sách Forbes 400 năm 2002, các công ty năm 1982 chỉ phải tăng trưởng 4,5%. mỗi năm. Nhưng họ vẫn không thể làm được.

Dữ liệu này cho chúng ta biết điều gì? Rất có thể trong số tất cả các cổ phiếu trong danh mục đầu tư của chúng ta, chỉ một số ít cổ phiếu có thể đầu tư sau 20 năm . Vì vậy, các nhà đầu tư thông minh sẽ giữ tiền của họ đa dạng thành nhiều loại tài sản, bao gồm nhiều cổ phiếu.

Kết luận

- Lý thuyết 10-90 : Nếu cần một (1) đơn vị năng lượng để xây dựng danh mục đầu tư, thì sẽ mất chín (9) đơn vị để duy trì nó. Vì vậy, việc mua cổ phiếu chỉ là bước khởi đầu. Quản lý danh mục đầu tư là một nhiệm vụ lớn hơn.

- Định thời điểm thị trường : Không có lý do gì để lãng phí năng lượng vào thời gian thị trường. Một giải pháp thay thế tốt hơn là bắt đầu đầu tư ngay sau khi chỉ số đã điều chỉnh đầy đủ.

- Đầu tư vào đâu : Cổ phiếu tăng trưởng, cổ phiếu giảm giá là những lĩnh vực được quan tâm. Hoặc SIP trong một quỹ mở chuyên nghiệp hơn.

- Đa dạng hóa : Các nhà đầu tư thông minh sẽ không bỏ qua việc giữ cho danh mục đầu tư của họ đủ đa dạng.

Đọc qua bài biết này có phải bạn thấy nó quen quen phải không? Có phải bạn thấy những ý này đã đọc ở đâu hoặc nghe ai đó chia sẽ rồi, không có điều gì mới ở đây>

Đúng rồi đó ạ, bởi vì những nhà đầu tư thông minh và chiến thắng trên thị trường chứng khoán thường hành động khác với đại đa số, thói quen của họ rất đơn giản bởi đa phần chúng ta quá phức tạp mà thôi.

Bài viết khá dài và hy vọng bạn thích bài viết này.

Hãy tiếp tục đọc và đầu tư vui vẻ nhé!