Giá trị Doanh nghiệp của các công ty cổ phần là bao nhiêu và các nhà đầu tư sử dụng nó cho mục đích của họ như thế nào?

Cách tính giá trị doanh nghiệp là một trong những cách để định giá công ty.

Giá trị vốn hóa thị trường cho chúng ta biết một công ty được định giá bao nhiêu theo thị trường. Nhưng riêng giá trị này có thể gây hiểu lầm.

Ngay cả giá trị doanh nghiệp cũng không thể được coi là giá trị thực của một công ty vì những lý do sau:

- Trong khi tính toán giá trị doanh nghiệp, khả năng tạo thu nhập của các công ty không được xem xét.

- Cơ sở tài sản của các công ty cũng không được phân tích.

Nhưng đây cũng là một thực tế rằng, giá trị doanh nghiệp là chỉ báo đáng tin cậy hơn về giá trị thực của cổ phiếu hơn là vốn hóa thị trường.

# 1. VỐN HÓA THỊ TRƯỜNG & NỢ CỦA CÔNG TY

Giả sử tôi muốn bán Công ty A của mình.

Chi phí mà một người phải trả để mua tất cả cổ phiếu của Công ty A bằng “vốn hóa thị trường” của nó.

Nhưng đây không phải là mức giá phù hợp mà công ty A phải được mua. Tại sao?

Để biết điều này, người ta phải biết cách tính vốn hóa thị trường.

Giá trị vốn hóa thị trường là, giá thị trường hiện tại nhân với số lượng cổ phiếu đang lưu hành trên thị trường.

Giá trị vốn hóa= P* N (P: giá thị trường, N: Số lượng cổ phiếu đang lưu hành)

Giả sử giá trị vốn hóa thị trường của Công ty A là 30 tỷ

Để tiếp quản A, bạn có thể trả 30 tỷ và nắm quyền kiểm soát A.

Nhưng đây sẽ là một sai lầm của Người mua. Có thể người bán công ty A sẽ đạt được mục đích và thu về 30 tỷ, nhưng người mua có thể mất theo cách khác.

Bởi vì, đối với khoản thanh toán 30 tỷ, người mua vẫn có thể phải chịu thêm chi phí liên quan đến việc mua lại 100% của A.

Giả sử tại thời điểm bán, Công ty A đang gánh khoản nợ 10 tỷ. Sau khi tiếp quản A, 10 tỷ này sẽ trở thành trách nhiệm của người mua.

Vì vậy, mặc dù bạn đã trả 30 tỷ, nhưng bạn sẽ cần phải trả thêm 10 tỷ cho những người cho vay của “A”.

Trong trường hợp này, chi phí của người mua sẽ tăng lên (30 tỷ + 10 tỷ = 40 tỷ)

Điều này chẳng khác nào người mua bị thiệt hại.

Nếu người mua chỉ trả 20 tỷ, coi như “A” có khoản nợ 10 tỷ phải tự chịu trách nhiệm thanh toán khoản nợ, thì đó sẽ là giá trị thực của công ty.

Tóm lại,20 tỷ chính là giá mà người mua phải trả để có được 100% cổ phần của “A”. Tại sao lại là 20 tỷ mà không phải là 30 tỷ như giá trị vốn hóa của nó trên thị trường?

Bởi vì trong tương lai, người mua sẽ phải đối mặt với một khoản chi phí bổ sung là 10 tỷ để thanh toán tất cả các khoản nợ hiện tại của “A”.

Bằng cách này, tổng chi phí hiệu quả của người mua sẽ không vượt quá.

Tổng chi phí hiệu quả cho người mua sẽ là 30 tỷ (20 tỷ trả cho chủ sở hữu hiện tại + 10 tỷ trả cho người cho vay).

Người mua chỉ phải trả 20 tỷ cho chủ sở hữu hiện tại của “A”.

Từ chính yếu tố nằm ẩn bên trong giá trị thực của công ty mà người ta cũng phải xem xét mức nợ trong khi tính toán giá trị thực?

Câu trả lời được ẩn trong Công thức Giá trị Doanh nghiệp .

ĐỌc thêm: Làm thế nào để định giá cổ phiếu

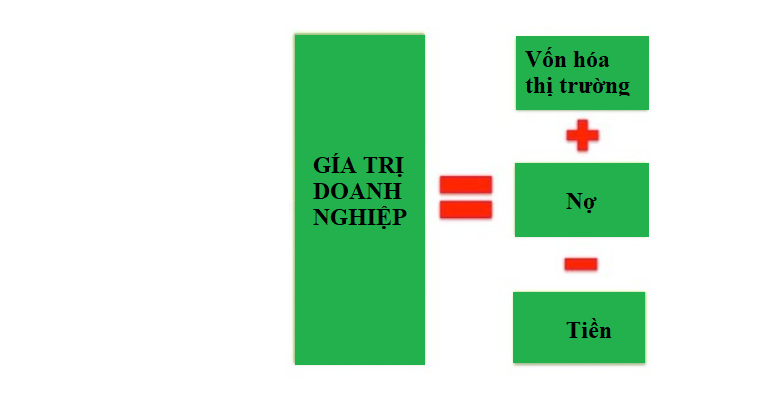

# 2. CÔNG THỨC GIÁ TRỊ DOANH NGHIỆP LÀ GÌ?

Việc ước tính giá trị thực của bất kỳ công ty nào bằng cách sử dụng công thức giá trị doanh nghiệp sẽ giúp người dùng đi đến kết luận hợp lý hơn.

Để sở hữu 100% quyền sở hữu của bất kỳ công ty niêm yết nào, nhà đầu tư sẽ cần mua cổ phiếu của công ty đó theo giá thị trường.

Đây là giá trị của một công ty theo vốn hóa thị trường (Giá thị trường x Số lượng cổ phiếu đang lưu hành).

Sau khi một người sở hữu công ty, khoản nợ của công ty do chủ sở hữu trước đó mua lại cũng phải được thanh toán.

Nhưng đây không phải là kết thúc. Còn một bước nữa. Chúng ta cũng sẽ xem xét các công ty có Tiền mặt không?

Giả sử, công ty “A” có một số “tiền và tương đương tiền”. [Lưu ý: Tiền mặt hiển thị trong bảng cân đối kế toán của công ty. Do đó, nó không thể bị ẩn khỏi người mua.]

Khi người mua mua “A”, những khoản dự trữ tiền mặt này cũng thuộc quyền của anh ta.

Hãy lấy một ví dụ giả định để hiểu rõ ràng.

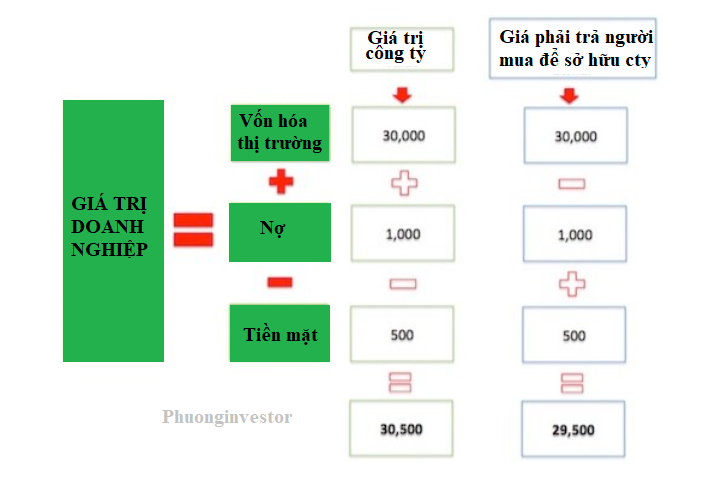

# 2.1 Ví dụ 2 – Công ty “A”

- Vốn hóa thị trường: 30.000 tỷ

- Nợ: 1.000 tỷ

- Tiền mặt: 500 tỷ

Giá trị doanh nghiệp của Công ty “A” là bao nhiêu?

Người mua phải trả bao nhiêu cho chủ sở hữu hiện tại để sở hữu 100% cổ phần trong “A”?

Hãy sử dụng công thức giá trị doanh nghiệp để trả lời 2 câu hỏi sau:

Giá trị doanh nghiệp của “A” là 30.500 tỷ

Người mua phải trả 29.500 tỷ cho chủ sở hữu hiện tại.

Tổng số tiền người mua chi ra phải bằng Vốn hóa thị trường. Trong khoản tiền này, người mua không bị lỗ

Cho phép xem những gì người mua phải trả tiền khi mua “A”

- 29.500 tỷ – Thanh toán cho người mua hiện tại.

- 1,000 tỷ – Khoản thanh toán cho người cho vay để thanh toán khoản nợ “A”.

- -500 tỷ – Tiền mặt có sẵn của “A” được người mua sử dụng.

- Tổng tiền mặt = 29.500 + 1.000-500 = 30.000 tỷ

# 2.2 Ví dụ 2 – Công ty “B”

- Vốn hóa thị trường: 30.000 tỷ

- Nợ: 500 tỷ

- Tiền mặt: 600 tỷ

Giá trị doanh nghiệp của Công ty “B” là bao nhiêu?

Người mua phải trả bao nhiêu cho chủ sở hữu hiện tại để sở hữu 100% cổ phần trong “B”?

Hãy sử dụng lại công thức giá trị doanh nghiệp.

Giá trị doanh nghiệp = Vốn hóa thị trường + Nợ-Tiền mặt.

Giá trị doanh nghiệp = 30.000 + 500-600 = 29.500 tỷ

Khoản thanh toán cho chủ sở hữu hiện tại = Vốn hóa thị trường + Tiền mặt.

Thanh toán được thực hiện = 30.000-500 + 600 = 30.100 tỷ

Cho phép xem những gì là tiền mặt cho người mua khi mua “B”

- 30.100 tỷ – Thanh toán cho người mua hiện tại.

- 500 tỷ – Khoản thanh toán cho người cho vay để thanh toán khoản nợ “B”.

- -600 tỷ – Tiền mặt sẵn có của “B” được người mua sử dụng.

- Tổng tiền mặt = 30.100 + 500-600 = 30.000 tỷ.

# 3. GIẢI THÍCH CÔNG THỨC GIÁ TRỊ DOANH NGHIỆP

Hãy xem xét các thành phần riêng lẻ của việc tính toán giá trị doanh nghiệp.

Một lời giải thích ngắn gọn về các thành phần riêng lẻ sẽ giúp hiểu rõ hơn về chủ đề này.

Chủ yếu có 3 yếu tố cấu thành chính của giá trị doanh nghiệp:

- Vốn hóa thị trường

- Nợ

- Tiền mặt

Ý nghĩa của từng thành phần và cách chúng ta ước tính giá trị thực.

# 3.1 Vốn hóa Thị trường:

Đối với một công ty đang hoạt động kinh doanh tốt, các con số vốn hóa thị trường thường đánh giá công ty ở mức cao hơn.

Giá trị thực của một công ty như vậy sẽ nhỏ hơn giá trị vốn hóa thị trường của nó.

Làm thế nào để tính toán vốn hóa thị trường? = Số lượng cổ phiếu x Giá thị trường.

# 3.2 Nợ:

Ngoài vốn hóa thị trường, người mua cũng cần phải trả hết nợ.

Vì vậy, nếu một công ty được mua lại với giá trị vốn hóa thị trường là 30.000 tỷ, và nó cũng mắc một khoản nợ là 1.000 tỷ, thì tổng chi phí mua lại công ty sẽ là 31.000 tỷ.

Người mua phải cẩn thận hơn để đảm bảo rằng khoản thanh toán được thực hiện để mua lại công ty nhiều hơn vốn hóa thị trường của nó.

Do đó, thành phần nợ trong công thức giá trị doanh nghiệp làm cho người mua nhận thức được khoản nợ phải trả trong tương lai này.

# 3.3 Tiền và các khoản tương đương tiền:

“Tiền và các khoản tương đương tiền” cũng có thể được lấy từ bảng cân đối kế toán của công ty.

Tiền và các khoản tương đương tiền là thước đo vốn lưu động mà công ty sử dụng để quản lý chi phí hàng ngày của công ty.

Tốt nhất là tất cả các công ty nên duy trì giá trị dương của tiền mặt trong tài khoản vãng lai của họ.

Điều này có nghĩa là, ngay cả sau khi thanh toán tất cả các khoản nợ phải trả của mình (thanh toán cho nhà cung cấp, lãi cho các khoản vay, v.v.), các công ty vẫn còn đủ tiền mặt trong tài khoản vãng lai của mình.

Điều này thể hiện sức khỏe tài chính tốt của công ty.

Làm thế nào một người mua có thể sử dụng tiền mặt của công ty mà anh ta đã mua gần đây?

Số tiền còn lại này có thể được người mua sử dụng để thanh toán một phần các khoản nợ đã mua của công ty.

PHẦN KẾT LUẬN

Đối với các nhà đầu tư giá trị, một công ty đang duy trì lượng tiền mặt thanh khoản cao và mức nợ thấp là mối quan tâm lớn.

Các nhà đầu tư giá trị sẽ luôn muốn liên kết tiền mặt và nợ với giá trị thực của các công ty.

Do đó, để định giá một công ty chính xác, công thức giá trị doanh nghiệp là một công cụ tốt.

Giá trị doanh nghiệp đánh giá công thức công ty cao hơn trong các điều kiện sau:

- Nếu một công ty được các nhà đầu tư ưa chuộng (vốn hóa thị trường cao).

- Nợ thấp &

- Có tính thanh khoản cao.

Chúc bạn đầu tư thành công!