Làm thế nào để đinh giá cổ phiếu? Quá trình định giá dễ hay khó? Mất bao lâu để định giá cổ phiếu?

Đây là một vài câu hỏi phổ biến mà ai khi tham gia đầu tư chứng khoán cũng quan tâm. Đánh giá cổ phiếu là điều quan trọng trước khi mua bất kỳ cổ phiếu nào. Bước này là không thể tránh khỏi .

Quá trình đánh giá cổ phiếu có dễ dàng? Không hẳn vậy. Có lẽ đây là lý do tại sao ít người sử dụng đến phân tích cổ phiếu chi tiết . Điều gây khó khăn là không có nhiều nhà đầu tư có khả năng đọc và hiểu các báo cáo tài chính của các công ty.

Đọc các báo cáo tài chính như Warren Buffett…

Làm thế nào để trở thành Warren Buffett? Phương khẳng định là chúng ta không nên thử. Tại sao? Bởi vì ngài ấy tham gia thị trường chứng khoán với vai trò lớn hơn cả một nhà đầu tư đơn thuần. Thậm chí số tiền tham gia, vai trò vị trí trong doanh nghiệp cũng khác hẳn chúng ta rồi vậy tại sao phải “trở thành Warren Buffett”.

Thật ra đọc và hiểu các báo cáo tài chính là một kỹ năng . Nó là một loại kỹ năng có thể liên quan đến kỹ năng viết mã của một lập trình viên phần mềm.

Phải nói rằng, có những công cụ có sẵn cho những người phi tài chính, có thể giúp đánh giá cổ phiếu. Những công cụ này có thể biến chúng ta thành Warren Buffett trong việc chọn cổ phiếu? Không .

Những công cụ này có hiệu quả không. Có , ít nhất nó xây dựng một nhận thức về công ty trong tâm trí của nhà đầu tư .

Vì vậy, quay trở lại chủ đề của chúng ta, làm thế nào để đánh giá giá cổ phiếu? Những công cụ nào mà một người bình thường có thể sử dụng để đánh giá giá cổ phiếu? Cách dễ nhất là sử dụng ” Tỷ lệ tài chính “.

Nhưng trước khi chúng ta có thể tiếp tục hãy xem chúng ta có thể sử dụng tỷ lệ tài chính nào để đánh giá cổ phiếu.

Luôn có một sự phân vân giữa các nhà đầu tư rằng, nên mua cổ phiếu nào? Ngay cả khi chúng ta mua một cổ phiếu tốt nhưng vẫn thua lỗ.

TẠI SAO VIỆC ĐỊNH GIÁ CỔ PHIẾU BẰNG CÁC TỶ SỐ TÀI CHÍNH LẠI QUAN TRỌNG?

Để hiểu điều này, chúng ta hãy lấy một ví dụ thực tế. Giả sử bạn đã mua cổ phiếu của HPG được biết đến với các nguyên tắc kinh doanh cơ bản rất tốt .

Bạn đã mua cổ phiếu của VNM vào ngày 22/2/2019 với mức giá 115 / cổ phiếu. Nhưng đến hôm nay ngày 22/2/2020 sau 1 năm thì HPG đã giao dịch giá 84/ cổ phiếu. Tức tỷ suất sinh lời là -27%

Là một nhà đầu tư, bạn sẽ không lo lắng và bối rối khi thấy điều đó? Bạn đã cẩn thận và mua một cổ phiếu tốt như VNM, nhưng giá của nó vẫn đang giảm. Hành vi như vậy của cổ phiếu tạo ra một sự hoảng loạn trong tâm trí của bạn phải không?

Nhưng cho phép Phương nói điều này, “Những phản ứng hoảng loạn, không được hiểu biết của chúng ta gây hại cho chúng ta nhiều hơn chính thị trường biến động”. Đây là lúc mà yêu cầu định giá cổ phiếu trở nên rất quan trọng.

Khi chúng ta mua một cổ phiếu, chúng ta thực sự đang mua một cổ phần từ lợi nhuận của công ty . Vì vậy, cách đúng đắn là mua cổ phiếu có thể tạo ra nhiều lợi nhuận hơn . Đây là những cổ phiếu nào?

Cổ phiếu của các doanh nghiệp mạnh được mua ở mức giá được định giá thấp.

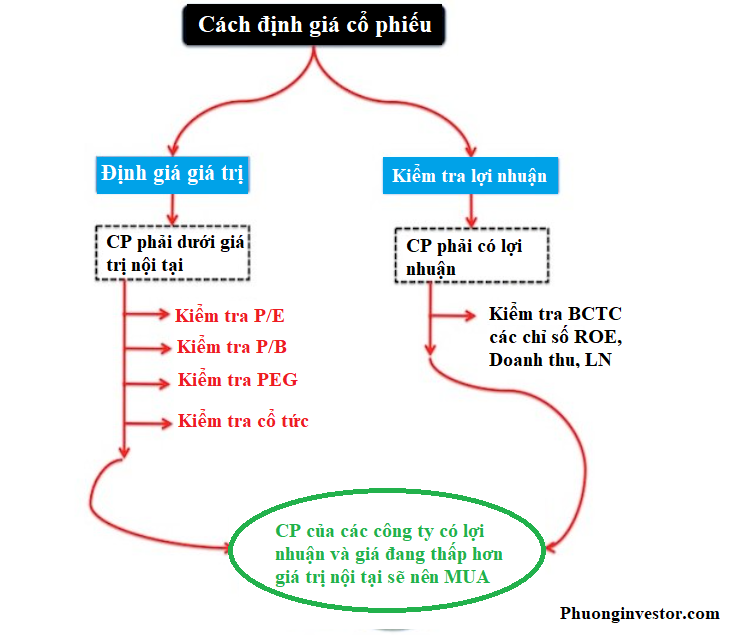

Với sự hiểu biết này, bây giờ chúng ta có thể nói rằng có hai phần để đánh giá cổ phiếu:

- Đánh giá sức khỏe doanh nghiệp.

- Đánh giá giá cổ phiếu.

Chúng ta sẽ chỉ mua cổ phiếu của những công ty có nền tảng kinh doanh vững chắc. Họ cũng phải giao dịch ở mức giá được định giá thấp hơn.

Vậy điều này giải thích thế nào về sự thất bại VNM của chúng ta? Có thể có hai lý do cho nó:

- Cổ phiếu của VNM được mua ở mức giá được định giá quá cao, hoặc

- Giá đang giảm do biến động giá bình thường.

Nếu cổ phiếu được định giá quá cao, thì đó là một vấn đề. Đây là lúc việc đánh giá giá cổ phiếu trở nên hữu íc.

Nếu giá của cổ phiếu giảm chỉ do biến động giá, không cần lo lắng, nó sẽ tăng trở lại theo thời gian. Trên thực tế, khi giá sẽ giảm, thay vì lo lắng, các nhà đầu tư có vốn nhàn rỗi vẫn có thể tận dụng cơ hội để mua nhiều cổ phiếu hơn đang giao dịch mức thấp hơn.

Do đó, biết cách định giá cổ phiếu giúp nhà đầu tư không hoảng sợ khi giá giảm quá nhiều.

Mọi người có thể tiếp cận đánh giá cổ phiếu theo hai cách:

- Quy trình chi tiết: Phương pháp tiếp cận giá trị nội tại.

- Quy trình dễ dàng: Phương pháp tiếp cận tỷ lệ tài chính.

# 1. PHƯƠNG PHÁP TIẾP CẬN GIÁ TRỊ NỘI TẠI…

Ước tính giá trị nội tại của cổ phiếu là một phần của định giá cổ phiếu chi tiết. Tại sao phải quan tâm đến việc đi vào chi tiết và ước tính giá trị nội tại của cổ phiếu?

Bởi vì giá thị trường của một cổ phiếu không bao giờ có thể làm rõ được cổ phiếu được định giá quá cao hay được định giá thấp hơn. Nó không thể nói liệu hoạt động kinh doanh cơ bản có lành mạnh hay không.

Trên thực tế, cổ phiếu tốt thường giao dịch ở mức giá được định giá quá cao. Do đó, nếu chúng ta có ý định mua một cổ phiếu tốt, thì khả năng cao là chúng ta sẽ mua chúng ở mức giá được định giá quá cao. Làm thế nào để ngăn bản thân phạm phải sai lầm này? Biết giá trị nội tại của cổ phiếu.

Nhưng tại sao cổ phiếu tốt lại giao dịch ở mức giá được định giá quá cao? Vì cổ phiếu tốt sẽ thu hút sự chú ý của nhiều người mua hơn. Có nghĩa là, cầu của cổ phiếu tốt thường vượt quá cung. Và nhà đầu tư chấp nhận đầu tư cổ phiếu với thời gian hoàn vốn lâu hơn. Do đó, giá của những cổ phiếu đó bị định giá quá cao.

Mua một cổ phiếu tốt ở mức giá quá cao cũng nguy hiểm như mua một cổ phiếu xấu.

Nhưng đây cũng là một thực tế rằng ước tính giá trị nội tại không phải là dễ dàng đối với những người thông thường. Vì vậy, giải pháp thay thế tốt nhất hiện có là sử dụng phương pháp tiếp cận các tỷ lệ tài chính.

# 2. PHƯƠNG PHÁP TIẾP CẬN TỶ LỆ TÀI CHÍNH…

Nếu mọi người không muốn đi vào quá nhiều chi tiết, thì cách giải quyết dễ dàng là nhờ sự trợ giúp của các tỷ lệ tài chính.

Mặc dù việc sử dụng tỷ lệ tài chính không phải là một cách tiếp cận dễ bị đánh lừa, nhưng chúng có thể đưa ra nhận thức công bằng về sức khỏe và định giá cổ phiếu .

Gợi ý cho bạn một mẹo đơn giản để tìm danh sách các cổ phiếu hàng đầu của riêng bạn, khi đánh giá cổ phiếu bằng cách sử dụng các tỷ lệ tài chính. Làm theo các bước dưới đây và nhận kết quả.

# 2.1 Chuẩn bị danh sách các cổ phiếu hàng đầu

Lập danh sách 100 cổ phiếu hàng đầu về giá trị vốn hóa thị trường trong bảng excel. Khi danh sách này đã sẵn sàng, hãy thêm một vài cột mới trong excel và bắt đầu thêm các tỷ lệ sau vào mỗi cổ phiếu:

- P / E .

- Tỷ lệ P / B .

- Tỷ lệ PEG

- Tỷ suất cổ tức trung bình trong 5 năm qua (DY 5 năm) .

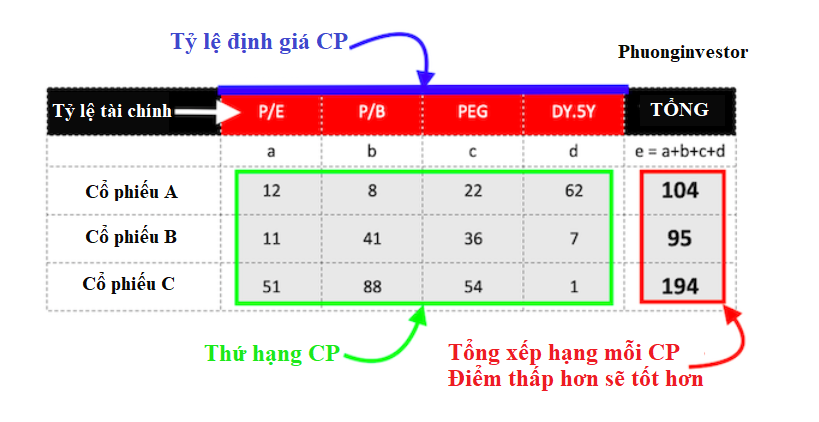

# 2.2 Xếp hạng các cổ phiếu

Bắt đầu xếp hạng cho tất cả 100 cổ phiếu như giải thích bên dưới:

(1) Cổ phiếu có vốn hóa thị trường cao nhất sẽ được xếp hạng 1. Tương tự, cổ phiếu có vốn hóa thị trường thấp nhất sẽ được xếp hạng 100.

(2) Cổ phiếu có hệ số P / E thấp nhất sẽ được xếp hạng 1. Tương tự, cổ phiếu có hệ số P / E cao nhất sẽ được xếp hạng 100.

(3) Cổ phiếu có tỷ lệ P / B thấp nhất sẽ được xếp hạng 1. Tương tự, cổ phiếu có tỷ lệ P / B cao nhất sẽ được xếp hạng 100.

(4) Cổ phiếu có tỷ lệ PEG thấp nhất sẽ có thứ hạng là 1. Tương tự, cổ phiếu có tỷ lệ PEG cao nhất sẽ được xếp hạng 100.

(5) Cổ phiếu có tỷ suất cổ tức cao nhất (5Y) sẽ được xếp hạng 1. Tương tự, cổ phiếu có tỷ suất cổ tức thấp nhất sẽ được xếp hạng 100.

# 2.3 Chọn 25 cổ phiếu hàng đầu để sàng lọc tiếp.

Sau khi xếp hạng được thực hiện như đã giải thích ở mục 2.2 ở trên, bước tiếp theo là bắt đầu quá trình sàng lọc.

Thêm thứ hạng thu được của từng cổ phiếu dưới tiêu đề “Vốn hóa thị trường, tỷ lệ P / E, tỷ lệ P / B, tỷ lệ PEG và tỷ suất cổ tức”. Đây sẽ là Tổng Xếp hạng của cổ phiếu .

Giả sử một cổ phiếu có xếp hạng riêng lẻ như hình dưới đây. Tổng thứ hạng của nó sẽ như thế này:

Khi thứ hạng của tất cả 100 cổ phiếu đang được thêm vào, hãy sử dụng bộ lọc để sắp xếp cột “TỔNG” từ số thấp hơn đến số cao hơn.

Có nghĩa là, cổ phiếu có thứ hạng tích lũy thấp nhất sẽ đứng đầu và cổ phiếu có thứ hạng tích lũy cao nhất sẽ đứng sau cùng.

25 cổ phiếu hàng đầu trong danh sách này sẽ nằm trong danh sách theo dõi của bạn.

# 2.4 Kiểm tra khả năng sinh lời của doanh nghiệp

Đánh giá các cổ phiếu này dựa trên lợi nhuận của hoạt động kinh doanh cơ bản của nó.

Từ danh sách 100 công ty hàng đầu, chúng ta đã xác định được các công ty lớn có giá thị trường được đánh giá khá cao.

Tuy nhiên chúng ta vẫn chưa kiểm tra các nguyên tắc kinh doanh cơ bản của cổ phiếu. Để làm điều này, chúng ta bám vào những điều cơ bản. Cơ sở là để kiểm tra xem công ty đang sử dụng tiền của mình để hoạt động kinh doanh tốt như thế nào .

Tại sao phải làm theo cách tiếp cận này để thiết lập lợi nhuận của công ty? Có một số công ty tạo ra lợi nhuận cao trong một năm và sau đó vỡ nợ vào năm tiếp theo. Các nhà đầu tư phải mệt mỏi với những công ty gian xảo như vậy.

Có những tỷ số tài chính có thể giúp chúng ta xác định các công ty vốn có lợi nhuận . Một trong những tỷ số tài chính đó là ROE (lợi tức trên vốn sử dụng) .

ROE cao có nghĩa là công ty được định vị mạnh mẽ để tạo ra cùng mức thu nhập trong tương lai.

Thêm một cột khác trong trang tính excel của bạn. Bắt đầu thêm con số ROE với 25 cổ phiếu hàng đầu có được ở trên. Xếp hạng 25 cổ phiếu này theo thứ tự ROE của chúng.

Các cổ phiếu có ROE cao nhất sẽ được xếp hạng là một (1) và với ROE thấp nhất sẽ được xếp hạng là hàng trăm (100).

Sau khi xếp hạng 25 cổ phiếu hàng đầu được thực hiện, cổ phiếu được RoCE xếp hạng một (1) trở thành cổ phiếu được ưu tiên nhất .

KẾT LUẬN :

Từ danh sách 100 cổ phiếu, nhắm đến 3 cổ phiếu hàng đầu cuối cùng trong danh sách. Cách đơn giản này để đánh giá một cổ phiếu là hiệu quả.

Khi áp dụng các tiêu chí sàng lọc này, các cổ phiếu xuất hiện cuối cùng là các cổ phiếu mạnh về cơ bản đang giao dịch ở mức giá chiết khấu. Chúng đại diện cho các cổ phiếu sau:

- Cổ phiếu mạnh? ( vốn hóa thị trường cao , RoE cao).

- Định giá thấp cổ phiếu? ( P / E, P / B, PEG, Cổ tức ).

Chúc bạn đầu tư vui vẻ.

Đọc thêm: Hướng dẫn chi tiết nhất cách đầu tư cho người mới 2021