Ngân hàng Nhà nước Việt Nam vừa có thông báo về việc điều chỉnh lãi suất điều hành lớn nhất trong một thế kỷ, trong một nỗ lực nhằm kiểm soát mức lạm phát và tỷ giá đang tăng mạnh.

Mặc dù kinh tế Việt Nam trong quý 3 vẫn tăng trưởng mạnh 13.67% so với cùng kỳ 2021 nhưng đó là so sánh trên cùng nền thấp 2021 do ảnh hưởng của Covid và NHNN vẫn quyết định tăng lãi suất điều hành để bình ổn tỷ giá.

Chúng ta xem xét những gì đang xảy ra, triển vọng dài hạn đối với lãi suất và lạm phát của Việt Nam. Và quan trọng là nó có ý nghĩa như thế nào đối với các khoản tiết kiệm và đầu tư của bạn.

Điều đầu tiên- Lãi suất là gì?

Hiểu một cách đơn giản thì lãi suất là số tiền lãi mà bên đi vay trả cho bên cho vay.

Trong bài viết này, chúng ta đặc biệt nói về lãi suất do Ngân hàng Nhà nước Việt Nam (NHNN) đặt ra – thường được gọi là lãi suất cơ bản.

Tại Mỹ, lãi suất cơ bản do Cục Dự trữ Liên bang (FED) quy định và tại Khu vực đồng tiền chung châu Âu do Ngân hàng Trung ương Châu Âu quy định (ECB).

Lãi suất cơ bản ảnh hưởng đến bạn như thế nào?

Tỷ lệ mà một ngân hàng trung ương, chẳng hạn như Ngân hàng Nhà nước Việt Nam, tính phí cho các ngân hàng thương mại có tác động đến mức họ tính phí cho bạn đối với các khoản vay và thế chấp, cũng như mức lãi suất bạn nhận được khi gửi tiết kiệm với họ.

Vì vậy, chi phí đi vay và lợi nhuận từ khoản tiết kiệm của bạn phụ thuộc phần lớn vào lãi suất do Ngân hàng Nhà nước Việt Nam quy định.

- Nếu lãi suất cơ bản tăng, các ngân hàng phải lấy tiền với lãi suất cao hơn, có nghĩa là chi phí thế chấp và các khoản vay khác thường cũng tăng – đó không phải là tin tốt.

- Mặt khác, bạn sẽ kiếm được nhiều lãi hơn từ khoản tiết kiệm của mình.

Lãi suất cơ bản cũng đóng một vai trò quan trọng trong chính sách kinh tế

Ngân hàng Nhà nước Việt Nam sử dụng lãi suất cơ bản như một công cụ để kiểm soát lạm phát.

Lý thuyết là lãi suất cơ bản càng cao, thì các cá nhân và doanh nghiệp càng có nhiều động lực để tiết kiệm hơn là đi vay tiền: họ sẽ nhận được lợi nhuận cao hơn từ khoản tiết kiệm của mình nhưng phải trả nhiều hơn cho bất kỳ khoản vay nào.

Vì vậy, nếu lạm phát quá cao, NHNN có khả năng tăng lãi suất cơ bản để khuyến khích tất cả chúng ta chi tiêu ít hơn và tiết kiệm nhiều hơn. Đổi lại, NHNN hy vọng điều này sẽ giúp đưa giá tăng – lạm phát – trở lại trong tầm kiểm soát.

Mối liên hệ giữa lạm phát và lãi suất

Nhiều người không chắc chắn chính xác lạm phát là gì hoặc nó ảnh hưởng như thế nào đến tiền mặt của họ. Nhưng điều quan trọng là phải hiểu điều này để bạn có thể quyết định xem mình có cần phải hành động hay không.

Trước hết cần nhắc lại khái niệm “Lạm phát là gì?”

Lạm phát là sự tăng giá chung liên tục khu vực hàng hóa, dịch vụ theo thời gian và sự mất giá của đồng tiền tệ nào đó.

Đọc thêm: Nguyên nhân và ý nghĩa của lạm phát tác động đến nền kinh tế.

Ví dụ: 1 tô phở cách đây 10 năm có giá 10k/ bát nhưng bây giờ 1 bát phở có giá 30k/ bát.

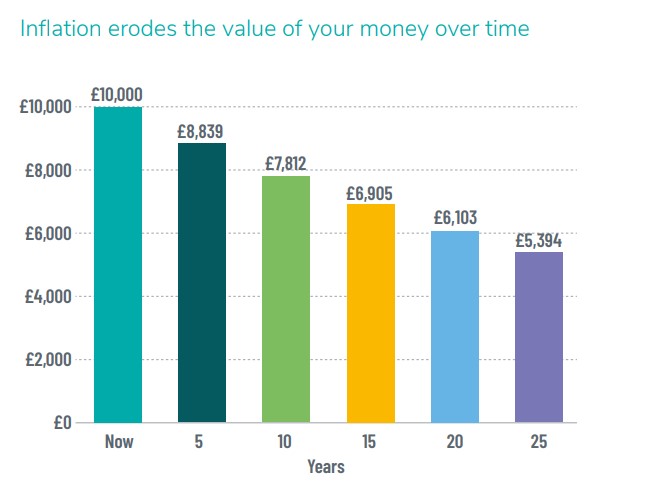

Nói một cách đơn giản, nếu lạm phát cao hơn lãi suất tiền của bạn trong tài khoản tiết kiệm hoặc tiền gửi bằng tiền mặt, thì sức mua tiền của bạn sẽ giảm trong dài hạn. Kết quả là bạn sẽ có thể mua ít hơn với số tiền của mình so với khi bạn mới bắt đầu tiết kiệm.

# Lạm phát và lãi suất được quản lý thế nào?

Các chính phủ tính đến tỷ lệ lạm phát khi đưa ra các quyết định chính sách. Lạm phát cũng tác động đến cách các khoản phúc lợi của nhà nước, chẳng hạn như lương hưu của nhà nước, sẽ tăng lên mỗi năm.

Nếu giá cả tăng nhanh hơn tỷ lệ lạm phát mục tiêu của một quốc gia, ngân hàng ấn định lãi suất của quốc gia đó sẽ xem xét tăng lãi suất để duy trì mục tiêu lạm phát.

Lãi suất cao hơn khuyến khích mọi người tiết kiệm và chi tiêu ít hơn, có nghĩa là giá cả sẽ tăng chậm hơn và lạm phát thấp hơn. Lãi suất thấp hơn đồng nghĩa với việc vay tiền rẻ hơn, khiến mọi người chi tiêu nhiều hơn, điều này sẽ làm tăng lạm phát.

#Lạm phát gia tăng và lãi suất thấp có tác động gì đến tiền của bạn?

Mặc dù sự tăng giá nhỏ của hàng hóa và dịch vụ có thể không được chú ý ngay lập tức, nhưng về lâu dài, sự tăng giá này có thể có tác động đến những gì bạn có thể mua bằng tiền của mình. Và khi lãi suất thấp hơn tỷ lệ lạm phát, khả năng chi tiêu của khoản tiết kiệm dựa trên tiền mặt của bạn sẽ giảm xuống.

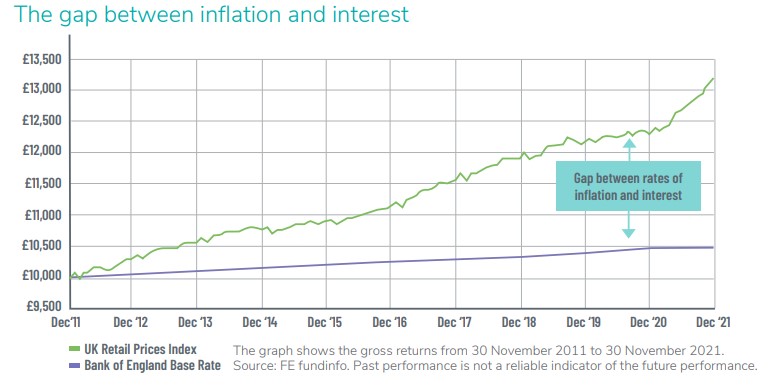

Biểu đồ dưới đây cho thấy mối quan hệ giữa lãi suất thấp và lạm phát.

Nếu bạn giữ 10.000 bảng Anh trong ngân hàng trong mười năm, từ ngày 30 tháng 11 năm 2011 đến ngày 30 tháng 11 năm 2021, sẽ có rất ít sự tăng trưởng về giá trị số tiền của bạn. Đường màu tím, đại diện cho lãi suất cơ bản của Ngân hàng Trung ương Anh, cho biết sự thay đổi của giá trị. Tuy nhiên, lạm phát (đường màu xanh lá cây) đã tăng nhiều hơn đáng kể trong cùng khung thời gian.

Điều quan trọng nhất cần lưu ý ở trên là khoảng cách giữa các đường màu xanh lá cây và màu tím. Đó là

khoảng cách giữa lãi suất và tỷ lệ lạm phát. Những gì nó cho thấy là sức mua tiền của bạn sẽ giảm bao nhiêu trong khoảng thời gian mười năm này. Và sẽ tiếp tục giảm miễn là lãi suất vẫn ở dưới mức lạm phát.

Tình hình lãi suất và lạm phát hiện nay (2022)

Ngân hàng nhà nước hiện có mục tiêu lạm phát dưới 3% và tỷ lệ lạm phát cơ bản được kiểm soát tốt do kinh tế Việt Nam vẫn đang giai đoạn phục hồi mạnh sau đại dịch Covid 2020-2021.

Nhưng đối với nhiều nước trên thế giới thì con số lạm phát đã vượt quá mức đó kể từ tháng 8 năm 2021 – như Ngân hàng Trung Ương Anh đã đạt mức cao nhất là 9,4% hay theo báo cáo mới nhất của Bộ Lao động Mỹ, lạm phát tại Mỹ trong tháng 9 là 8,2%.

Không chỉ có ở Anh hay Mỹ và nhiều nước khác khu vực Châu Âu trải qua tình trạng lạm phát gia tăng – giá hàng hóa tăng, bao gồm cả dầu mỏ, đã dẫn đến áp lực lạm phát gia tăng trên toàn cầu. Và sự gia tăng liên tục của chi phí năng lượng, do Nga xâm lược Ukraine, không có dấu hiệu chậm lại.

Ngân hàng Trung ương Anh cho rằng chi phí năng lượng tăng sẽ đẩy lạm phát ở Anh lên 13%. Vì vậy, họ đã hành động, và tăng lãi suất cơ bản thêm 0,5% trong một nỗ lực để kiềm chế lạm phát. Lãi suất hiện đang ở mức cao nhất kể từ tháng 12 năm 2008 sau lần tăng mạnh nhất kể từ năm 1995.

Tương tự Cực dự trữ Liên bang Mỹ đã có 4 lần tăng lãi suất trong năm 2022 lên ở con số 4% và dự báo sẽ còn 2 đợt tăng vào Tháng 11/2022 và Tháng 12/2022 nhằm hạ nhiệt lạm phát, hiện ở mức cao nhất trong 4 thập kỷ qua.

Điều này có ý nghĩa gì đối với tiết kiệm?

Mặc dù việc tăng lãi suất có thể là tin xấu đối với người vay nợ nhưng những người gửi tiết kiệm có thể thấy lợi nhuận của họ tăng lên.

Việc tăng lãi suất có thể sẽ có tác động tích cực đến các tài khoản tiết kiệm, với nhiều ngân hàng tăng cường chào bán. Nhưng điều quan trọng cần nhớ là lãi suất bạn kiếm được khi gửi tiết kiệm bằng tiền mặt sẽ vẫn thấp hơn nhiều so với tỷ lệ lạm phát, do đó giá trị tiền của bạn đang giảm theo điều kiện thực tế.

Có một áp lực tài chính không thể phủ nhận đối với các hộ gia đình thiếu tiền sẽ tiếp tục gia tăng trong những tháng tới, với việc giá năng lượng, thực phẩm và nhiên liệu tăng cao không có dấu hiệu chậm lại. Mức tăng 1% không có khả năng đủ để cân bằng điều này. ‘”

Điều này có ý nghĩa gì đối với các khoản đầu tư?

Khi nói đến các khoản đầu tư của bạn – lạm phát và lãi suất tăng thường là một dấu hiệu tiêu cực cho thị trường chứng khoán vì chúng cho thấy một giai đoạn hoạt động kinh tế chậm lại sẽ theo sau.

Nhưng tin tốt là mức tăng giá hiện tại đã được dự kiến nên có thể đã được định giá bởi các thị trường toàn cầu. Điều đó có nghĩa là bạn không nên thấy quá nhiều biến động trên thị trường sau sự gia tăng lãi suất này.

Khi nói đến trái phiếu, lãi suất cao hơn làm giảm lợi tức trái phiếu và làm cho những trái phiếu kém hấp dẫn hơn. Điều này có thể có tác động tiêu cực đến thu nhập trong tương lai của các công ty, đặc biệt là những công ty dựa vào các khoản vay. Vì vậy, có thể giá cổ phiếu của một số công ty cũng có thể bị ảnh hưởng.

Vào những thời điểm như thế này, điều quan trọng là các nhà đầu tư phải bình tĩnh và không phản ứng với các sự kiện kinh tế ngắn hạn. Thị trường chứng khoán thường chiết khấu giá rẻ mạc trước 3- 6 tháng so với chu kỳ nền kinh tế.

Vì thế có thể nói giai đoạn này “Đau khổ của người này là cơ hội đổi đời của người khác”.

Đây là thời kỳ mình gọi là reset tài sản trên toàn thế giới. Cơ hội phải gọi là 1000 năm có một với những người đang có sẵn tiền mặt nhàn rỗi vì họ có thể gom mua tài sản giá rẻ mà rất nhiều người vì sự thiếu biết, tâm lý bi quan và đang bị nợ bao vây phải bán đi giá rẻ.

Hướng đi cho nhà đầu tư khi lạm phát và lãi suất tăng mạnh

Nếu bạn không chắc chắn các sự kiện kinh tế và thị trường có thể ảnh hưởng như thế nào đến các khoản đầu tư của mình hoặc lo ngại về tác động của việc tăng lạm phát và lãi suất, bạn có thể tạm thời “bỏ quên” tài khoản.

Hãy cho mình nhiều thời gian để nghỉ ngơi thư thái đầu óc và tìm kiếm một người tư vấn đủ kinh nghiệm và tài năng có thể giúp bạn cơ cấu danh mục cũng như hướng đầu tư sắp tới.

Lời khuyên chung nhất mình muốn gợi ý cho tất cả mọi người đó là: Tiết kiệm và tiết kiệm

Khi kinh tế bước vào giai đoạn suy thoái, mọi thứ sẽ trở nên khó khăn hơn bao giờ hết, giá cả vật giá leo thang và cả thu nhập của bạn sẽ bị ảnh hưởng. Tóm lại là ảnh hưởng tới túi tiền của bạn.

- Tốt nhất bạn nên tiết kiệm, chỉ chi tiêu những thứ cần thiết cho cuộc sống và hạn chế những hàng hóa xa xỉ phẩm. Tiết kiệm tiền để có thể gom mua những tài sản giá rẻ.

- Đầu tư vào bản thân: Đó là kiến thức (không phải đầu tư xe cộ, áo quần nha các bạn, mặc dù rất khó với một số bạn thích shopping), bạn nên đọc sách nhiều hơn, đi học hoặc nghiên cứu nhiều về thị trường chứng khoán để chuẩn bị tinh thần cho chu kỳ giá tăng vào 2-3 năm nữa.

- Tăng thu nhập: Bạn có thể làm thêm một công việc online hoặc bất cứ cách nào giúp bạn có thêm thu nhập.

- Đừng quên dành thời gian để nghỉ ngơi và tạm thời quên đi những điều tiêu cực trong thời gian qua bởi thị trường giảm điểm, Đó là một phần của cuộc sống nên chúng ta cần chấp nhận.

Kết luận

Lạm phát và lãi suất là 2 yếu tố tác động liên quan nhau trong bất cứ một nền kinh tế nào. Chúng ta không thể tác động làm thay đổi nó vì nó phụ thuộc vào chính sách vĩ mô của NHNN. Thế nhưng trong mọi hoàn cảnh khi hai yếu tố lạm phát và lãi suất thay đổi theo hướng tăng giảm khác nhau đều sẽ tạo ra cho chúng ta những cơ hội đầu tư khác nhau.

Hiểu biết về kinh tế vĩ mô sẽ giúp cho chúng ta né tránh những cú sụp đổ mạnh hoặc giúp chúng ta tìm kiếm những tài sản giá rẻ và giúp gia tăng tài sản vào giai đoạn thị trường phục hồi.

Sắp tới 2023 sẽ là một cơ hội cực kỳ to lớn cho những ai biết nắm bắt cơ hội và sẵn sàng tham gia vào thị trường cũng như có cho mình một chiến lược đầu tư đúng đắn.

Chúc bạn sẽ có nhiều kiến thức trong bài viết này.

Đừng quên tham gia vào group tư vấn đầu tư của chúng mình qua zalo nhé!