Có phải bạn đang tìm kiếm một phương pháp để bắt đầu quản lý ngân sách tiền một cách dễ dàng và hiệu quả?

Quản lý ngân sách không chỉ đơn giản là trả các hóa đơn mua sắm mà là việc xác định xem số tiền cần phải chi tiêu và phải chi tiêu cho những khoản mục nào.

Cho dù bạn là một bà mẹ bỉm sữa hay một sinh viên mới tốt nghiệp đại học đang làm công việc đầu tiên của bạn

Hay thậm chí bạn đã là một người có gia đình có 2 con nhưng vẫn không hiểu nổi tạo sao tiền cứ không cánh mà bay??

Thì quy tắc này có thể giúp bạn quản lý số tiền mà mình đã chi tiêu trong mọi lĩnh vực mỗi tháng, nó cũng sẽ cho bạn biết thứ tự các khoản chi tiêu ưu tiên trước sau như thế nào.

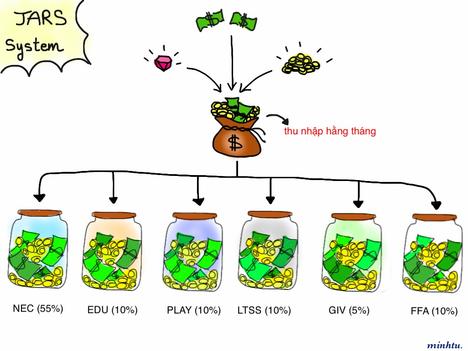

Quy tắc 50/20/20/10 là một hướng dẫn phân chia tỷ lệ, theo đó bạn có thể có kế hoạch chi tiêu phù hợp với mục tiêu tiết kiệm của mình.

Quy tắc 50/20/20/10 có thể dễ dàng thay đổi tùy theo mong muốn của bạn còn quy tắc này cho bạn biết cách chia nhỏ ngân sách của mình qua 20 loại khác nhau (ai có thể theo dõi điều đó?)

Quy tắc này chia mọi thứ thành bốn loại chính:

1. Chi phí thiết yếu: 50%

Không nên chi quá 50% tiền lương cho chi phí thiết yếu

Đó là các chi phí bạn cần để duy trì các nguyên tắc cơ bản trong cuộc sống: thuê nhà, điện, nước, ăn uống…

Đây là khoản chi mà bắt buộc bạn phải chi ra bất kể bạn ở đâu, làm gì hay có dự tính kinh doanh nào trong tương lai.

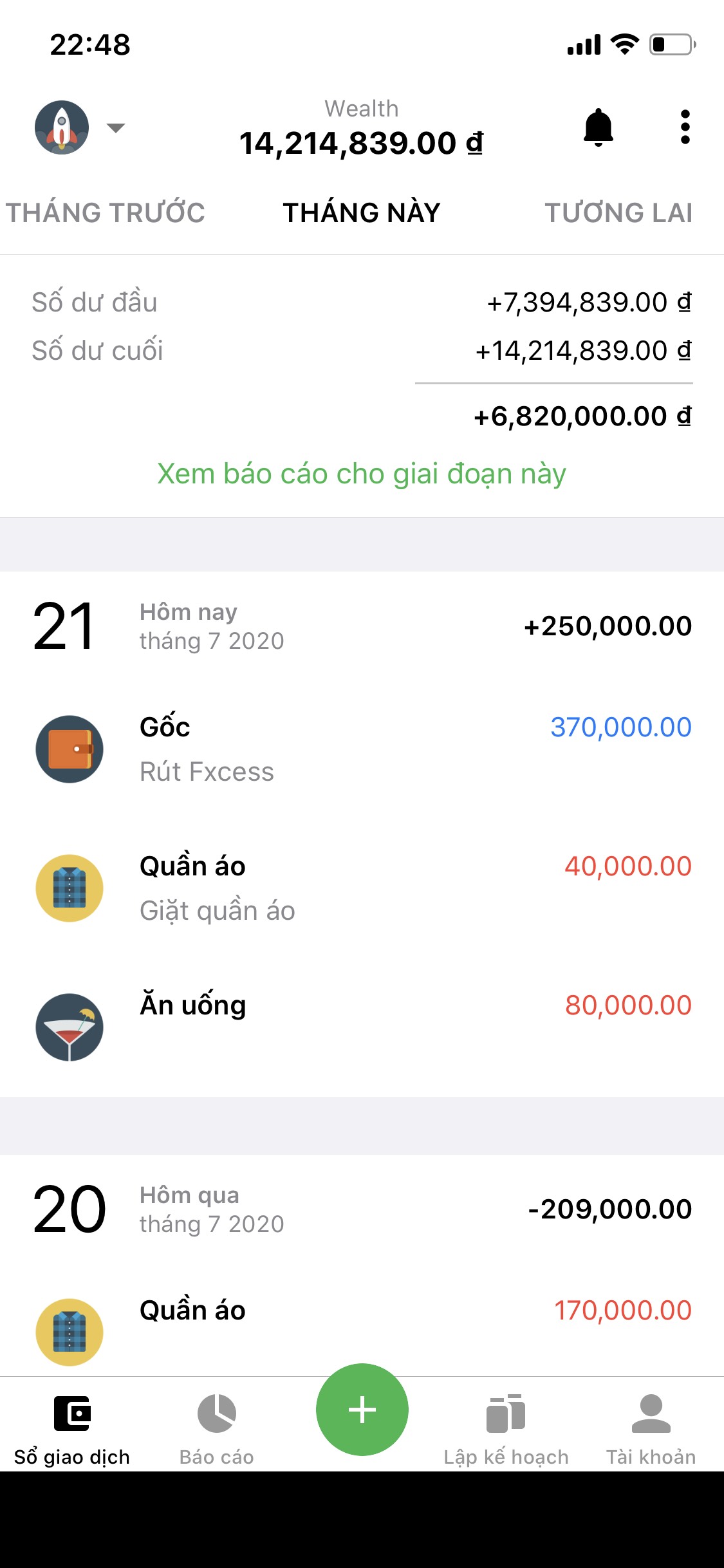

- Với các khoản chi tiêu thiết yếu mình sẽ dùng app Money Lover để ghi chép lại mọi chi tiêu chi tiết để biết xem tháng đó bảng cân đối ngân sách của mình có ổn hay không?

- Với cách làm này bạn sẽ hoàn toàn kiểm soát được thói quen chi tiêu của bản thân và biết cách điều tiết, tiết kiệm cho hợp lý.

Xem thêm: 4 ứng dụng quản lý chi tiêu cá nhân hiệu quả 2020

2. Ưu tiên ngân sách tiền cho đầu tư tài chính: 20%

- Hãy trả lương cho mình trước: chính là việc bạn trích ít nhất 20% tiền lương cho đầu tư tài chính, đó là những mục tiêu cần thiết cho nền tảng tài chính vững mạnh.

- Chúng bao gồm: khoản tiết kiệm, thanh toán bảo hiểm, đầu tư chứng khoán…

Bạn nên thực hiện trích thu nhập sau khi thanh toán các chi phí thiết yếu của mình, nhưng trước khi bạn thực hiện bất kỳ chi tiêu nào khác.

Nếu chi phí thiết yếu của bạn đang bé hơn 50% có nghĩa tháng đó thu nhập bạn đang tăng, hay bạn có được khoản thu đột biến (được cho, được thưởng, trúng số…) thì bạn chỉ nên duy trì mức chi tiêu thiết yếu như cũ và gia tăng phần đột biến đó ở mục đầu tư tài chính.

Đừng bao giờ vấp phải sai lầm “thu nhập tăng thì chi tiêu tăng lên” nó sẽ là nguyên nhân bào mòn tài khoản của bạn đấy,

Vì những khoản đột biến thì nó không xuất hiện nhiều lần mà nếu bạn vung tay quá tráng thì bạn sẽ phải lao động nhiều hơn sau này để tiếp tục tích lũy.

Hoặc nếu bạn giỏi tiết kiệm thì hoàn toàn có thể sống tối giản, giảm những chi phí thiết yếu nhưng không quá cần thiết để bổ sung vào mục “đầu tư tài chính”

Mục này tỷ lệ thu nhập bạn càng nhiều càng cho thấy sự thịnh vượng trong tương lai của bạn càng rõ ràng hơn.

Mình vẫn có thói quen ghi chép cả 2 từ file excel cho đến app để rà soát hết các khoản tiền đã thu vào và chi ra.

Mình có đến tận 3 TK ACB, VCB, Citibank sử dụng cho các mục đích khác nhau và tổng tài sản đầu tư mình quản lý sẽ nhiều hơn là 1 bảng trên.

Một thói quen hình thành từ lúc mình kiếm được đồng tiền đầu tiên luôn là “trả lương cho mình trước”.

Trích sẵn 20% thu nhập bỏ vào Tài khoản đầu tư (chứng khoán, chứng chỉ quỹ, ngoại hối… tùy thời điểm) rồi sau đó mới đến chi tiêu thiết yếu và chi tiêu cá nhân, dự phòng.

Nếu nguồn thu về nhiều mình sẽ trích nhiều hơn số đó lên đến 30%-40% miễn là mục 2, 3 vẫn giữ nguyên tỷ lệ và đảm bảo cuộc sống vẫn thoải mái là okie.

Vì thế mà tài khoản đầu tư của mình ngày càng sinh sôi nảy nở, giúp mình rất nhiều cho cuộc sống hiện tại.

Còn đầu tư gì từ tài khoản đó thì sẽ dành thời gian cho 1 bài viết khác nhé!

3. Chi tiêu cá nhân: 20%

Không quá 20% tiền lương của bạn nên tiêu vào việc lựa chọn lối sống, đó là những lựa chọn cá nhân, tự nguyện và thường là thú vị về cách bạn chi tiêu tùy ý để thỏa mãn bản thân.

Chúng thường bao gồm: giải trí, phí phòng tập thể dục, mua sách, vật nuôi, chăm sóc cá nhân, nhà hàng, quán bar, mua sắm và các chi phí linh tinh khác.

Mặc dù ai cũng mong muốn được tự thưởng cho bản thân sau chuỗi ngày làm việc mệt nhọc nhưng để bản thân có cuộc sống sung sướng sau này, đôi lúc bây giờ chúng ta sẽ kìm hãm lại những mong muốn nhất thời đó lại.

Tuy nhiên nói vậy không có nghĩa là bạn phải eo hẹp quá với bản thân, bạn không bao giờ cảm thấy tội lỗi về chiếc ví đắt tiền đó hoặc đặt một chai rượu vang ngon vào bữa tối … miễn là bạn đã quan tâm đến chi phí thiết yếu và ưu tiên tài chính của mình đầu tiên và thấy những chi phí đó là hợp lý vừa thỏa mãn niềm vui lúc đó vừa có giá trị trong tương lai.

- Chiếc túi đó là tự thưởng khi bản thân vừa mới tăng chức hay hoàn thành một dự án, cảm xúc đó nó sẽ duy trì và là động lực để mình càng cố gắng làm việc tạo ra thêm nhiều thu nhập hơn và mua nhiều túi hàng hiệu hơn ^^

- Một chai rượu vang ngon cho một bữa tiệc mời những người quan trọng sẽ giúp bạn vừa có giây phút hạnh phúc bên người thân, điều đó thật sự ý nghĩa với những gì bạn đã làm.

Nói tóm lại chi tiêu cá nhân không bao giờ là đủ nhưng bạn nên biết cân đối ngân sách tiền của mình để chúng ta luôn duy trì một cuộc sống thoải mái không phải thiếu hụt trên hụt dưới.

4. Dự phòng ngân sách tiền và cho đi: 10%

Mọi người thường có thói quen tiêu hết số tiền đang có mà không có bất kỳ khoản dự phòng nào trong trường hợp khẩn cấp.

Một số người sẽ sử dụng tiền trong mục đầu tư tài chính để xử lý vấn đề khẩn cấp.

Điều này hoàn toàn là sai nguyên tắc quản lý ngân sách vì:

- Tiền thuộc ngân sách nào chỉ được dùng trong phạm vi đó để kế hoạch tài chính của bạn được đi đúng hướng.

- Thí dụ bạn đang dùng tiền đầu tư cổ phiếu hay bất động sản thì rất khó để khi bạn cần tiền ngay lập tức thì bạn có thể bán những tài sản trên để giải quyết vấn đề.

Do đó tốt nhất bạn nên luôn có 1 khoản dự phòng trong tài khoản (tạm khóa lại bằng cách cho vợ/chồng bạn giữ :)) và không được đụng tới nếu không có phát sinh bất ngờ, quan trọng xảy ra.

Còn cho đi thì sao?

Thường chúng ta rất hay bỏ quên nguyên tắc này bởi chúng ta hay có kiểu suy nghĩ: tiền đâu có bao nhiêu mà cho đi, chừng nào giàu rồi cho đi?

Thực tế cho đi có nhiều cách chứ không hẳn cầm một cục tiền cho người khác thì gọi là cho đi.

Nó đơn giản là bạn có thể chia sẻ những quyển sách bạn không sử dụng cho người đang cần; bạn mua vài ký gạo tặng cho người đang thiếu.

Hay bạn đang giỏi chuyên môn một lĩnh vực nào đó (giỏi chạy facebook ads, photoshop, tư vấn tài chính cá nhân…), bạn hoàn toàn có thể tổ chức buổi offline chia sẻ kiến thức đó cho những người cần (chi phí thuê chỗ offline bạn có thể hỗ trợ 50%-100% nếu không quá lớn).

Khi bạn cho đi, thứ bạn nhận lại sẽ nhiều hơn không thể đong đo bằng tiền được.

Nên hãy thật sự thoải mái trong việc chia sẻ, cho đi những gì mình đang có cũng giống như việc Phương đang viết những trải nghiệm, nguyên tắc quản lý ngân sách của bản thân cho mọi người cùng tham khảo.

TÓM LẠI

Tính linh hoạt của Quy tắc 50/20/20/10 có thể giúp bạn dễ dàng thay đổi tỷ lệ cho phù hợp với tình hình tài chính hiện tại của bạn miễn sao nó thích nghi với cuộc sống thực.

Thiết lập những thói quen tốt sẽ giúp bạn có một cuộc sống hạnh phúc. Bạn không cần phải có một nguồn thu nhập cao mới có thể áp dụng phương pháp này, ai cũng có thể áp dụng chúng tương ứng với mức lương của họ nhận được.

Chúc bạn thành công với phương pháp quản lý ngân sách này, và hãy chia sẽ bài viết này cho những người thân của bạn cùng biết cách quản trị đồng tiền và có cuộc sống tốt đẹp hơn.