Quản lý tài chính cá nhân là một điều thực sự thiết thực và bắt buộc mỗi người chúng ta biết cách quản lý thuần thục nó để sớm đạt được sự thành công tài chính.

Nếu nói về việc quản lý tài chính của chúng ta một cách nghiêm túc, bạn có thể suy nghĩ sẽ nhờ đến các chuyên gia để tư vấn quản lý tài sản (ở các công ty chứng khoán, công ty quản lý quỹ…)

Theo bản thân cá nhân Phương tốt hơn là bạn nên bắt đầu làm điều đó một mình. Nhưng làm thế nào để tự quản lý tài chính của chúng ta? Thực tế có khả thi không? Có, Phương cam đoan chắc chắn là có thể. Chúng ta chỉ cần nhận thức được tất cả các yếu tố cấu thành nên một sức khỏe tài chính tốt .

Vì vậy, làm thế nào để bắt đầu với nó? Okie hãy đi từng bước đơn giản bên dưới cùng Phương nhé!

KHỞI ĐỘNG NHẸ NHÀNG…

Dấu chấm trên hình là gì? Đây là những gì Phương gọi là ” các thành phần tạo nên một sức khỏe tài chính tốt “.

Nếu bạn không có kiến thức về tài chính thì tài chính của bạn sẽ bắt đầu đi xuống. Người ta cần kiểm soát ít nhất bốn thành phần. Khi bạn kiểm soát tốt các thành phần này thì bạn có thể định hình sức khỏe tài chính của cá nhân mình rồi.

- Bốn thành phần này là gì?

- Làm thế nào để quản lý tài chính bằng cách kiểm soát bốn thành phần này?

- Các hoạt động liên quan cần được kiểm soát là gì?

BỐN THÀNH PHẦN TẠO NÊN SỨC KHỎE TÀI CHÍNH TỐT

- Dòng tiền : Chúng ta có thể quản lý tài chính tốt nhất nếu dòng tiền của chúng ta được kiểm soát. Làm thế nào để kiểm soát nó? Bằng cách làm cho nó hiển thị rõ ràng hơn. Điều này có thể được thực hiện bằng cách lập báo cáo dòng tiền. Báo cáo này cũng nên được bổ sung bởi một ngân sách chi phí.

Đọc thêm: lập kế hoạch dòng tiền . - Đầu tư : Đây là một thành phần khác đóng góp lớn nhất vào giá trị tài sản của bán. Nhưng để đầu tư tiền thì cần phải tiết kiệm. Sự kết hợp giữa báo cáo dòng tiền và ngân sách chi phí sẽ làm nổi bật khoản tiết kiệm tiềm năng . Khoản tiết kiệm này sẽ được mang đi đầu tư vào gia tăng tài sản.

Đọc thêm: về xây dựng danh mục đầu tư .

- Bảo hiểm : Đây là thành phần thứ ba giúp bảo vệ các khoản tiết kiệm, đầu tư và tài sản ròng mà bạn đã gầy công xây dựng. Nếu không có kế hoạch bảo hiểm phù hợp , khả năng cao là chúng ta có thể sử dụng tiền tiết kiệm hay tiền đầu tư để dùng vào những lúc cấp bách, nhưng rõ ràng 2 khoản đầu tư và tiết kiệm là khoản mục bắt buộc không sử dụng trong trường hợp khẩn cấp, mà chỉ dùng khoản dự phòng hay khoản tiền bảo hiểm riêng. Do đó, bảo hiểm là điều cần thiết.

Đọc thêm về bảo hiểm . - Giá trị tài sản ròng : Ba thành phần trên cùng tạo nên khía cạnh tài sản trong bảng cân đối tài sản cá nhân của chúng ta.

Nó được tính bằng cách lấy tài sản tích lũy trừ đi các khoản nợ phải trả của chúng ta.

Về mặt toán học, giá trị ròng = Tổng tài sản – Tổng nợ .Okei vậy rõ ràng để xây dựng giá trị ròng ngày càng tăng, chúng ta cần tối đa hóa tài sản của mình và giảm thiểu nợ .

Đọc thêm về xây dựng giá trị ròng .

Trên là 4 thành phần cực kỳ cơ bản nhưng lại quan trọng để tạo nên bị bộ khung sườn vững chắc cho một sức khỏe tài chính vững mạnh. Hãy tìm hiểu thêm về bốn thành phần để chúng ta có ít nhất một kiến thức tốt về cách quản lý tài chính của mình:

# 1. DÒNG TIỀN – LẬP KẾ HOẠCH NHƯ THẾ NÀO?

Tất cả các kế hoạch tài chính nên bắt đầu bằng việc chuẩn bị báo cáo dòng tiền cá nhân.

Báo cáo dòng tiền cá nhân là gì?

Nó liệt kê tất cả thu nhập của chúng ta, tất cả chi phí và tiết kiệm.

Tiện ích của báo cáo này là gì? Nó giúp chúng ta tính toán và hình dung, chúng ta có thể tiết kiệm tối đa bao nhiêu mỗi tuần, mỗi tháng và mỗi năm . Một báo cáo dòng tiền điển hình có thể giống như sau:

| DÒNG TIỀN CỦA 1 NGƯỜI THU NHẬP TRUNG BÌNH | |

| Mô tả | VND/ tháng |

| THU NHẬP | 32,000,000 |

| Thu nhập từ công việc hiện tại | 30,000,000 |

| Thu nhập khác (Ví dụ: bán hàng online…) | 2,000,000 |

| CHI TIÊU | 15,000,000 |

| Thuê nhà (điện, nước, wifi…) | 5,000,000 |

| SInh hoạt phí (Ăn uống, xăng xe, điện thoại…) | 6,000,000 |

| Bảo hiểm nhân thọ (Prudential) | 1,200,000 |

| Trả góp xe máy | 800,000 |

| Nợ ngân hàng | 2,000,000 |

| TIẾT KIỆM | 17,000,000 |

| Quỹ đầu tư | 15,000,000 |

| TIỀM MẶT CÒN DƯ | 2,000,000 |

Tại sao điều quan trọng là phải biết tiết kiệm? Bởi vì tiết kiệm sẽ tạo ra các khoản đầu tư, do đó sẽ xây dựng giá trị tài sản ròng của chúng ta.

Hãy nhớ rằng: Giá trị tài sản ròng = Tổng tài sản – Tổng nợ.

Khi chúng ta đầu tư, chúng ta thực sự đang tích lũy tài sản. Vì vậy,Phương có thể tự tin nói rằng: khi bạn tiết kiệm càng nhiều thì tài sản của bạn ngày càng gia tăng vượt bậc – và do đó sức khỏe tài chính của chúng ta sẽ ngày càng khỏe mạnh và sung sức hơn ^^

Tiết kiệm là một sản phần cực kỳ quan trọng sau khi xây dựng một báo cáo lưu chuyển dòng tiền đẹp. Nhưng để xây dựng báo cáo lưu chuyển tiền tệ, trước tiên chúng ta phải liệt kê tất cả các nguồn thu nhập và chi phí.

Trong tất cả các khoản chi tiêu, chi tiêu gia đình là thứ ngốn rất nhiều tiền của của chúng ta, Phương sure điều đó vì bản thân mình từng bị hụt tiền khi chuyển sang nhà mới, quá tốn kém và khó kiểm soát các khoản mục “CHi tiêu gia đình”.

Tại sao lại như vậy? Bởi vì ở đây chúng ta có xu hướng tiêu tiền quá mức . Giải pháp là gì? Chuẩn bị ngân sách chi phí và bắt đầu theo dõi tất cả các khoản chi .

# 1.1 Ngân sách chi phí & Theo dõi chi phí

Gốc của mọi kế hoạch tài chính đều có nền tảng là ngân sách chi phí.

Bởi vì chính ngân sách chi tiêu sẽ là công cụ ngăn chúng ta bội chi . Những người chi tiêu quá mức, không bao giờ có thể đủ khả năng để tận hưởng sự xa hoa của “giá trị tài sản ròng cao”. Để tận hưởng nó, người ta phải bắt đầu kiểm soát chi phí.

Vậy bằng cách nào để làm được điều đó? chìa khóa chính là 2 cách dưới đây bạn cần đọc kỹ nhé:

- Chuẩn bị ngân sách chi phí : Có một quy tắc được gọi là quy tắc 50-30-10 để chuẩn bị ngân sách chi phí mà khá là nhiều bài viết về quản trị tài chính cá nhân viết.

Thế nhưng riêng Phương lại thay đổi quy tắc đó thành Quy tắc 50-20-10-10 do chính Phương lập ra bởi nó mới phù hợp với bản thân mình nhiều hơn.

Phương nghĩ rằng bạn có thể đọc và tham khảo cách làm của nhiều người nhưng sau đó hãy tự lập một quy tắc cho riêng mình phù hợp nhất với tình hình tài chính của bản thân, làm vậy mới hiệu quả nhất.

Còn nếu bạn thấy mình chưa thể tự thiết lập thì bạn có thể theo quy tắc trên hay của Phương cũng có thể giúp bạn tốt nhé.

Phương đã viết một bài báo về nó nên hy vọng bạn hãy tiếp tục và đọc nó. Nó sẽ cung cấp cho bạn một ý tưởng hợp lý về những quy tắc cần tuân theo để chuẩn bị ngân sách chi phí. Chính xác hơn sẽ là ngân sách, phù hợp hơn sẽ tạo ra kết quả hợp lý hơn.

Kết quả sẽ là? Lập ngân sách sẽ giúp chúng ta cắt giảm chi phí và tiết kiệm tối đa. - Ghi lại tất cả các khoản chi : Nếu chỉ lập ngân sách có thể trở nên vô nghĩa. Nó phải được bổ sung bằng thói quen sổ chi tiêu.

Đó là một trong những thói quen mà Phương đã làm theo hơn 8 năm qua từ lúc bước chân vào học ở Sài Gòn.

Phương có thể đảm bảo rằng nó có quyền năng giúp thay đổi cuộc sống của chúng ta đó bạn à.

Mục tiêu cuối cùng của cuộc đời Phương chính là độc lập về tài chính, và Phương có thể nói rằng Phương đã đạt được 40% mục tiêu đó. Nhưng thậm chí 10% là không thể nếu Phương hay bạn chưa hình thành thói quen ghi chép và theo dõi chi phí.

Vì vậy, để biết về cách quản lý tài chính thì bước đầu tiên là chuẩn bị ba điều sau: (a) ngân sách chi phí, (b) mẫu theo dõi chi phí và (c) báo cáo dòng tiền.

Khi bạn đã hoàn thành việc này, hãy thực hiện bước tiếp theo của việc xây dựng danh mục đầu tư.

# 2. DANH MỤC ĐẦU TƯ

Danh mục đầu tư là gì? Đối với Phương, nó cũng hoạt động giống như một kế hoạch đầu tư .

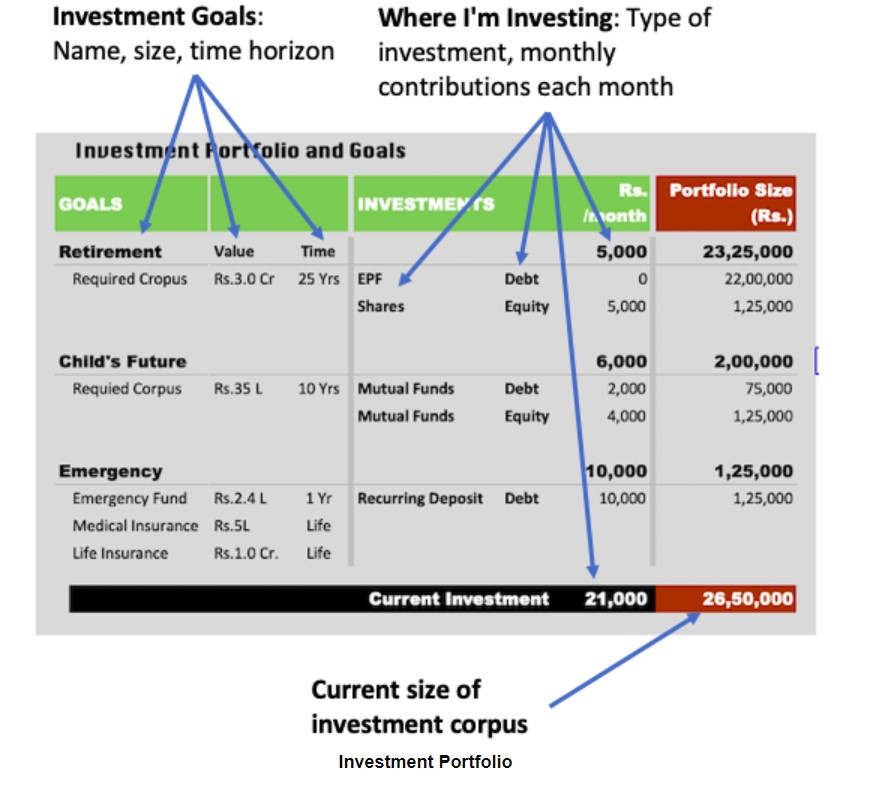

Đầu tiên Phương sẽ lấy ví dụ giải thích cho bài viết này rõ ràng hơn nhé. Nó trông như thế này:

Điều gì sẽ hiển thị trong danh mục đầu tư? Nó phải có cấu trúc hiển thị rõ ràng ba mức độ sau:

- Mục tiêu tài chính : Nó phải liệt kê tất cả các mục tiêu, lượng hóa nó và khoảng thời gian có sẵn để đạt được. Tại sao chúng ta cần cái này? Bởi vì có điều này trong danh mục đầu tư nó sẽ liên tục nhắc nhở chúng ta lí do tại sao chúng ta nên đầu tư .

- Tùy chọn đầu tư : Điều này sẽ hiển thị nơi chúng ta đang đầu tư. Nếu chúng ta đang đầu tư vào cổ phiếu, quỹ tương hỗ, tiền gửi cố định, v.v. thì nó phải xuất hiện ngay bên cạnh mục tiêu tương ứng.

– Các loại hình đầu tư cũng sẽ được hiển thị. Nó có thể tạo ấn tượng đầu tiên về nơi mà chúng ta đang có vốn chủ sở hữu hoặc tình hình nợ đang như thế nào.

– Các khoản đóng góp hàng tháng được yêu cầu đầu tư mỗi tháng cũng sẽ xuất hiện ở đây. - Quy mô danh mục đầu tư : Đây phần cho chúng ta so sánh theo kế hoạch so với thực tế.

– Có kế hoạch là những gì hiển thị dưới dạng mục tiêu.

– Thực tế là những gì chúng tôi đã đạt được bằng cách thêm tài sản (cổ phiếu, quỹ tương hỗ, vàng, v.v.) vào danh mục đầu tư của mình.

Đọc thêm: Hỗn hợp danh mục đầu tư lý tưởng .

Đối với Phương, sự tiện ích chính của danh mục đầu tư là giữ cho dữ liệu được đọc hiểu dễ dàng, thuận tiện, để cung cấp các con số trong bảng cân đối kế toán.

Hãy nhớ rằng, mục tiêu cuối cùng của chúng ta là xây dựng giá trị ròng và nó chỉ hiển thị trong bảng cân đối kế toán.

Ví dụ về Kế hoạch đầu tư

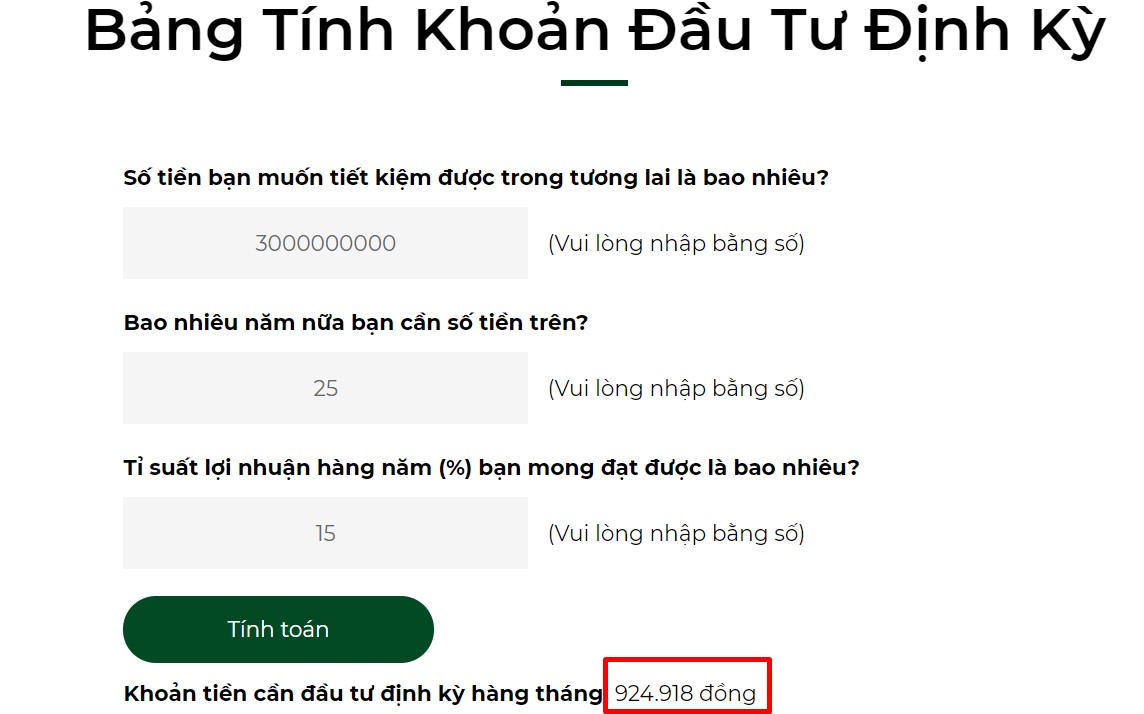

Giả sử Phương có mục tiêu là 25 năm nữa con của Phương sẽ chuẩn bị bước vào đại học và cần số tiến là 3 tỷ (25 năm do là tính 2 năm nữa mới kết hôn và 2 năm sau đó mới sinh con 😀 )

Làm thế nào để xây dựng kế hoạch đầu tư cho mục tiêu này? Mục tiêu của việc lập kế hoạch đầu tư cần phải biết những điều sau đây:

(a) Đầu tư bao nhiêu mỗi tháng ?, và (b) Đầu tư vào đâu? Làm thế nào để làm nó?

Đọc thêm : Tất cả về xây dựng sự giàu có.

Bạn có thê tham khảo cáh tính khoản đầu tư định kỳ tại website của Quỹ VCBF

Rõ ràng để xây dựng một khoản tiền cho con vào đại học là 3 tỷ trong 25 năm và kỳ vọng lợi tức trung bình là 15%/ năm (mức có thể đạt được khi đầu tư vào chứng khoán hay các quỹ chỉ số…) mỗi tháng Phương chỉ cần trích 925,000 VND để đầu tư (con số rất khả thi đúng không? Bằng 1 bữa đi ăn, shopping thôi à ).

Ngoài ra, bảng tính sẽ đánh dấu sự cần thiết của ROI 15% / năm . Kế hoạch đầu tư nào có thể mang lại loại lợi nhuận này? Sự kết hợp của 75% Vốn hiện có và 25% nợ sẽ mang lại lợi nhuận như đã nói. Kiểm tra phép tính được hiển thị trong bảng dưới đây:

| Mô tả | Vốn | Nợ | Tổng |

| Tỷ suất lợi nhuận | 17.5% | 7.5% | 15.0% |

| Tỷ trọng | 75% | 25% | 100% |

| Số tiền đầu tư/ tháng (VND) | 675,000 | 225,000 | 900,000 |

Giả sử dùng bảng tính này cho kế hoạch hưu trí (con số phải lớn hơn 10 lần) tức là đầu tư 6,750,000 VND mỗi tháng vào cổ phiếu ( hoặc quỹ chỉ số) và 2,250,000 VND nợ vào mỗi tháng . Sự phân phối này sẽ mang lại lợi nhuận trung bình 15% mỗi năm trong 25 năm tới.

Đọc thêm: Chiến lược đầu tư cho người mới bắt đầu Đầu tư có kỷ luật và ít rủi ro hơn .

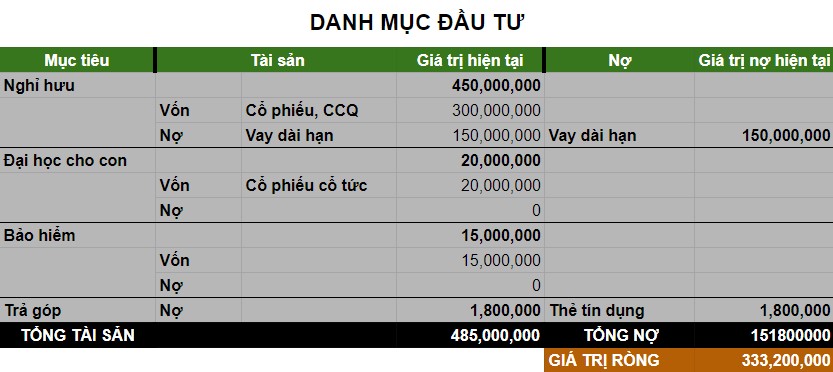

Danh mục đầu tư & Bảng cân đối kế toán

Chính từ đây mà giá trị tài sản ròng của chúng ta bắt đầu hình thành. Vậy nhìn thấy ở đâu?

Trong bảng cân đối cá nhân mọi thứ chúng ta làm trong danh mục đầu tư đều ảnh hưởng và làm thay đổi giá trị ròng.

Làm như nào?

- Cột tài sản của bảng cân đối kế toán lấy dữ liệu xuất hiện trong ‘danh mục đầu tư’. Dưới đây là mô tả điển hình của một bảng cân đối kế toán cho thấy các khoản đầu tư khác nhau được liệt kê ở bên tài sản.

# 3. BẢO HIỂM

Giống như đầu tư là cần thiết thì bảo hiểm cũng quan trọng không kém. Nhưng bạn sẽ nhận thấy rằng “bảo hiểm” có trọng lượng khá nhỏ trong tổng thể giá trị ròng mà mình xây dựng (xem bảng cân đối ở trên).

Vậy tại sao phải dành thời gian và tiền bạc cho nó? Bởi vì bảo hiểm liên quan đến những khoản khẩn cấp. Nếu chúng ta không lập kế hoạch cho nó, thì khi gặp những trường hợp khẩn cấp có thể ăn vào danh mục đầu tư của chúng ta nhiều nhất.

Tại sao Phương nói như vậy? Giả sử thôi nha chứ ko ai mong muốn cả rằng có một tai nạn lớn trong gia đình và bạn không có bảo hiểm y tế, bảo hiểm tai nạn… Tiền viện phí sẽ được thanh toán như thế nào? Có thể là bằng cách thanh lý các khoản đầu tư. Hành động như vậy cũng có thể tái diễn nếu không có bảo hiểm xe máy và bảo hiểm nhân thọ .

Nhưng việc đào sâu vào danh mục đầu tư như vậy có thể được ngăn chặn bằng cách mua đủ bảo hiểm. Điều này có thể trông giống như một chi phí không cần thiết trong thời gian bình thường, nhưng chúng chứng tỏ là vị cứu tinh tốt nhất khi cần.

#4. XÂY DỰNG TÀI SẢN RÒNG

Mục tiêu cuối cùng của ba thành phần được thảo luận ở trên là gì?

Là sẽ giúp chúng ta đạt được các mục tiêu tài chính khi chúng ta cần. Mục tiêu này có thể đạt được bằng cách xây dựng giá trị ròng đủ lớn. Tại sao? Bởi vì giá trị ròng cuối cùng sẽ tài trợ cho các mục tiêu của chúng ta .

Vì vậy, chúng ta có thể nói rằng, là một phần của việc quản lý tài chính, chúng ta phải biết điều gì tạo nên giá trị ròng . Để có được giá trị ròng kha khá, chúng ta phải bắt đầu xây dựng bảng cân đối kế toán cá nhân của mình .

Nói cách khác, chúng ta cũng có thể nói rằng kế hoạch tài chính cá nhân cũng có nghĩa là “ một kế hoạch để giữ luôn nuôi dưỡng cân đối kế toán để các tài sản ròng không ngừng phát triển với thời gian” .

Bảng cân đối là gì? Đó là bản ghi danh sách các tài sản và nợ phải trả được tích lũy theo thời gian.

# 1. Bảng cân đối kế toán & Giá trị ròng

Ở đây Phương muốn đưa ra một điểm khác biệt hơn những gì mà bạn hay đọc hay nghe ở trên báo đài, hay các chuyên gia tài chính khác tư vấn cho bạn.

Xây dựng giá trị ròng là điều cần thiết, nhưng điều quan trọng là phải có hình dung rõ ràng về ‘giá trị ròng’. Tức là:

- Mua các khoản đầu tư là một chuyện, nhưng ghi chép về nó để giúp nó dễ thấy hơn cũng là điều cần thiết và chỉ bằng cách duy trì một bảng cân đối kế toán.

- Kiểu lưu trữ này có thể có tác động đáng kể đến quy mô của cải tích lũy theo thời gian. Tại sao? Bởi vì nó hiển thị những cái cần thiết về tài sản và nợ phải trả. Hãy nhớ rằng, mục tiêu là tích lũy nhiều tài sản hơn và ít nợ hơn.

#2 Mục tiêu

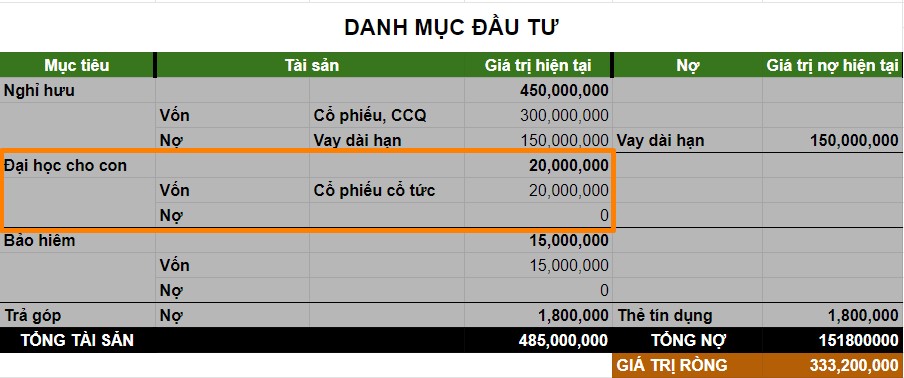

Trong bảng cân đối kế toán, Phương muốn thêm cột Mục tiêu.

Nó không phải là một tiêu chuẩn nào cả, nhưng Phương thích nó theo cách này.

Tại sao? Bởi vì nó giúp Phương tập trung vào các mục tiêu cá nhân, và sau đó cũng xem từng mục tiêu trong số chúng đang được phục vụ như thế nào (theo tài sản và nợ) để biết đường thay đổi, sửa chữa kịp thời.

Chỉ cần nhìn vào bảng cân đối kế toán như vậy, có thể xác định thời gian mua tài sản và nợ phải trả. Hãy xem một ví dụ.

#3 Thí dụ

Giả sử, hôm nay con của bạn 17 tuổi và bạn phải trả 350 triệu làm học phí đại học. Nếu bạn nhìn thấy bảng cân đối kế toán, chỉ có giá trị tài sản là 20 triệu dưới tiêu đề “Đại học cho con”. Vậy là có sự thiếu hụt tận 330 triệu

Làm thế nào để bù đắp cho sự thiếu hụt này. Bằng cách vay một khoản vay giáo dục là 330 triệu. Bảng cân đối cho biết chính xác số tiền vay giáo dục cần phải thực hiện.

Nếu không có bảng cân đối kế toán này, khả năng là bạn phải đụng vào tài sản của các mục tiêu khác để tài trợ cho nhu cầu này. Về mặt quản lý tài chính cá nhân, đây sẽ là một sai lầm khủng khiếp .

Đối với những người có nhiều thời gian hơn để trả học phí (ví dụ con bạn đang mới vào tiểu học hay mới 3 tuổi), họ phải củng cố cột tài sản được phân bổ cho “tương lai của trẻ”.

Đối với các mục tiêu quan trọng và chắc chắn phải thực hiện thì một khoảng thời gian hơn 10 năm là điều bắt buộc. Vì vậy, người ta phải lập kế hoạch cho chúng sớm.

PHẦN KẾT LUẬN

Chúng ta không thể mong đợi để có một cuộc sống an toàn và đảm bảo mà không quản lý tài chính cá nhân. Đây là điều mà tất cả chúng ta đều biết, phải không?

Nhưng một câu hỏi cụ thể hơn sẽ là, Quản lý những gì?

Yes chính là bốn thành phần – và bốn thông số này đồng bộ với nhau sẽ tạo nên giá trị ròng. Điều chúng ta bận tâm cuối cùng là giá trị ròng. Càng lớn thì giá trị ròng càng tốt.

Làm thế nào để biết giá trị ròng hiện tại? Bằng cách xây dựng bảng cân đối kế toán cá nhân .

Làm thế nào để biết ‘mức yêu cầu’ của giá trị ròng? Điều này có thể được thực hiện bằng cách định lượng các mục tiêu tài chính .

Ngoài các mục tiêu tài chính đã biết, bước tiếp theo là chuẩn bị kế hoạch đầu tư . Tại đây, chúng ta sẽ biết số tiền sẽ được đầu tư mỗi tháng để đạt được mục tiêu trên.

Nhưng để kế hoạch đầu tư thành công, điều cần thiết là phải tiết kiệm đủ mỗi tháng. Làm thế nào để ước tính những khoản tiết kiệm? Bằng cách lập báo cáo lưu chuyển tiền tệ .

Tất cả những điều này Phương đã nói và đã làm, nếu chúng ta không làm một điều gì đó, thì không có kế hoạch tài chính nào sẽ thành công.

Việc làm đầu tiên và đơn giản bạn phải thực hiện ngay đó là Ngăn ngừa bội chi . Làm thế nào để kiểm tra bội chi? Bằng cách chi tiêu theo ngân sách chi phí .

Vì vậy, kết luận, đây là những điều quan trọng rút ra từ bài viết này:

- Xây dựng ngân sách chi tiêu của bạn và chi tiêu phù hợp.

- Có một báo cáo lưu chuyển tiền tệ để hình dung tiết kiệm và chi phí

- Sử dụng kế hoạch đầu tư để đầu tư tiền sinh ra tiền

- Luôn đầu tư với các mục tiêu tài chính trong tâm trí.

- Tiếp tục cung cấp cho bảng cân đối của bạn .

- Mục tiêu cuối cùng là xây dựng giá trị ròng đủ lớn .

Chúc bạn đầu tư vui vẻ.

Nếu thấy bài viết này hữu ích hãy like và share nó để giúp cho nhiều người biết đến công thức thành công, sớm đạt được sự tự do tài chính nhé bạn!